镜头是指由不同透镜组合而成的系统,是摄像模组的重要组成部分,对成像效果起着至关重要的作用。镜头主要决定画面清晰度(画面清透度、光线、远近景)、图像显示范围,同时影响硬件支持的最高像素。镜片可用玻璃或塑胶两种材质制作。玻璃镜片透光和成像效果好,但成本较高,镀膜后的玻璃镜片效果更好。塑胶镜片抗震性较好、成本低、适合量产,但透光和成像稍逊色于玻璃晶片。透镜数量越多,成像效果相对更好,但成本和厚度相应增加。

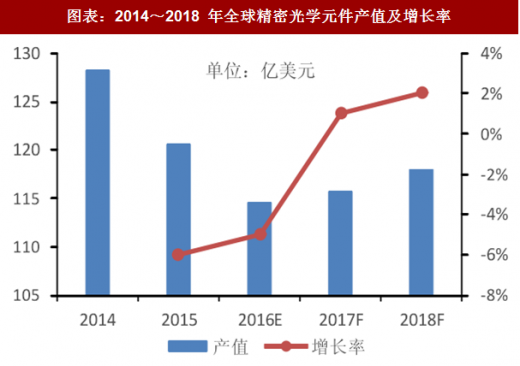

数码相机、投影机、手机、电脑、汽车、安防摄像头等都需要镜头。尤其是手机镜头需求增长惊人。随着数码相机、投影机、平板电脑、PC、智能手机等镜头产品需求逐渐饱和,市场朝向安防监控、穿戴式装置、医疗、车用等方向发展。 镜头属于光学元器件,PIDA 数据显示 2015 年全球精密光学元器件产值 116.89 亿美元,2016 年为 115 亿美元,同比下降 5%。预计 2017、2018 年分别增长 1%、2%,市场规模分别为 116、118 亿美元。总体而言市场规模较为稳定。

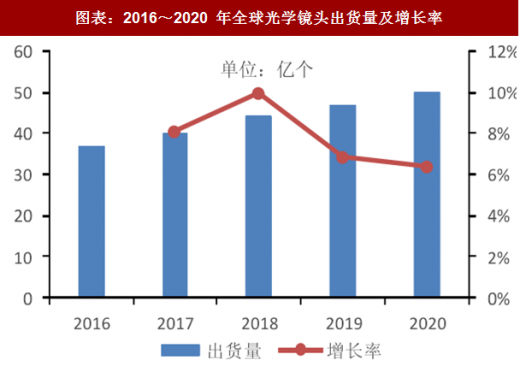

台湾工研院 IEK预计 2017 年全球光学镜头出货量约 40 亿颗左右,同比增长约 8%。预计 2020 年出货量有望达到 50 亿颗。

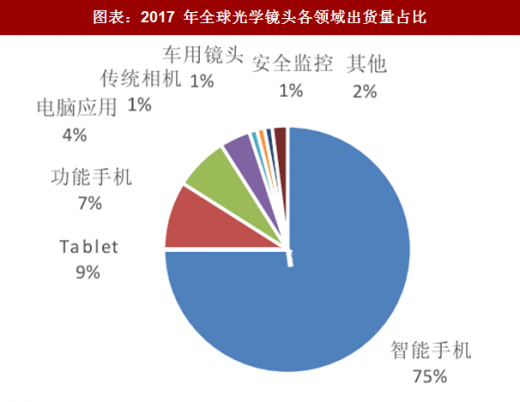

智能移动终端是光学镜头需求主力,出货量占比达到 90%(智能手机、功能手机、平板电脑),这其中又以智能手机占比最高,达到 75%。双摄将会是重要成长动力。电脑应用类产品出货量占比仅 4%。可交换式镜头、一体成型 DSC、运动摄影机等传统摄影设备比重持续下滑,总计占比 1.3%。车用、安全监控镜头持续稳定成长,但从整体出货量占比来看,比重变化不大,维持在 1~2%左右。其他则包括机器视觉、VR/AR、投影机、体感游戏机、医用内视镜、显微镜、望远镜等,合计占比约 2%。

参考观研天下发布《2016-2022年中国光学镜头市场发展现状及十三五投资价值分析报告》

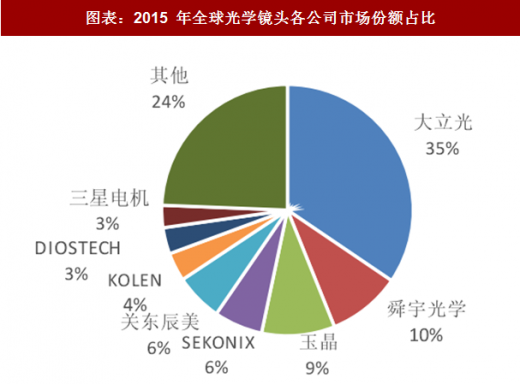

在 2015 年全球光学镜头公司市场份额占比中,台湾的大立光遥遥领先,占比高达 35%,第二是舜宇光学(10%),第三是玉晶光电(9%)。随后是 SEKONIX(6%)、关东辰美(6%)、KOLEN(4%)、DIOSTECH(3%)、三星电机(3%)。

应用多元化是镜头产业持续成长数十年的主要原因,其中消费型应用最为重要,传统相机自 1975 年发展至 2010 年达到高峰,照相手机自 2000 年以来仍持续成长。 受到光电应用产品轻、薄、短、小发展趋势的影响,光学元件的设计随之往轻、薄、短、小的方向发展。光学元件(镜片)多为光电产品之介面,光学元件产品朝着高精密、高研磨及镀膜技术方向发展。在产品的光学系统设计上,开始使用非球面镜片取代球面镜片,以使光学系统简化。受到下游应用产品的价格持续下降的压力,上游的光学元件则通过增加使用塑胶射出成形镜片、运用玻璃模造的非球面镜片、增加镀膜以控制成本。受到手机相机小型化影响,使用非球面镜片及特殊树脂将成为厂商发展的重点。

全球光学元器件产业主要集中在德国、日本、韩国和台湾地区。德国有悠久的光学元器件的研究与制造历史,莱卡(Leica)和卡尔蔡司(Carl Zeiss)是光学元组件巨头。日本光学元器件的品质仍逊于德国,但凭借性价比优势逐渐占居优势,主要生产企业有佳能(Canon)、尼康(Nikon)、富士(Fuji)、奥林巴斯(Olympus)、智能泰(Chinontec)、关东辰美等。日本光学技术逐渐扩散到邻近国家和地区,使台湾、韩国以及中国大陆光学元器件生产规模日益扩大。台湾有大立光电、玉晶光电、亚洲光学、今国光学、扬明光学、先进光电等世界领先水平的企业。中国大陆有舜宇光学、凤凰光学、利达光电、水晶光电等。韩国有三星、SEKONIX等。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。