江西沃格光电股份有限公司主营业务为FPD 光电玻璃精加工业务。根据《国民经济行业分类》(GB/T4754-2011),江西沃格光电股份有限公司所处行业属于“C39 计算机、通信和其他电子设备制造业-C396电子器件制造-C3969 光电子器件及其他电子器件制造”。根据中国证监会发布的《上市公司行业分类指引(2012 年修订)》,公司所属行业为“C39 计算机、通信和其他电子设备制造业”。公司所处行业又可归为平板显示行业,细分行业为FPD 光电玻璃精加工行业。

(一)市场占有率

公司是国内第一批专业从事FPD 光电玻璃精加工业务的高新技术企业,取得了行业市场的先发优势。公司凭借强大的研发团队、丰富的技术储备、精细的品质管控、快速的市场响应、方便快捷的售后服务等优势,已成为具有较大生产规模、生产工艺齐全、产品技术先进的综合加工服务商,市场影响力不断提升,市场竞争力大大增强。公司在多年的发展过程中逐渐积累了一批优质客户,主要客户包括深天马、京东方、TCL 集团、中华映管、莱宝高科等众多大型FPD 面板制造商,公司与上述企业均建立了长期稳定的合作关系,得到了客户的深刻认同,同时公司积极向国内外其他的知名企业拓展业务,公司正处于快速发展阶段。

目前,国内市场上从事FPD 光电玻璃精加工企业数量不多,行业集中度较高,目前针对FPD 光电玻璃精加工细分行业的公司尚未有权威机构进行排名。

未来,随着公司原有业务的巩固发展、本次募集资金投资项目的实施及高技术核心产品比重的不断提升,公司主要产品的市场占有率有望进一步提高。

(二)主要产品的市场竞争情况

1、国内主要同行业公司情况

(1)长信科技(300088.SZ)

长信科技成立于2000 年4 月,并于2010 年5 月在深圳证券交易所创业板上市,位于安徽省芜湖市经济技术开发区。该公司主营平板显示材料和电子元器件,主要产品包括导电玻璃、触控玻璃到触控模组、显示模组,再到触控显示一体化全贴合、显示模组和盖板玻璃全贴合等,在电子元器件板块已形成了完整的产业链条。根据长信科技公告的2016 年年度报告,其2016 年度触控显示器件材料板块营业收入为854,166.21 万元,归属于上市公司股东的净利润为34,709.78 万元。

(2)凯盛科技(600552.SH)

凯盛科技成立于2000 年9 月,并于2002 年11 月在上海证券交易所主板上市,位于安徽蚌埠市。该公司主营有两大业务版块,即电子信息显示和新材料业务,其中电子信息显示产品主要有:电容式触摸屏、TFT-LCD 玻璃减薄、ITO导电膜玻璃、手机盖板玻璃、TFT 液晶显示模组和触摸屏模组等。依据凯盛科技公告的2016 年年度报告,2016 年其营业收入为310,664.52 万元,归属于上市公司股东的净利润为75,55.72 万元,其中电子信息板块收入为246,299.20 万元,2016年其ITO 导电膜产量1,592.00 万片、手机盖板695.00 万片、触摸屏玻璃912.56万片和TFT-LCD 玻璃减薄产量136.70 万片。

(3)安徽今上显示玻璃有限公司

安徽今上显示玻璃有限公司成立于2011 年12 月,位于安徽省蚌埠市淮上区工业园。该公司主营玻璃薄化和ITO 镀膜。2015 年3 月,诚志股份(000990.SZ)以现金收购并增资的方式取得其60%的股权。根据诚志股份公告的2016 年年度报告,诚志股份现持有安徽今上显示玻璃有限公司75%的股权,安徽今上显示玻璃有限公司2016 年营业收入318,10.56 万元,净利润为7,868.99 万元,扣除非经常性损益后归属于母公司的净利润6,483.43 万元。

(4)成都工投电子科技有限公司

成都工投电子科技有限公司成立于2009 年12 月,位于四川省成都市郫县成都现代工业港,由成都工投电子新材料有限公司与韩国GAT 株式会社共同出资成立的一家高新技术企业。该公司依托于成都光电显示产业基地建设,主要致力于TFT-LCD 液晶面板玻璃减薄、玻璃化学镀膜等光电显示产品的加工以及液晶显示配套材料的技术方案提供等服务。

(5)广州盛诺电子科技有限公司

广州盛诺电子科技有限公司成立于2004 年3 月,系外商投资企业,位于广州经济技术开发区内,下设五个工厂,该公司专业从事TFT 面板减薄、OGS 电容屏制造、ITO 导电玻璃制造等,主要产品包括IN/STN 型导电玻璃、玻璃基板减薄、TFT 面板减薄、低温CF 镀膜、电容式触摸屏基板等。

(6)优尼科(831432. NEEQ)

湖北优尼科光电技术有限公司成立于2010 年3 月,并与2014 年12 月在全国中小企业股份转让系统挂牌上市,位于湖北省云梦县城北工业园区。该公司主要从事液晶面板的减薄等深加工服务,主要产品和服务为液晶面板的化学薄化镀膜及物理抛光。根据优尼科公告的2016 年年度报告,其2016 年营业收入为6,418.76 万元,归属于挂牌股东的净利润为894.63 万元。

(三)竞争优势

1、垂直一体化优势

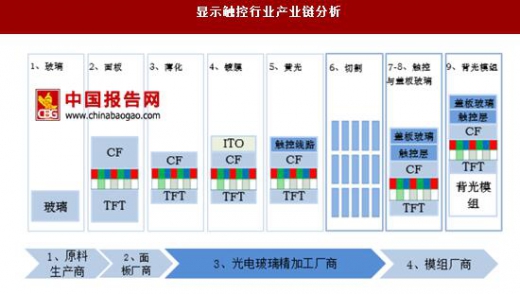

显示触控材料行业,主要有玻璃基板、TFT 模组、玻璃薄化、镀膜、黄光、切割、抛光、触控贴合,最后到背光模组等关键步骤。公司以玻璃薄化业务为基础,逐步向下游镀膜、黄光、切割等业务延伸。目前,公司可为客户提供薄化、镀膜、切割等服务。公司于2016 年10 月开始规建第一条On-Cell 黄光生产线,目前处于试样阶段,预计2017 年下半年可正式量产。公司已形成了FPD 光电玻璃精加工领域较为完善的综合解决方案,具有垂直一体化优势,能有效节省客户玻璃面板加工时间,降低客户供应链管理和质量检验等成本,有利于增强客户黏性,提升公司收入规模。

2、强大的研发团队与技术优势

(1)强大的研发团队

公司在多年的FPD 光电玻璃精加工生产经营过程中,已经形成了一支由多名专业理论知识扎实、创新能力强、研发经验丰富的专业技术人员组成的研发团队,能将客户需求、研发和生产有机结合起来,快速转换为公司新产品、新工艺。

公司多数高级管理人员具有多年的光电玻璃精加工行业经验,能够较精准的把握行业发展方向。公司核心技术人员具有丰富的行业经验和过硬的技术专业知识,同时,公司良好的经营业绩与发展前景吸引了大批的技术人才,公司的人才培养与激励机制极大地提高了公司的凝聚力,保证了公司技术研发团队的稳定发展,也为公司的长期稳定发展提供了有力的技术保障。

(2)良好的自主创新能力

公司作为技术密集型的企业,非常注重行业新产品、新技术、新工艺的开发。

经过整合内外部研发资源,强化新产品的开发能力,提升整体研发创新实力。近年来,公司凭借雄厚的技术研发底蕴,紧抓国家政策及市场动向,不断开发新产品、新技术、新工艺以巩固核心竞争力和行业地位。目前公司在TFT-LCD 玻璃薄化、镀膜等技术方面处于国内较领先水平,形成了整套具有自主知识产权的研发技术成果,为公司后续产品不断升级出新奠定了坚实的技术基础。公司已于2013 年12 月10 日获得国家高新技术企业证书,并于2016 年11 月15 日通过高新技术企业资格复审取得新证书(有效期三年),并被评为“省级企业技术中心”、“省级博士后创新实践基地”、“专精特新企业”和“江西省知识产权优势企业”等称号。

公司已取得85 项国家专利,其中34 项发明专利,51 项实用新型专利;正在申请专利29 项,其中24 项发明专利(其中2 项正在申请国际专利),5 项实用新型专利。在公司发展过程中,公司始终依靠自主研发创新,形成了较具自身特色的研发技术体系,确保了精加工过程中的高良率、高品质,有效降低产品生产成本,为公司经营业绩的增长提供了可靠的保证。

(3)先进的研发技术

①TFT-LCD 薄化技术

国内TFT-LCD 薄化业务的起步比较晚,行业技术主要由国内厂商通过摸索积累逐渐发展而来。虽然减薄业务的原理比较简单,但是其融合的技术工艺、管理细节很多,特别在产品良率上,很多公司由于达不到技术工艺等处理要求,薄化后的产品良率很低,不能满足客户要求。公司是国内第一批专业的面板薄化生产商,在TFT-LCD 薄化业务上有着较强的技术优势。主要包括蚀刻前处理技术与蚀刻技术。

蚀刻前处理技术:面板有很多细小缺陷,用酸蚀刻后会放大,蚀刻前处理技术可以减小LCD 薄化过程中表面缺陷的放大程度,提升产品良率,降低生产成本,该项技术为公司自主研发。

蚀刻技术:公司对TFT-LCD 等显示面板进行细致的研究,并在光电玻璃薄化蚀刻领域有着丰富的技术经验积累。公司对蚀刻环境、工艺进行改进,蚀刻的稳定性得以提升,可以确保产品表面品质及厚度均一性。蚀刻结束后,通常可以采用机械研磨的方式进行适当的表面修复,但生产效率偏低且成本较高。因此,先进的蚀刻技术是确保产品品质及成本优势的关键,公司自主研发了多项蚀刻创新技术。

②镀膜技术

公司ITO 镀膜采用低温成膜技术,即在低温状态下形成具有稳定电阻、高透过率、高附着力的透明导电薄膜,该产品各项技术指标在同行业中处于领先水平;公司在On-Cell 镀膜、In-Cell 抗干扰高阻镀膜技术、工艺方面,也已取得重大突破并拥有自主核心技术。On-Cell 镀膜是利用镀膜方式在On-Cell 基板上形成一层ITO 导电膜,成本低;In-Cell 抗干扰高阻镀膜技术是一种替代偏光片式抗干扰防静电的新技术,特点在于直接在In-Cell 基板的表面镀膜形成,技术、材料均无需依赖进口,较原有技术加工更简单、成本更低。通过公司自主研发,采用新工艺、新材料,公司于2015 年12 月成功实现了该项技术的重大突破,使用了与苹果公司In-Cell 抗干扰完全不同的实现方式,成为国内首家、也是目前国内独家拥有该项技术的公司,填补了国内空白,并已先后通过深天马、TCL集团认证。该项重大技术的突破,充分体现公司自主研发及持续创新能力,有利于进一步提高公司核心竞争能力。

③On-Cell 黄光蚀刻技术

公司On-Cell 黄光蚀刻技术完全自主研发,其主要工艺是在镀膜面板上进行涂胶、曝光、显影、蚀刻后,得到触控线路,先进性在于线宽线距精度可达6μm;产线尺寸覆盖性强,可以满足500*600-730*920 之间所有尺寸,基板基本可以覆盖G5 代线1/4 切、G5.5 代线1/4 切、G6 代线1/4 以及1/6 切、标准G4.5 代线所有尺寸。

3、管理优势

由于 FPD 面板精加工费用一般远低于面板其自身价值,若精加工良率不达标,对面板造成较多损坏,其带来的赔偿将会给精加工企业造成较大损失。公司自成立以来非常重视生产质量管控,2011 年5 月取得GB/T19001-2008/ISO9001:2008 质量管理体系认证,并于2014 年5 月取得新证书(有效期至2017 年5 月);2013 年7 月取得GB/T24001-2004/ISO 14001:2004 环境管理体系认证并于2016 年取得新证书(有效期至2018 年9 月);2016 年12 月获得由江西省质量技术监督局颁发的“2016 年江西省质量管理先进企业”。公司对生产各环节制定了详细的操作规程,通过标准化管理流程来减少生产损耗。公司品质部门负责产品质量管控,建立了严格的质量检测、检验体系,从原材料采购到生产再到成品入库,各环节均进行品质监控。产品售出后,销售部门会跟踪客户对产品的满意度,提供售后技术支持并将客户意见及时反馈给生产、研发、品质部门进行指标、工艺改善。

4、客户优势

公司自成立以来一直专注于FPD 光电玻璃精加工业务。作为行业内领先企业之一,公司在多年的发展过程中逐渐积累了一批优质客户,并取得了客户的高度认可,如公司在国内中小尺寸显示龙头企业深天马供应商等级评选中被评定为薄化业务板块供应商最高评定等级4A,并多年被深天马评为其薄化业务板块的唯一优秀供应商;公司在显示面板领导企业京东方2016 年第4 季度综合评价(包括品质、技术、交付)中得分93.67 分(满分100 分),质量等级为最高A 级。

除深天马、京东方外,公司还与TCL 集团、中华映管、莱宝高科等众多知名大型平板显示器件制造商建立了长期稳定的合作关系,与这些客户的长期合作既促进了公司产品技术、质量和服务等水平的不断提升,也有力确保了公司业务规模的持续稳定增长,并由此形成了良好的品牌影响力,为公司业务的进一步拓展奠定了良好的客户基础。

5、快速响应客户需求优势

近年来,随着电子信息产业的快速发展,智能手机、平板电脑等移动智能终端产品的更新换代速度逐渐加快,电子信息产业的产品周期明显缩短,这对FPD光电玻璃精加工产业的发展提出了极大的挑战。面对行业技术的不断进步,企业需要具有快速响应客户需求的能力,将客户需求迅速转化为公司的研发成果和技术产品,才能在激烈的行业竞争中保持领先地位,否则,将遭到市场的淘汰。

公司经过多年努力,始终坚持以“追求高新品质,制造优质产品,致力持续改进,满足顾客需求”为核心的企业文化,不断提升产品研发能力,加强生产工艺改进,提高产品品质和良率。公司管理人员及核心技术人员能较及时掌握光电玻璃精加工行业的发展动态和趋势,并加强同下游客户的互动,了解客户需求,将客户需求及时、高效的转化为公司研发成果和产品。同时加强与上游原材料企业间的密切合作关系,保证物料的及时供应。上述各项措施的有序实施不仅保障了公司产品具有快速响应客户需求的能力,而且保障了产品供应的及时性,满足了下游客户的及时需求。

6、区域优势

(1)客户主要在1,000 公里运输半径以内

近年来,我国平板显示产业保持快速增长势头。已经形成了华北、华东、华南和中西部四大平板显示产业聚集地,特别是中小尺寸世代线主要聚集在广东、武汉、上海等地,与公司的运输半径约在1,000 公里以内,送货时间约为7 至14小时,公司选择新余市作为生产基地,能够最大程度覆盖更多客户,并及时响应客户需求。

(2)生产原料供应地域优势

公司生产原料主要为氢氟酸,江西省及周边省市是氢氟酸生产大省,江西省、浙江省和福建省氢氟酸年产量超过10 万吨,供货距离短,具有原材料供应地域优势,原材料供应地域优势使公司原材料采购更加安全、高效,成本更低。

(四)竞争劣势

1、规模较小

经过多年的发展,公司在FPD 光电玻璃精加工业务上取得了长足发展,在FPD 光电玻璃精加工细分领域也建立了一定的先发优势,但公司目前在业务规模、产品结构、综合服务能力等方面与行业内大型知名企业相比仍有待提高,因此在面对下游国内大型面板企业客户时仍缺乏足够的产品服务定价权。

2、资金瓶颈

目前,公司在FPD 光电玻璃精加工业务方面具备一定的竞争优势,资金状况基本能够支撑现有业务开展,但随着公司业务的快速发展,特别是本次募集资金项目的实施,公司将需要不断增加新的资本性投入,对资金的需求日益快速增加,完全依靠自身积累将会难以满足原有产品的扩产、新产品的开发、市场的拓展、新技术的研发等对资金的持续需求,资金实力将会相对制约公司未来的快速发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。