具有传统整车及其零部件生产经验的汽车企业:如比亚迪、万向集团、上汽集团、一汽集团、事汽集团、东风集团、深圳五洲龙、玉柴集团、中国南车等。该类企业多具有丰富的传统整车或零部件研发设计生产经验,具有雄厚的经济实力和人才储备。由于电机跟整车开发设计关系密切,在整车开发初期就要同步进行配合,这类企业具有先天的开发优势。

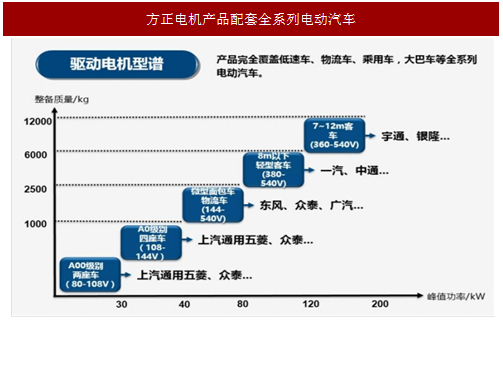

具有其它领域电机生产经验的企业:如大洋电机、信质电机、方正电机、江特电机等。该类企业多具有多年传统电机研发设计生产经验,具有较雄厚的经济实力和研发储备。该类企业一般选择与高校、科研院所合作,同时绑定一家整车企业共同推进汽车用电机驱动系统的产业化,其在电机本体的批量化生产方面具有独特优势。

专门针对电动车成立的电机企业:如北京精进电动、上海电驱动、上海大郡等。该类企业多为归国人员或科研院所学术带头人创办,成立时间较晚,经济实力相对薄弱、融资渠道较为单一,但其具有整体设计研发上的优势,技术人才储备较为充足。

随着新能源汽车产业规模化进程的加深,电机企业在电机驱动领域的优势正逐步彰显:诸如大洋电机收购上海电驱动、信质电机参股上海鑫永/苏州和鑫/RMS、方正电机收购上海海能及杭州德沃仕、正海磁材收购上海大郡、万向钱潮参股天津松正等,产业链上市公司正通过并购新能源电机企业实现强强联合,进而重塑产业竞争格局。

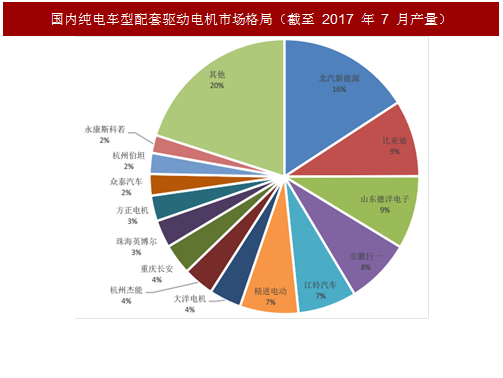

相比动力电池,新能源汽车驱动电机的竞争格局仍较分散——

以大洋电机为例,其 2016 年初完成收购上海电驱动之名一跃成为国内动力系统的领头羊,2016年销售新能源车辆动力总成系统 98,309 台,同比增长 154.03%,占比 2016 年国内市场份额近20%;

以卧龙电气为例,其与上海大郡绑定供应动力系统的驱动电机,2016 年上海大郡销售新能源汽车电机驱动系统 30,980 套,同比增长 85.07%,占比 2016 年国内市场份额近 6%;

以方正电机为例,其 2015 年底完成收购杭州德沃仕名,电机驱动业务发展迅速,据节新网数据统计,2016 年方正电机生产新能源汽车电机驱动系统 21,742 台,占比 2016 年国内市场份额达 4%。

在市场竞争中,电机上市企业凭借其并购手段、规模优势、资金实力、品牌效应,近年来保持进超行业的增长速度,其市占份额不断提升,已居于行业的第一梯队,未来寡头垄断格局可期。

参考中国报告网发布《2018-2023年中国汽车驱动电机产业调查与投资机遇分析报告》

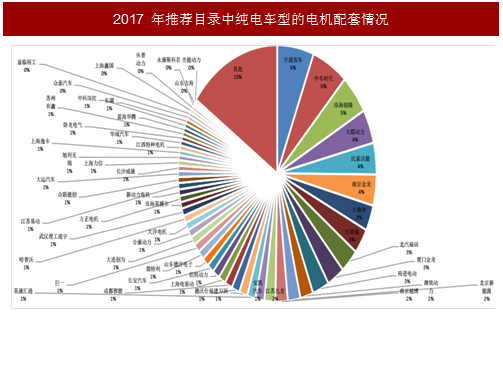

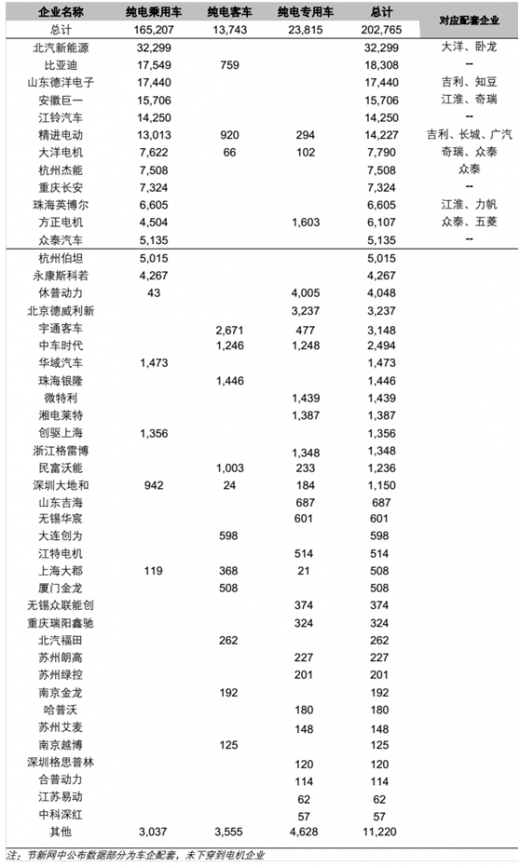

从统计数据来看,纯电车型的配套情况部分反映上述推断。(因插电车型的电机配套信息未披露,故我们以占比总产量 82%的纯电车型为样本,插电车型配套情况应大致与纯电相近)

据数据,2016 年国内共生产 424,397 辆纯电动汽车,其中大洋电机同义配套 22,951 辆,考虑到北汽、长安等的未穿透数据,我们估算大洋电机 2016 年配套纯电动车的数量应在 5 万台以上。

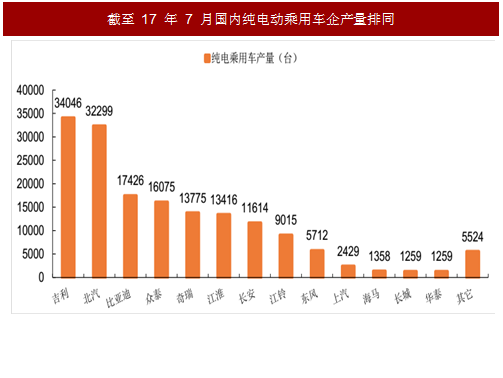

截至 2017 年 7 月,国内前五大纯电动乘用车企共生产 113,621 辆新能源汽车,占比近 7 成,从电机配套情况来看,大洋、精进、卧龙、德洋、巨一份额居前。展望下半年,随着主流车企新车型的密集投放,其市占份额有望继续提升,主流车企供应链的电机企业将显著受益。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。