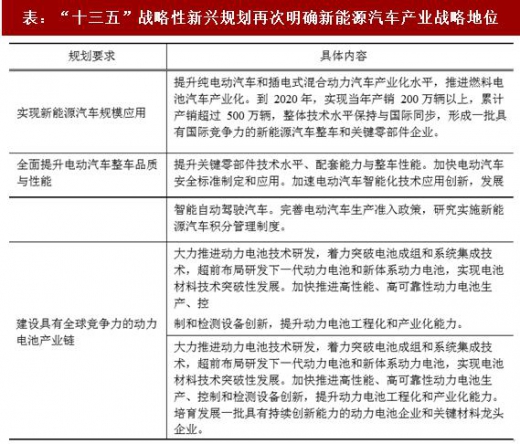

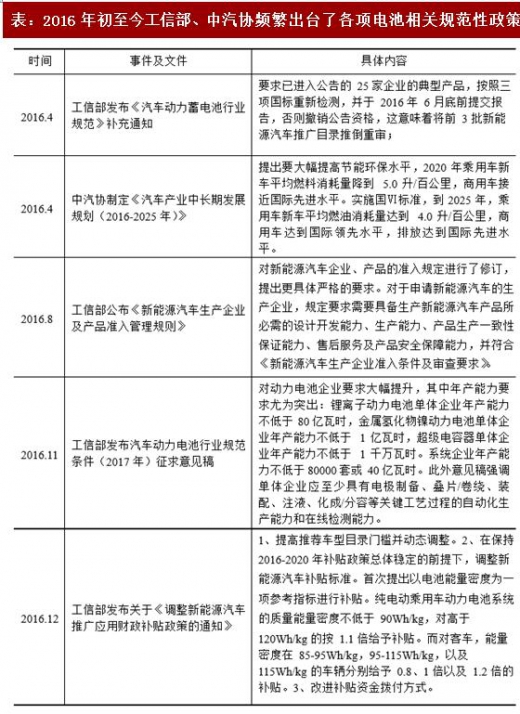

(1) 国家产业政策的大力扶持

近年来,政府部门密集出台了多项产业扶持政策,促进新能源产业的发展,而锂离子电池行业亦因此受益。新能源汽车产业在未来几年将快速发展,动力电池也将成为锂离子电池行业新的突破点与增长点。我国锂离子电池产业正处于赶超国际先进水平的关键发展时期,各种政策的持续出台对锂离子电池材料和设备产业的发展产生了积极而深远的影响,给相关企业提供了跨越式发展机遇。

锂离子电池自大规模投入商业应用以来,受各细分应用市场的强劲驱动而快速发展。在手机、笔记本电脑、数码相机等传统消费电子领域的应用,给市场带来了第一波增长。近年来,随着消费类电子产品的升级,智能手机、平板电脑和移动电源等消费类升级成为市场增长驱动力。未来 3-5 年,以新能源汽车为代表的锂离子动力电池将推动行业成长为千亿级市场。

(3) 国内锂离子电池产业聚集华为、小米、OPPO、vivo、联想、中兴等国产品牌的移动智能终端在国内外市场的份额逐渐增加。本地化设计、采购和量身定做等个性化开发需求越来越高,为本土企业的发展提供了良好的契机。比亚迪、宇通客车等国内动力汽车厂商后来居上,推动了动力电池生产的本地化。另外,越来越多的国际企业在中国开始布局建厂,例如三星 SDI 在陕西西安建立了动力电池生产基地,LG 化学在江苏南京建立了生产基地。

2、影响行业发展的不利因素国际主要电池厂商以大型企业为主,可以较快的融合基础行业技术。例如三星 SDI 有良好的集团综合优势、资金实力及电子产品和半导体应用的人才和经验;LG 化学拥有 LG 集团优秀的化工技术和精细合成技术、综合电子产品的应用优势;松下在关键电子元器件、组件方面有着丰富的技术储备。电池材料公司也大多具有深厚的行业背景。例如生产石墨的日立化成是具有深厚行业技术积累和产业经验的百年老店;生产铝塑包装膜的日本 DNP 公司是全球著名的包装材料厂商;旭化成是全球领先的超薄锂离子电池隔膜的关键原材料超高分子量聚乙烯的厂家。

近年来国内锂离子电池材料和设备行业均呈现快速发展的势头,但是从整体上看,国内的行业技术开发常常受限于基础材料、基础研究的缺乏。行业内多数企业缺乏新产品的开发经验,创新能力不足,低端化、跟随性、重复性投入较多,技术的前瞻性储备有所滞后。国内整体的科研基础、产品配套环境以及人才储备等方面与国外同行尚有一定的差距,行业整体技术水平有待提高。基础材料和基础技术研发投入不足,将成为制约行业未来发展的瓶颈。3、本行业与上、下游行业的关联性

公司所处锂电池材料行业的上游主要是石油化工、精细化工行业,主要原材料为焦类、初级石墨、沥青、原膜、陶瓷和 PVDF,锂电设备行业的上游主要是机械零件和电器元件等,锂电材料和设备的下游行业为锂电池制造业,终端运用领域包括 3C 数码及新能源汽车、工业储能等行业。

参考中国报告网发布《2018-2023年中国锂离子电池行业市场需求现状分析与行业市场需求现状分析报告》

4、上下游行业发展状况对本行业及其发展前景的有利和不利影响

(1)上游行业对本行业发展的有利和不利影响

上游行业对锂电材料和设备行业的影响主要体现在供给总量和价格走势两方面。石油化工、精细化工行业,焦类、初级石墨、沥青原膜和陶瓷属于竞争性行业,原材料市场供应充足。近年来我国焦类、沥青等石化产品受油价影响呈现波动,2012 年至 2015 年价格总体呈下降趋势,2016 年底开始反弹。焦类、沥青等价格与负极材料成本具有较强的关联性,价格波动将相应提高或降低负极材料产品的生产成本。

涂覆隔膜的原材料隔膜和陶瓷(氧化铝)价格亦呈现波动。受主要原膜原材料的采购价格随着国际石油市场价格下降而有所下降、我国锂离子电池隔膜产能进一步扩张、市场竞争日趋激烈的影响,隔膜市场价格呈现下降趋势。陶瓷(氧化铝)价格走势与下游电解铝需求密切相关。2013 年至 2016 年 7 月之前,因产能过剩,价格呈下降趋势。2016 年 8 月开始,因氧化铝供需结构严重错配、新增产能滞后导致价格上涨。2017 年上半年因需求增长有限,价格逐渐回落。

锂电设备制造行业上游主要是机械零件和电气元件等。因产品规格型号广泛、没有公开统一的市场价格。深圳新嘉拓所在“珠三角”及其周边地区拥有大量成熟的机械加工制造企业,具备较强的专业化和分工协作的机械制造加工能力,供应商选择余地较大。深圳新嘉拓议价能力较强,已与供应商形成稳定良好的合作关系。

综上所述,上游行业市场化程度较高,国内外生产企业众多,竞争比较充分,各种原材料供应充足,公司不存在对上游行业依赖的情形。

(2)下游行业对本行业发展的有利和不利影响

锂离子电池材料行业与下游终端应用领域的关联度较高。锂离子电池产品在包括手机、平板电脑、笔记本电脑、可穿戴式智能设备、移动电源等数码类电子产品领域,以及新能源汽车、电动工具、储能电站、电动自行车等动力类应用终端领域均起到关键作用。锂离子电池终端应用的新兴领域以新能源、新材料及新能源汽车三大朝阳产业为主,符合国家产业结构升级和消费升级的发展方向,近年来一直保持强劲的增长势头,对锂离子电池产业链的发展具有明显的促进作用,将给上游的锂电池材料行业带来较大的市场空间。锂电产业规模高增长直接驱动锂电设备市场的快速增长,随着未来几年电池厂高端产能扩充,设备市场将迎来广阔的市场空间。经过多年的发展,锂电设备行业与锂电池制造业形成了深度合作的关系。设备厂商需要根据电池生产商实际需求不断改进设计和工艺水平,锂离子电池工艺技术与设备技术呈现紧密结合的发展趋势。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。