2018年上半年,厨电整体市场并未延续过去几年的强劲势头,多品类零售量、额同比均有不同程度下跌,但下跌多来自于线下渠道,在线上市场,各品类厨电产品零售量、额仍有大幅增长。2018年上半年,厨电线上市场零售额达到173.5亿元,同比增长27.6%。

目前中国厨电产品市场以新增需求为主,受房地产行业影响较大。从去年开始全国各地陆续出台限购政策,今年上半年宏观调控效果逐渐显现,交房量以及上游供给量的不断减少,对较为依赖装修的厨电品类如微蒸烤、嵌入式厨电、热水器等影响明显。包括洗碗机、集成灶等在内的新兴厨电目前市场普及率还较低,但潜力巨大,将为整体厨电市场提供增长动力。

从细分领域看,各类产品规模同比均有较大幅度增长。油烟机线上市场零售额40.6亿元,同比增长12.8%;燃气灶线上市场零售额20.9亿元,同比增长10.2%;热水器线上市场零售额66.9亿元,同比增长28.7%。其他细分市场,包括消毒柜、洗碗机、微波炉、嵌入式电器的总体市场规模与往年相比明显扩大,线上零售额40.1亿元,同比增长40.7%。

参考观研天下发布《2018年中国厨电行业分析报告-市场深度分析与发展前景研究》

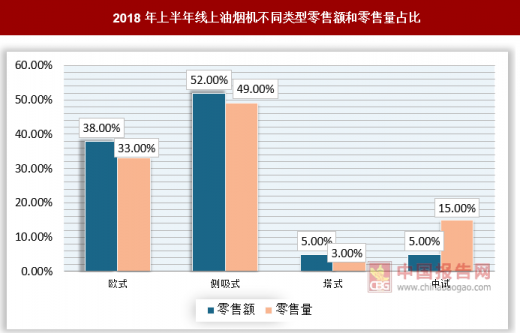

2018年上半年,线上油烟机市场产品均价同比增长2.4%。这表明在经历了近些年的高速发展后,目前线上油烟机产品结构已趋于稳定,高、中、低端产品占比较为平均。2018年上半年,油烟机线上市场欧式产品、塔式油烟机和侧吸式产品市场占比超过九成,几乎占据了油烟机全部市场份额,中式油烟机总体占比较小,已逐渐退出主流产品行列。

2018年上半年,美的油烟机交出亮眼答卷,以21%的零售量占比成为线上油烟机销量冠军。近些年,美的通过对研发、技术、人才、机制等方面的打通,给其厨电业务提供了强大发展动力。美的厨电聚焦油烟机技术,通过对用户的深入调查走访,将“自清洗”新功能——美的智能蒸汽洗技术带到了油烟机产品上,开启了烟机自清洗时代。对细分市场充分聚焦与产品不断升级优化,使得美的厨电正在构建消费升级下的新跑道。

2018年上半年,通过“法国队夺冠,华帝退全款”,华帝赚足了行业眼球,成为上半年的最佳营销案例之一。除去营销层面,华帝在诸多产品线上也交出了亮眼成绩,稳居厨电领域第一集团。华帝聚焦于油烟机产品,其魔镜V2油烟机采用智能语音操控技术,给消费者带来了更多便捷体验。它可以通过智能吸功能自动感应油烟温差变化,锁定风量、捕捉油烟。作为智能厨电企业标杆,华帝一直以来将提升用户体验作为产品设计初衷,在如今AI等技术不断成熟的背景下,华帝势必将深耕行业,推进厨电产品智能化发展,给用户带来更多解决实际痛点的好产品。

2018年上半年,面对竞争对手“突飞猛进”式的成长,方太在线上的销售成绩不尽如人意。2018年上半年,方太线上油烟机市场零售额、零售量分别为20%、13%,相较第一名的差距正在被拉大。在消毒柜和嵌入式厨电领域,方太与第一集团品牌都有明显差距,两者的零售量占比只有4%和3%。在洗碗机方面,方太主打水槽式洗碗机,但由于水槽式洗碗机占整体市场盘子还很小,加之受到美的、西门子等品牌的强势挤压,方太洗碗机的零售量市场份额仅为5%。

2018年上半年,油烟机线上市场销售继续向中高端产品聚集。3001-4000元成为零售量占比最高的价格段,市场占比达到27.6%,其增幅为58.3%,仅次于5000元以上价格段。1001-1500元、1501-2000元、2001-3000元这三个价格段产品零售量合计占比超过五成,零售额占比也接近七成,成为线上烟机“市场担当”。0-500元、501-1000元价格段产品,零售量占比分别为0.4%、7.3%,可以看出在当今消费升级趋势下,功能较为单一、性能表现一般的低端产品正在逐渐丧失主动权。4000-5000元价格段的产品零售量占比虽仅有6.7%,但增幅为22.1%,表现出较强的增长潜力。

2018年上半年,燃气灶线上市场稳中有增。按不同灶具类型划分,天然气产品零售额占比接近八成,成为线上消费者首选。另外,液化气产品零售额占比为21%,在城镇化趋势下,液化气产品需求正在逐年下降。从品牌结构来看,国内品牌几乎瓜分了线上市场,在线上零售量、额前10位品牌中,无一家国外品牌上榜,且在国产品牌零售量占比排名中,彼此之间差距也并不明显,这源于烟灶品牌与渠道关系密切,各品牌渠道侧重点不同,互有优劣势,使得各自产品销量都较为接近。

2018年上半年,热水器线上市场增速较高,热水器均价也迎来小幅上扬。电热水器市场零售额与燃气热水器市场零售额几乎持平,但燃气热水器产品零售量占比不到四成,这说明伴随着一系列新技术、新功能的加入,原先价位偏低的燃气热水器也在逐渐往中高端发展。从品牌来看,国内品牌的市场份额占到了近八成,美的、海尔、万和仍是国产品牌中的佼佼者。

2018年上半年,美的热水器(包含电热水器、燃气热水器)荣获全网销售冠军。其爆款产品F60-15WB5(Y)电热水器主打“快速加热,舒享好浴”,为都市快节奏生活定制,采用“下潜式”长加热管,增加了加热管与水的接触面积,热效率显著提升。同时,“水旋风”进水系统能对进入内胆的冷水进行有效引导,保证了热水输出率。在2018年上半年零售量、零售额前10位电热水器产品中,美的分别有3款、4款产品入围;在燃气热水器产品中,美的也均有3款产品入选。

2018年上半年,海尔热水器通过不断地洞察消费者的需求进行产品调整与新品布局,让产品品质更加符合消费者需求,得到了市场的良好反馈。2000元以上价位的爆款产品jt3系列已进入线上销售前十位;该产品拥有双3000W大功率,速热省时提高热效率及多重安防保障极大地满足了消费者对热水器安全、速热、智能、恒温、节能的需求。

2018年上半年,万和作为国内专业热水器生产厂商,同样取得了优异成绩,电热水器和燃气热水器销售齐头并进。万和燃气热水器在保持行业第一集团的同时,电热水器也取得很大增长。其爆款产品JSQ24-12ET11主打智能变频恒温,采用4D恒温技术,无需额外操作,根据需求自动调整热水输出量,并能保持水温恒定,舒适节能。该机内置变频节能风机,能通过调整电机的转速改变空气含量,使燃烧释放的热量稳定。万和有4款产品进入2017年线上燃气热水器市场零售量前10位。

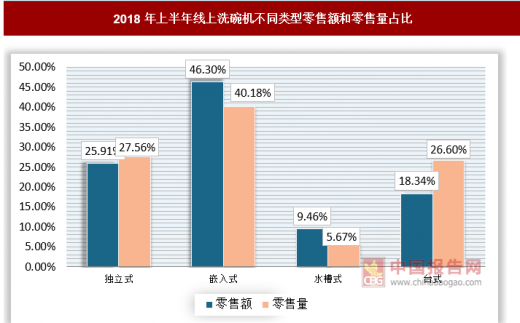

2017年,洗碗机线上市场增速放缓,在经历了近几年的高速发展以及众多新晋品牌加入后,洗碗机市场将迎来更为激烈的市场竞争。从价格段看,售价在3500元以下的洗碗机占据了最多的线上市场零售量,占比接近五成,3500元—4299元的产品也较受消费者欢迎,市场份额为33.16%,其次则是4300元—5399元的产品,市场份额为11.84%。总体来看,目前5400元以下价格段占据了洗碗机市场超九成零售量份额。从产品类型看,嵌入式洗碗机市场零售额持续走高,占比接近五成,独立式、台式洗碗机零售额占比分别为25.9%、18.34%。水槽式产品零售额占比仅为9.46%,在经历了几年产品更迭以及用户教育后,水槽式产品在线上渠道依旧份额偏低。从零售量占比来看,独立式与台式洗碗机占比近六成,源于这两类洗碗机不需要厨房提前预留装修位置,灵活性更强,嵌入式洗碗机零售量占比为40.18%,增速为全品类洗碗机最高,达到了194.38%,这是因为嵌入式洗碗机能够完美融入厨房环境,节省空间,且随着各大厂商开始逐渐重视售后服务,提供了更为人性化的上门安装,也间接使得嵌入式洗碗机销量攀升。

以豆浆机等小厨电产品为主营业务的九阳,近年来也开始布局洗碗机产品线,但目前洗碗机品牌格局较为稳定,头部企业市场份额占比近八成,留给新晋品牌的市场空间已然很小,这需要企业在贴近消费者需求基础上打出差异化“组合拳”才能逐渐拼得一席之地,但目前九阳所推出X5、X6等洗碗机产品,整体外观、功能、性能较为一般,在智能、高端、设计等层面也并无亮点,九阳洗碗机后市发展不容乐观。

2018年上半年,微波炉线上市场产品均价有小幅上调,但整体规模依旧有限,随着蒸烤一体机、嵌入式烤箱、嵌入式蒸箱等细分品类的出现,微波炉的市场定位正在逐渐被边缘化。从品牌分布来看,美的、格兰仕两大品牌的市场占比合计超过九成,成为线上市场第一集团,另外线上市场零售量、额排名前10的产品也均被这两大品牌瓜分。虽然同属第一集团,但格兰仕与美的的市场份额差距正在被逐年拉大,2018年上半年美的、格兰仕零售量占比分别为59.74%、36.73%,零售额占比分别为58.40%、36.45%,在成熟的微波炉市场,这么大的差距很难追赶。近些年,格兰仕以“价格屠夫”之姿冲入空调、洗衣机等多条产品线,希望用低价产品辅以互联网营销策略争夺市场,但就目前发展情况来看,在多条产品线冲击不利的情况下,其主营的微波炉产品线也已显现乏力态势,发展前景不容乐观。

电饭煲作为国人必备家用电器,近些年伴随消费升级正迎来技术、功能革新。目前,在线上市场“IH电饭煲”保持着70%以上的高增长,正以迅猛之势挤压传统“加热盘电饭煲”的市场空间。格力作为家电行业“巨头”,旗下大松品牌布局IH电饭煲产品线较早,董明珠也曾亲自为大松IH电饭煲站台,推动国产IH电饭煲发展。研发初期,格力专门成立IH电饭煲研发团队,根据不同种类、产地的大米针对温度、压力、粘度、受热度等指标做了大量实验,产品上市后,随即获得市场广泛好评。大松IH电饭煲拥有全方位立体加热技术,热量可以迅速穿透米芯,快速升温沸腾,实现米饭全面翻滚,其拥有的多种智控模式,也给了消费者更多烹饪选择。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。