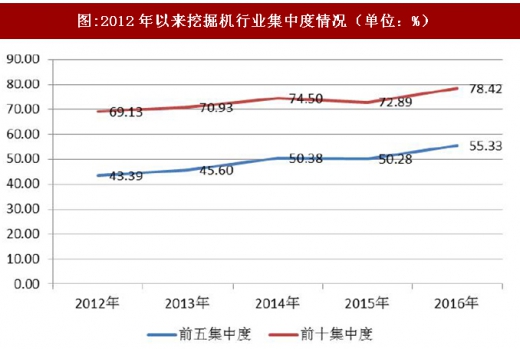

1.行业企业集中度较高,主要企业规模优势突出

经过前期的扩张和市场兼并,我国工程机械行业内竞争格局持续调整,市场逐渐向规模大、实力强的行业龙头企业靠拢,行业集中度持续提升。以挖掘机为例,生产商从2012年行业低谷期的110家下降至2016年的20家。经过了5年多的行业内优胜劣汰,行业龙头市场集中度不断提升,2016年挖掘机行业前五名1市场占有率约在55.33%,前十名市场占有率约在78.42%。2017年以来,我国挖掘机生产商集中度进一步提高,2017年前三季度,我国挖掘机前五厂家市场占有率为59.75%,前10厂家市场占有率74.42%。

参考观研天下发布《2018年中国工程机械行业分析报告-市场深度分析与发展趋势预测》

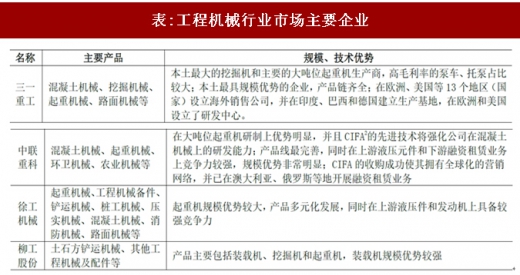

国内方面,目前国内工程机械生产厂规模较大的企业有三一重工股份有限公司(以下简称“三一重工”)、中联重科股份有限公司(以下简称“中联重科”)、徐工集团工程机械股份有限公司(以下简称“徐工机械”)、广西柳工机械股份有限公司(以下简称“柳工股份”)等。由于工程机械行业的生产特点是多品种、小批量,因此各公司产品分布各有侧重,例如混凝土机械的主要厂商有三一重工和中联重科,路面机械的主要厂商有徐工机械,装载机和挖掘机的主要厂商有柳工股份和厦门厦工机械股份有限公司(以下简称“厦工股份”),叉车的主要厂商有安徽合力股份有限公司(以下简称“安徽合力”),推土机的主要厂商有山推工程机械股份有限公司(以下简称“山推股份”)等。近几年,各企业产品之间开始相互渗透,竞争程度有加强的趋势。从2016年销售量来看,三一重工、徐工机械、柳工股份分别占据挖掘机国内销售量前三甲;徐工机械占据压路机销量榜首;徐州重型、徐工建机、三一汽车等企业在起重机各类产品中销量占优;在混凝土和推土机方面,三一重工和中联重科同属第一阵营;叉车方面,以安徽合力、杭叉集团股份有限公司等为代表的龙头企业占据了国内市场主导地位。

国际方面,我国部分工程机械企业已经初步具备了成为全球顶级工程机械制造商的核心竞争力。2017年全球工程机械制造商50强排行榜(YellowTable2015)中,卡特彼勒稳居榜单首位,小松、日立建机两家日本企业紧随其后,而中国有8家企业上榜。其中,徐工集团位居国际排名第8位,三一重工、中联重科以及柳工股份分别位居世界排名的9、12及14位。但是,由于我国工程机械起步较晚,经过多年发展虽在销售规模上已在全球市场中占据一席之地,但在国际化布局、核心技术研发(自制率)、代理商网络、产品多元化等方面较海外巨头仍存在一定差距3。

(1)行业进入壁垒

我国企业进入机械行业面临生产许可壁垒、规模经济壁垒、技术壁垒和品牌壁垒等。工程机械制造行业目前产能过剩情况突出,政府对于行业准入门槛的设置将越来越高。进入工程机械行业需要巨大的资金投入,企业前期必须投入巨额资金建造生产车间、机床等等设备,形成规模经济,对资金实力较弱的企业进入市场造成了较大障碍。工程机械行业涉及多学科、多领域技术,综合了冶金、焊接、热处理和现代机械设计制造技术、组装调试技术等等,技术集成度高、开发难度大、制造工艺复杂,技术门槛很高,行业外企业进入本行业存在较高的技术壁垒。

(2)行业退出壁垒

沉没成本大,企业难以转产。工程机械行业的资产专用性较强,沉没成本大。巨大的资金投入,购买设备,引进技术等,很多资产难以收回,也难以再利用到其他的经营之中,导致工程机械制造业企业退出壁垒较高。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。