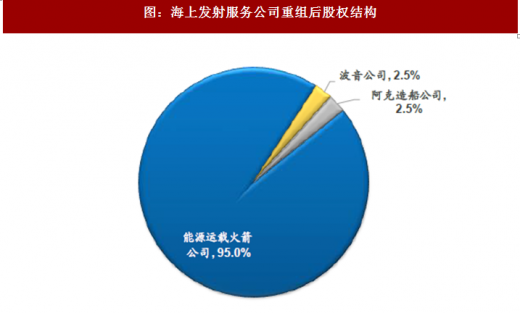

国际化海上发射公司:全球唯一海上移动发射服务公司

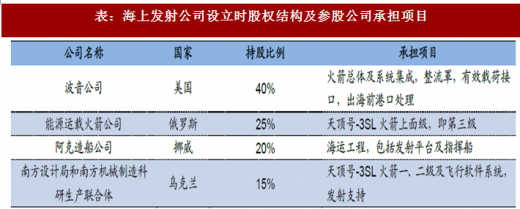

参考观研天下发布《2018年中国航空行业分析报告-市场深度分析与发展趋势预测》四国分工协作,设立独一无二的海上移动发射平台。海上发射(Sea launch)公司是由美国波音、俄罗斯能源运载火箭、乌克兰南方设计局和南方机械制造科研生产联合体及挪威阿克造船于1995年共同组建,是目前全球唯一提供海上移动发射的公司。四家参股公司将海上发射服务分为火箭总体及系统集成、火箭第三级、火箭一二级及海上发射平台和指挥船四大部分,各自承担一部分,分工协作,运营天顶号-3SL火箭商业发射:

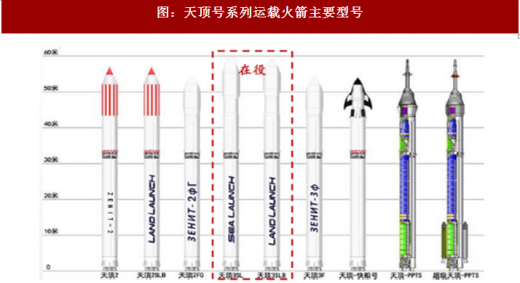

天顶号系列火箭:由乌克兰南方设计局和南方机械制造科研生产联合体研制生产,但一些重要组件(如发动机)由俄罗斯提供。天顶号火箭包括多种型号:2、3SL、3SLB等,其中3SL为海上发射公司的主要运载火箭,而3LB是海上发射公司为适应商业市场不同需要推出的陆地发射型号,但发射较少。

美国轨道ATK:商业火箭实现升级,挑战传统发射企业

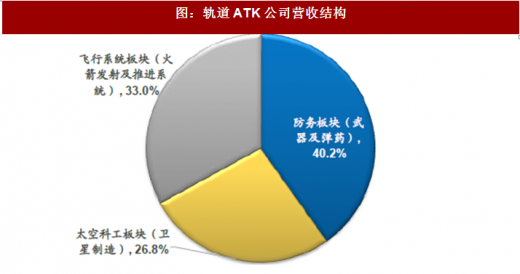

与ATK合并实现前向一体化,火箭研制及发射自主份额大幅提升。轨道ATK公司是由美国轨道科学(OSC)公司和美国军工巨头ATK公司于2014年合并成立,业务涉及卫星研制生产、火箭研制发射、推进系统生产、军火系统与弹药以及其他航天与国防系统。与ATK合并后,OSC研制的火箭获得推进系统技术,使得火箭自主生产份额从45%-50%提升到70%-80%,成本易于控制。轨道科学公司:专门从事中小型卫星制造和运载火箭研制发射的民营企业。其火箭发射业务,主要提供发射小型载荷至地球轨道的服务,运载火箭产品包括米洛陶、飞马座、金牛座系列火箭。

ATK公司:美国军工巨头,从事精密军械、武器装备与弹药、推进剂及综合防务设备等。ATK是宇宙神-5和德尔塔-4火箭固体发动机供应商,也是OSC公司卫星天线、太阳阵列和火箭推进系统的供应商。

金牛座和飞马座系列火箭是公司商业竞争的主要力量。OSC早在1990年和1994年就成功发射了飞马座(Pegasus)和金牛座(Taurus)系列火箭,用于接受国家商业订单。据BTS统计,公司自成立至今,以这两种火箭竞争到的商业订单达20次:

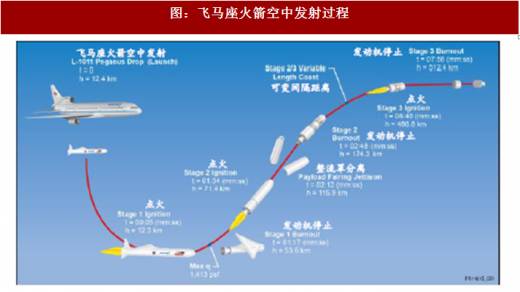

飞马座系列火箭:美国第一种完全由私营企业自主投资研制的固体火箭, 也是世界上唯一投入使用的空射型火箭,主要用于将重量不超过443kg的小型卫星送入近地轨道,型号分为标准型和加长型(XL),前者1998年退役。该火箭采用空射方式发射,可获得飞机速度增量,且高空发射气压低,火箭设计实现精简,又不需要复杂的地面基础设施,因此,飞马座系列火箭发射成本仅为地面发射的一半,单位质量发射成本为地面发射的1/3。

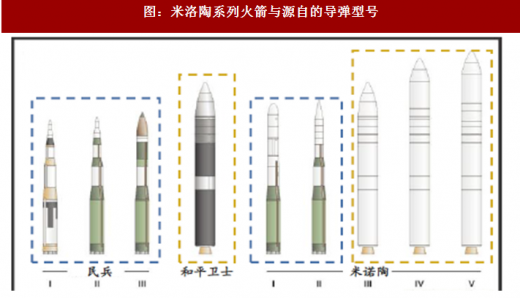

金牛座系列火箭:在飞马座系列火箭基础上添加Castor 120第一级,发射运载能力提高两倍,可将1350kg的载荷送入近地轨道,满足了商业市场相对大载荷的需求。近年,金牛座火箭经过改进安装米洛陶航电设备,则改名为米洛陶-C火箭,即作为米洛陶系列火箭中的商业版本。

研制中型安塔瑞斯运载火箭,获得NASA商业订单。2008年OSC公司被NASA选中,负责开发并提供商业轨道运输服务(COTS)。在此合同下,NASA赞助OSC约1.7亿美元,OSC额外投入约1.5亿美元,开发具有中型运载能力的安塔瑞斯运载火箭。同年OSC获得NASA授予的长期商业合同-商业补给服务(CRS):总价值约19亿美元,负责在2011-2015年间向国际太空站运输物资。2016年,OSC和其他两家民营公司又获得三笔空间站物资商业运输合同(CRS2),潜在价值超14亿美元。

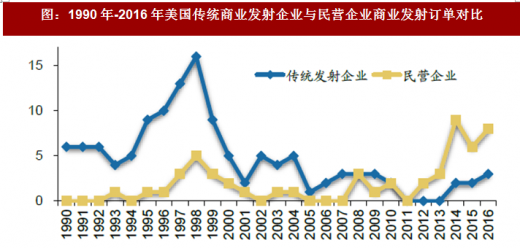

安塔瑞斯运载火箭:由轨道ATK前身OSC公司在COTS合同下研制而成,早期发展阶段又被称为金牛座-2火箭,是轨道ATK公司运载能力最大的火箭,将公司扩展至中型运载市场,可将公司开发的天鹅座宇宙飞船送入轨道,并可发射中小型有限载荷。与SpaceX携手挑战美国传统商业发射企业联合发射联盟公司。轨道RTK公司和另一家纯民营企业SpaceX的出现,对美国传统商业发射企业联合发射联盟公司市场地位造成冲击。若将宇宙神、德尔塔系列火箭视为传统发射商的商业火箭,而飞马座、金牛座、安塔瑞斯、猎鹰系列火箭作为新世纪纯民营的代表,则自1990年至2016年,传统商业发射企业获得126笔发射订单,而纯民营企业仅有53笔。但是,自2010年开始,纯民营企业出现飞速发展,每年订单数上纯民营企业明显多于传统发射商。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。