欧洲阿里安航天:全球第一家商业发射服务提供商

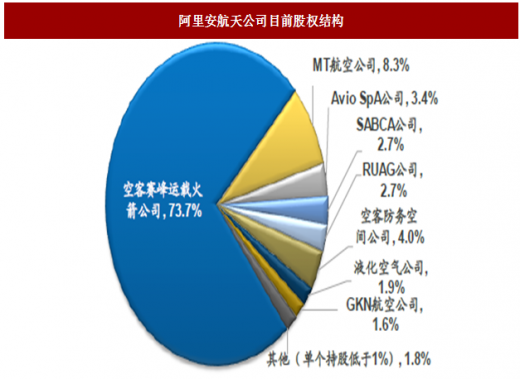

欧洲多国联合创立全球第一家商业发射公司。阿里安航天公司是由法国、德国、意大利等欧洲国家的36家航天与电子公司、13家银行以及法国太空总署于1980年共同设立,是全球第一家商业发射服务提供商。政府退出走向真正商业化。2015年初空客与赛峰合资设立空客赛峰运载火箭公司,持有阿里安航天39%股权。2016年,法国政府向空客赛峰运载火箭公司出售由法国太空总署持有的阿里安35%股权。法国政府退出,空客赛峰运载火箭公司成为阿里安控股股东并改名阿里安集团,从政府背景转向真正私营控股,加速推进火箭发射商业化。

图:阿里安航天公司目前股权结构

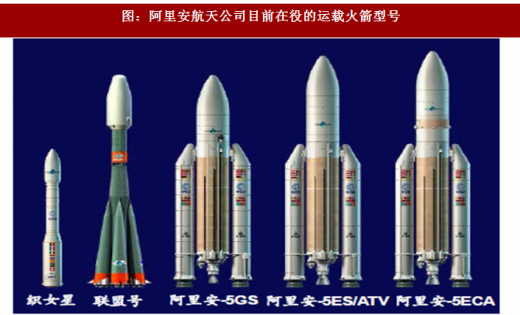

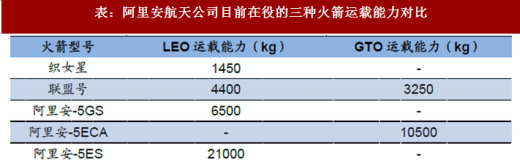

主打重型运载火箭,以国际协作弥补中小型运载能力。阿里安航天公司目前主要火箭型号为阿里安(Ariane)系列火箭,重点面向重型运载市场。为了弥补公司缺少中小型运载火箭、难以满足国际用户发射中小型卫星的市场需求,公司通过国际化协作,引入俄罗斯联盟号(Soyuz)和欧洲织女星(Vega)火箭,从而具备重、中、小型三种不同运载能力,满足客户的不同需求:

阿里安系列火箭:由欧洲11个国家组成的欧空局于1973年开始研制,迄今已发展了阿里安1~5五种型别。目前仍在服役的是阿里安-5重型运载火箭, 其中包括5GS、5ECA、5ES等型号。

联盟号火箭:由阿里安下属参股子公司斯达西姆公司负责商业运营。斯达西姆是阿里安空间、俄罗斯航天局、法国萨马拉太空中心、空客赛峰运载火箭公司于1996年设立的国际化公司,主要负责将俄罗斯研制的联盟号火箭商业化。

织女星火箭:由意大利太空总署和欧空局自1998年合作研发,其设计目的主要发射 小型卫星,重量在300公斤到2500公斤之间的科学卫星或地球观测卫星。

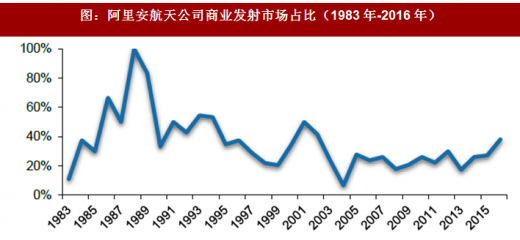

商业发射市场领导者,上世纪90年代市场占比超过一半。阿里安航天公司是全球商业发射市场的主要力量之一,1986年美国航天飞机失事退出商业发射市场后,迅速占据市场超50%份额,打破美国垄断局面。近年虽然美国逐渐夺回市场地位,但占比仍达30%以上。据公司官网统计,目前在役的卫星中超560颗由阿里安发射,占所有在役通信卫星的一半以上。公司目前在手订单价值超46亿欧元,涉及27个客户、52次发射。

运载火箭进军商业发射市场,摆脱苏联解体困境。1991年苏联解体后,俄罗斯面临严重的经济困难,运载火箭研发和生产进展缓慢。为了摆脱困境,俄罗斯积极开展国际合作,利用运载火箭争取国际商业发射市场的份额。1993年俄罗斯赫鲁尼切夫航天中心、能源公司和美国洛马公司建立合资公司(LKE),后1995年重组成为国际发射服务公司(ILS);2006年洛马退出,2008年赫鲁尼切夫航天中心实现控股,负责运营俄罗斯质子号(Proton)运载火箭的商业发射服务:

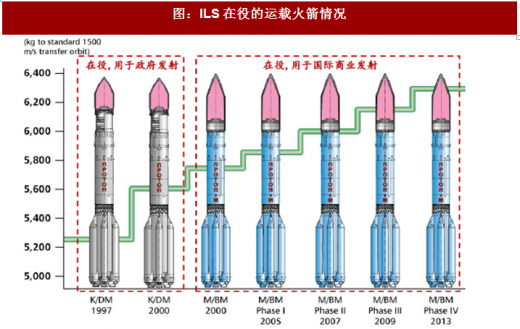

质子号运载火箭:由苏联/俄罗斯研制的第一种非导弹衍生的运载火箭,是专为航天任务设计的大型运载器,包括二级型、三级型和四级型。目前在役的是四级型质子号K/DM和质子号M/微风M两种型号火箭,其中前者只用于发射政府的有效载荷,后者主要用于国际商业发射服务,同时也可执行政府的发射任务,是目前质子号火箭中运载能力最大的型号,1996年首次商业发射将美国卫星送入轨道。

质子号运载火箭是俄罗斯商业发射的主力军。ILS的质子号火箭是俄罗斯首批进入商业发射市场的火箭,也是自俄罗斯1996年开始提供商业发射以来的主要力量。从1996年至2016年,俄罗斯共进行商业发射165次,其中ILS的质子号火箭承担97次,占比达58.8%。

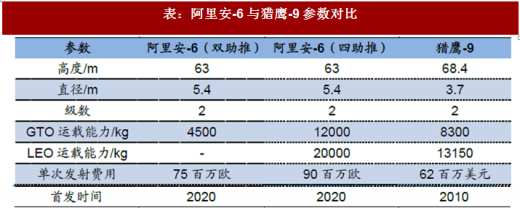

俄新一代安加拉系列火箭实现成本压缩。安加拉(Angara)系列火箭是苏联解体后第一个系列火箭研制计划,始终遵循模块化、组合化、系列化设计思想,通过不同模块组合形成系列火箭,满足不同轨道发射任务需求。这种通用模块设计大大提升系列火箭零部件的通用性,有助于零部件生产的批量规模效应,降低火箭研制、生产成本,同时确保系列火箭可使用同一发射台,大大压缩地面设施的建设、维护成本。

ILS独家代理安加拉火箭,取代质子号继续受益商业发射市场。ILS独家代理运营安加拉火箭商业化,2016年获得首笔商业订单,由于整体成本低,未来将逐步替代质子号,成为商业化新主力军。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。