参考观研天下发布《2019年中国零售行业分析报告-行业现状调查与发展趋势分析》

通过6年来对中国购物者的跟踪调查,分析整体市场表现,研究33个子品类下的46个新生势力品牌,发现:中国新生势力品牌对市场增长贡献显著,成为增长引擎。

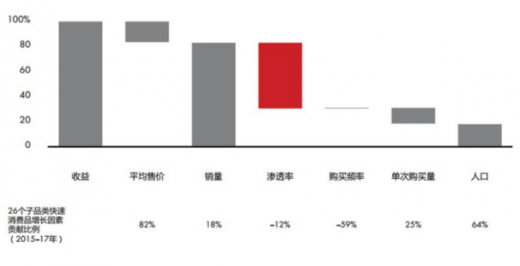

这些新秀品牌大部分规模较小(半数年销售额在1亿元至5亿元之间),但在2015年至2017年,它们以超过10%的收入增长超越所属品类的平均增速,有的甚至在自己的品类中拔得头筹。同时,在整个中国快消品市场销量增长陷入停滞、价格趋于上涨时,它们实现了“反向”成长——80%的销售额增长来源于销量增长,其余20%来源于价格增长。

过去,为了全方位覆盖消费者,外资和本土的成熟品牌往往搭建丰富、面面俱到的产品体系,但新生势力品牌只专注于少数经过验证的“明星”单品或系列产品,一方面消除品牌的复杂性,另一方面向消费者传递集中的产品印象。云南白药主打的两款牙膏——薄荷清爽型和留兰香型,就占据其牙膏销售额的70%–75%。

被成熟品牌忽略的空白市场,常常成为新生势力品牌的着力点。自2015年以来,中国卫生纸和面巾纸市场一直被大型外资品牌主导,产品几乎都是产生碎纸屑较少的浓香型漂白纸巾。泉林本色瞄准了消费者对于健康、自然、高端纸巾产品的需求,推出了由麦秸秆制造的不漂白原浆纸巾。当环保、可再生资源利用者的形象建立起来后,泉林本色的收益在2015年到2017年间达到了55%的年增速。

在“财大气粗”的外资大品牌面前,新生势力品牌囊中羞涩,无法效仿前者在传统分销和营销渠道上投入海量资源,这反而为它们建立后发优势奠定了基础。在与电商平台和电商渠道建立联系后,它们无需配备销售代表,就可以触及上百万消费者,在充分利用互联网平台、社交媒体后,它们可以用远低于传统品牌的预算,迅速覆盖各个类型的消费者。

中国市场的果汁品类从2015年开始陷入增长停滞,困境中,味全每日C尝试将自己瓶身上的商标替换成暖心的短句,如“加班辛苦了,你要喝果汁”,以吸引消费者的注意。它还将创新包装与社交媒体推广活动相结合,比如提供“微信定制”功能,邀请消费者在瓶身印上自己的昵称、性别、喜欢的口味和书籍等。通过这些措施,味全每日C的收益在2015~2017年实现了20%的年增速。

与老品牌不同,大多数新生势力品牌不急于在全国范围推出产品,为了避免过早与外资品牌展开竞争,它们还优先选择在三四线城市推出新品。

纳爱斯集团为避开与汰渍、奥妙这些老牌的直接竞争,就选择了下线城市作为衣物洗涤品牌超能的首发战场,并大力宣传它的高性价比卖点,在赢得了消费者的认可后它再趁热打铁,将战场开辟到一二线城市。

其实,新生势力品牌之所以能够“反套路”崛起,根源在于其灵活、敏捷的运营模式,它们普遍搭建了精益、跨职能的组织架构,无需等待多级讨论和上报审批就能立即采取行动。

在凯度消费者指数大中华区总经理虞坚看来,在外资大品牌或本土成熟品牌那里,产品的问世要历经市场调研、A/B测试、产出小样、反馈调研、量产等一系列环节,费时费力,它们对市场的进攻只能以“大象”姿势蹒跚前进。而新势品牌却能小步快跑,边测试边学习,根据市场需要及时调整产品的“航向”。良品铺子就让组织内的两股力量——产品经理和营销或渠道团队,合作参与新产品的开发。双方每月共同举办新产品分享会,评估、改进产品,建立跨部门的特别工作小组为“明星”单品进行更深层次的消费者研究……最终,良品铺子将一些新零食产品的开发周期缩短至两个月,每年可以向市场推出约400个新单品,在2015到2017年斩获了31%的收益年增速。相比之下,成熟的“洋品牌”要笨拙得多。

贝恩公司全球合伙人、大中华区消费品及零售业务资深领导布鲁诺(BrunoLannes)表示,对研发、品牌进行统一、严格的把控,是跨国公司过去十多年的经验。在这种模式下,中国区公司基本只是个执行团队,没有决策权,一切重大决定都需上报到亚太分部、全球总部,得到批示后才能付诸行动。现在,越来越多的跨国公司意识到,在中国速度面前,如果单纯复制过去的经营模式,它们迟早要被本土新生势力品牌抢占掉更多的市场份额。中国消费者的“善变”、中国市场的规模和复杂程度,需要跨国公司建立起一个立足于本土的研发中心和拥有决策权力的运营团队。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。