1) 依附整车厂共振崛起模式:以电装、德尔福为首,绑定丰田、通用等整车厂巨头车企共振崛起;

2) 自主创新内生驱动模式:以博世为首,技术走在业内前列,驱动多次行业变革;

3) 外延并购模式:以大陆为首,通过并购切入不同细分领域。

依附整车厂共振崛起:电装+德尔福

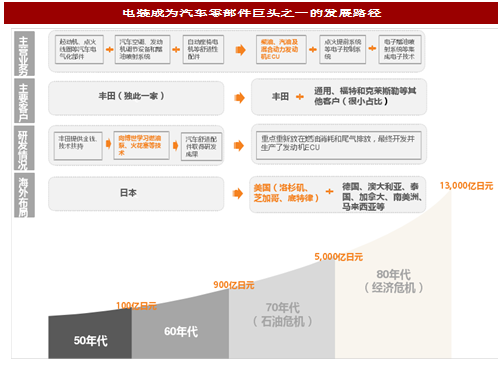

1)电装:日系最强零部件供应商依附丰田而强势崛起的零部件供应商。1949 年,丰田电气部件分部从丰田汽车独立出来,成立“日本株式会社电装”,由丰田提供资金、技术、订单支持。此时,距离丰田试制第一辆国产小型轿车样本才刚刚过去 2 年,日本汽车国产化运动也才刚刚开始。1953 年,电装与行业巨头博世签署了一份技术协议,使得电装技术水平和产品附加值都得到了很大的提升,电装的产品线逐渐扩张至汽车空调、发动机调节设备和燃油喷射系统等各个领域。

受益于电装在汽车零部件的技术突破,丰田成功于 1966 年推出丰田花冠(Corolla),该车代表了当时小轿车最高性能水平,并在 1969 年成为全球最畅销的车型,此后几乎年年蝉联销量冠军。凭借强大的产品力与性价比,丰田在 1971 年跃居成为世界第三大整车厂,其快速成长反哺了电装,促使其快速崛起。20 世纪 60 年代末,电装的年销售额成功经达900 亿日元,较 1950 年提高了 31 倍,发展迅速。

紧跟丰田扩张步伐,海外布局抢占新客户和新市场。20 世纪 70 年代,石油危机促使美国汽车使用需求发生重大转折,日本车较小的体积、节约燃油等优势凸显。以丰田为首的日本整车厂借此机遇开始大面积向海外扩张,先后在巴西、南非、澳大利亚、泰国、葡萄牙、委瑞内拉、美国等重点市场投资建厂。作为丰田的零部件供应商,电装也紧跟丰田海外扩张步伐,触角伸及美国、德国、澳大利亚、泰国、加拿大、南美洲、马来西亚等地。在全球化运营建立的过程中,电装逐步跳出“丰田独此一家”的供应模式,大力发展新的配套客户,并与世界其他知名零部件供应商开始合作,携手加速渗透市场。到 20 世纪 80 年代末,电装已经成功打入通用、福特和克莱斯勒等整车厂的供应链,年销售额达 1.3 万亿日元,较 60 年代末提高了 14 倍,净利润高达 483 亿日元。

经过 60 多年的拼搏,日本电装已进入全球主要整车厂供应链,2016 全球年销售总额达到 4.5 万亿日元(折合人民币 2,763 亿元),归母净利润 2,576 亿日元(折合人民币 157 亿元)。

2017 年全球汽车零部件配套供应商百强榜上,电装汽车配套营收排名全球第四位,位列日本第一。

2)德尔福:通用系汽车零部件巨头

依托通用汽车而崛起的汽车零部件供应商。德尔福的前身是通用汽车的零部件子公司—— 通用汽车零部件集团(GMACG),可以说德尔福的历史就是通用汽车的历史,其发展壮大与通用汽车的成功密不可分。通用汽车自 1907 年成立起,就不断通过兼并收购来扩大规模,于 1927 年成为世界最大的汽车制造商。彼时,通用汽车采取垂直整合的结构策略,全力支持 GMACG 的发展,小到螺丝钉大到发动机部件全部由其供应,汽车零部件的稳定供应也反过来保障了通用汽车的成功发展。1931 年至 2007 年,通用汽车连续 77 年蝉联全球第一的汽车生产商,大量配套订单助力德尔福营收规模稳定增长。

积极拓展非通用客户,一度成为全球最大零部件供应商。20 世纪 70 年代石油危机后,受日本汽车业的冲击,通用汽车放弃垂直结构,逐步将利润率相对较低的零部件部门分离出来。为了拓展非通用客户,GMACG 于 1995 年更名为德尔福,并以北美为起点,成功打入福特、克莱斯勒等整车厂的供应链。此外,在发展非通用业务的同时,德尔福还进行加减法并行的改革,使得产品更具竞争力。到 1999 年与通用汽车完全分离时,德尔福的销售额已达 270+亿美元,非通用业务占比提高到 20%,是当时全球最大零部件供应商。

进入 21 世纪,德尔福坚持“去通用化”战略,非通用客户业务占比提升到 60%以上,中国也成为其第一大市场。2017 年全球汽车零部件配套供应商百强榜上,德尔福以 167 亿美元(折合人民币 1,109 亿元)配套营收排名第 12 位。

内生驱动力强劲:博世

磁电点火系统成为博世的转折点。1887 年,为满足客户需求,博世根据科隆发动机生产的 Deutz 产品,制作了一台磁电点火装置。磁电点火装置的用途是产生电火花,从而点燃固定式内燃机内的空气燃料混合物。1897 年,博世率先将磁电点火装置应用到汽车发动机中,并在车用磁电点火装置发展成熟后,于 1898 年获得了第一批汽车行业的订单,踏入汽车零部件供应商的行列。受益于汽车产业的迅速发展,博世的业务逐渐转型为专营汽车零部件,当时一度垄断了磁电点火系统市场,1913 年全球市场份额超过 90%。参考中国报告网发布《2017-2022年中国汽车零部件市场发展现状及投资规划研究报告》

技术革新是公司持续旺盛生命力的保证。1922 年,博世开发出了世界上首个柴油喷射泵,

5 年后投入量产。随后,博世又在 1936 年推出了首个用于普通乘用车的柴油泵。1937 年,博世开发出用于飞机发动机的汽油喷射泵,后将这项技术用在了汽车上面,搭载博世 D-Jetronic 电喷系统的大众 1600E 轿车于 1967 年走进了市场。1978 年,博世联手梅赛德斯-奔驰将制动防抱死系统 ABS 推向市场。1995 年,博世推出车身电子稳定系统 ESP。如今电喷、ABS、ESP 等博世技术已经成为现代汽车的标配,博世也从未停下研发的脚步,其旺盛的生命力来源于强大的创新能力,研发投入占销售额比例高达 10%(2016 年),远超其竞争对手的 3%-6%。

经过 130 年的发展,博世早已成为全球第一大零部件供应商,汽车业务范围涵盖了汽油系统、柴油系统、汽车底盘控制系统、汽车电子驱动、起动机与发电机、传动与控制技术、热力技术和安防系统等。2016 年博世总营收达 731 亿欧元(折合人民币 5,377 亿元),税后净利润为 24 亿欧元(折合人民币 177 亿元),是世界第一大零部件供应商。

依托并购崛起:大陆

在并购中成长,大陆从欧洲迈向世界。大陆成立于 1871 年,起初公司产品主要是橡胶制品和实心马车及自行车轮胎。1979 年,大陆通过收购美国优耐陆在欧洲的轮胎业务,成功转型成为欧洲集团公司;1985 年,对奥地利轮胎制造商 Semperit 的收购帮助大陆进一步扩张了市场份额;1987 年,大陆收购通用轮胎,开始在北美轮胎市场立足;2001 年,通过收购 Temic 有限公司,大陆进入了快速增长的汽车电子产品市场的通道。这一系列的收购兼并使大陆拿下了欧洲、美国两大轮胎市场的份额,还完成了业务多元化的重要转型。此后,大陆收购的步伐从未停止,规模迅速扩大,成为世界顶级的汽车零部件供应商。

大陆的多种产品全球市场份额领先:工业轮胎、汽车安全电子、制动钳、车载智能通信系统、汽车仪器仪表和供油系统在全球销量独占鳌头,电子制动系统和制动助力器销量位列世界第二。2016 年,大陆集团全球总营收达 406 亿欧元(折合人民币 2,986 亿元),归母净利润 28 亿欧元(折合人民币 206 亿元),是全球第五大汽车零部件供应商。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。