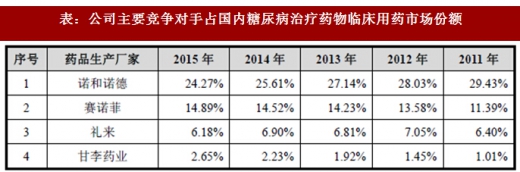

全球胰岛素市场与国内胰岛素市场均呈现出寡头垄断竞争的格局。胰岛素市场行业壁垒高,全球市场基本由诺和诺德、礼来公司以及赛诺菲三家跨国制药企业垄断,市场集中度高。根据报告,情况如下:

参考观研天下发布《2018年中国胰岛素市场分析报告-行业运营态势与发展趋势预测》

公司产品在国内糖尿病治疗药物临床用药市场份额不断提升,在国内样本医院市场份额由2011 年的1.01%上升至2015 年的2.65%,市场占有率增长率达53.79%。

3、竞争优势

(1)技术创新及研发优势

甘李药业自成立以来,一直走在世界胰岛素生产技术前沿。1998 年,甘李药业的创始人甘忠如博士带领其研发团队研制出中国的第一支基因重组人胰岛素,被中国科学院院士和中国工程院院士评选为“1998 年中国十大科技进展新闻”之一,结束了我国糖尿病病人依赖进口重组人胰岛素的历史。此后,甘忠如博士又带领研究团队完成我国首支速效重组胰岛素类似物“速秀霖”和长效重组胰岛素类似物“长秀霖”的研制。

长期以来,公司专注于胰岛素类药物的研发、工艺优化及产业化生产,拥有覆盖胰岛素发酵、复性、纯化、制剂等各个环节的一系列的专利及非专利技术。其中甘忠如博士发明的“含有分子内伴侣样序列的嵌合蛋白及其在胰岛素生产中的应用”专利技术,帮助公司将胰岛素生产工艺进行优化,提高了胰岛素收率,并节约了生产成本。此外,公司承担了“佰亿产值重组甘精胰岛素的工艺优化”等多项国家级研究项目,在对现有产品进行后续开发的同时,持续对新产品进行研发投入。

公司的研发及生产能力处在行业领先水平,现有研发人员130 人,具备了持续开发新药品的创新能力,有多个新产品已进入临床研究阶段。公司及其研究成果曾先后获得“北京市高新技术成果转化项目”、“北京市自主创新产品”、“中关村科技园区瞪羚企业”、“北京生物医药产业跨越发展工程(G20)规模企业”等奖项。

(2)市场先发优势

甘李药业是首家取得重组胰岛素类似物生产批文并已实现产业化生产的中国企业。自上世纪90 年代末期重组胰岛素类似物上市以来,其在全球范围内的销售规模迅速增长;重组胰岛素类似物在发达国家市场已较大程度取代了重组人胰岛素产品,根据诺和诺德公司公开材料,重组胰岛素类似物产品销售额在全球胰岛素市场中占比达到约80%。我国的重组胰岛素类似物市场正处于快速发展阶段,基本被进口产品垄断;重组胰岛素类似物产品的销售已实现快速启动,能够凭借在国内企业中的先发优势,取得进口替代的市场先机。

(3)丰富的产品储备和产品线布局优势

已拥有了长效甘精胰岛素、速效赖脯胰岛素及精蛋白锌重组赖脯胰岛素混合注射液(25R)三个重组胰岛素类似物品种,覆盖长效、速效、中效三个胰岛素功能细分市场。公司门冬胰岛素类似物系列已完成临床试验,处于申请药品注册批件阶段。未来产品线将进一步丰富,成为拥有重组胰岛素类似物全产品线的生产企业,更好地把握胰岛素市场快速发展的市场机会。

(4)产品价格优势

与进口重组胰岛素类似物相比,公司产品具有明显的价格优势,主要产品“长秀霖”价格较同类进口产品低20%左右,可显著降低糖尿病患者的医疗负担,并在有效控制医保支出的同时使更多糖尿病患者能够接受高性价比的重组胰岛素类似物治疗。

(5)学术推广团队及营销网络优势

专业化的学术推广是公司采用的主要营销模式。公司拥有1,000 余人的专业销售团队,覆盖全国各省、直辖市,主要营销人员具备丰富的医药行业从业经验,并专注于糖尿病治疗领域,特别是胰岛素市场,对于糖尿病的预防及治疗、糖尿病治疗用药、胰岛素产品的学术特点、用法及用量有着深入的理解,能够更好地提供学术推广服务。同时,公司每季度对销售人员进行专业化培训,更新最新的行业动态和疾病相关知识。

此外,截至2017 年6 月末,公司已与176 家经销商建立了长期稳定的合作关系,产品在全国近7,000 家县级以上医院均有销售,其中三级以上医院1,220余家。

4、竞争劣势

(1)融资渠道单一,资金实力无法满足发展需求

公司处于快速发展期,市场前景良好,公司为扩大生产能力、建设营销网络、加大研发投入需要大量资金支持。但与其他成熟的大型制药企业相比,公司资产规模较小,资金实力不强,融资渠道单一,一定程度上制约了公司的发展速度。

(2)跨国企业形成寡头垄断格局,公司市场推广存在一定难度

国内胰岛素市场多年来一直被跨国企业所垄断,市场集中度很高,诺和诺德、礼来、赛诺菲三家企业市场份额总和近70%。虽然公司胰岛素技术先进,产品质量与进口产品基本等同,但上述企业在国内市场经过多年经营,已形成强大的渠道资源及患者基础。未来,出于为广大居民提供更具性价比的优质药品的需要,国家将更加促进优质国产药品的使用,为公司逐步实现中国胰岛素市场的进口替代创造了发展机遇,但公司产品仍将面临进口产品的激烈竞争。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。