1、会员数量及ARPU值:Netflix用户数量仍有巨大增长空间

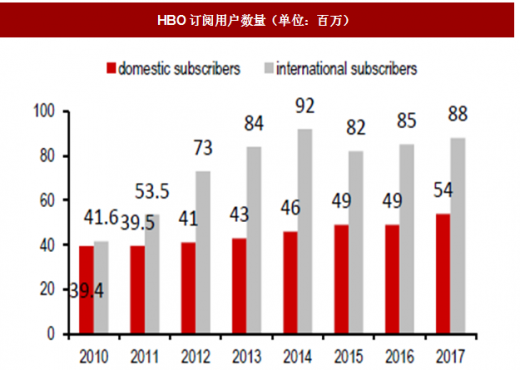

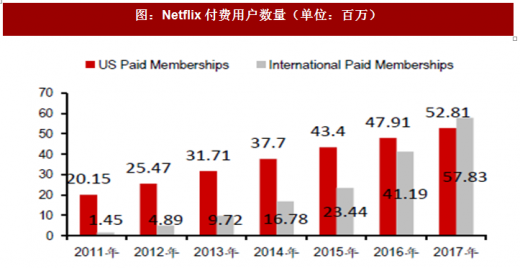

参考观研天下发布《2018年中国传媒市场分析报告-行业深度分析与发展趋势预测》Netflix美国及海外会员数量均少于HBO,继续增长空间巨大。截止2017年末,HBO共拥有约1.42亿订阅用户,其中美国用户5400万人,国际用户8800万人。而Netflix共拥有用户1.17亿,其中付费用户数1.11亿(差额为仍在30天试用期的免费用户),美国本土付费用户数量5281万人,国际流媒体付费用户数量5783万人,与HBO相比均存在差距。

图:HBO订阅用户数量(单位:百万)

我们认为,考虑到美国约1.3亿的家庭数量并与部分有线电视频道的订阅用户数做对比(如ESPN和TNT拥有近1亿订阅用户),目前Netflix在美国本土的家庭的渗透率仅约40.6%,付费会员数量仍有增长空间,管理层预期区间为6000万-9000万。

而对于国际用户数而言,Netflix和HBO的全球化模式不同,由此带来收入模式和成本的巨大差异。Netflix的服务及商业模式在所运营的190个国家和地区基本类同,这就意味着Netflix需要重复购买在这些国家及地区的内容版权,以及组建本地化的运营团队,由此带来国际流媒体业务的内容成本和运营成本在全球化扩张初期大幅增长(下文将进行详细分析)。与之相对应的是,HBO的国际业务更为灵活,无论是直接拥有国外厂商(HBO Asia),还是建立合作伙伴关系(HBO Netherland),或是授权品牌及内容给第三方厂商等,都能以较低的成本进行全球化运营。因此HBO内容及其他收入占比达12.5%,订阅收入基本来自国内用户;而Netflix的流媒体业务收入则全部来自用户订阅付费。

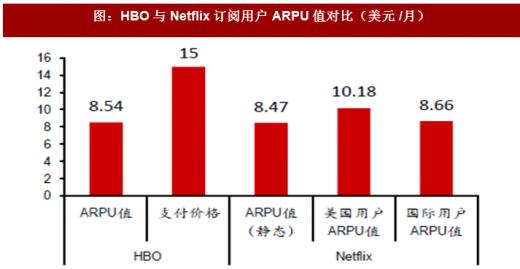

在不考虑用户动态增长的情形下,利用年度订阅用户数,我们测算出HBO和Netflix的订阅用户ARPU值较为接近,分别为8.54和8.47美元/月。但实际而言,考虑到有线电视和MVPDs(多频道视频节目分发商)的分成模式,HBO用户实际支付的价格高于15美元/月。同时,Netflix美国本土和国际流媒体业务APRU值亦存在差异,2017年美国用户和国际用户平均ARPU值分别为10.18和8.66美元/月。

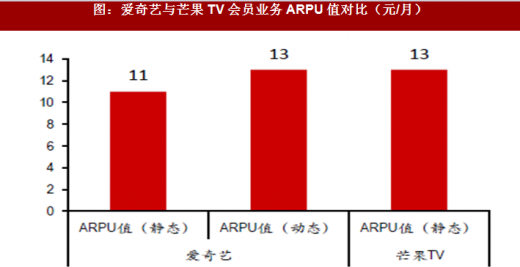

爱奇艺2015-2017年月活跃用户数为3.66、4.05和4.21亿,付费会员数量分别为10.7、30.2和50.8百万人,付费率由2.9%快速提升至12.1%。爱奇艺2017年20.6百万的会员增量,接近Netflix 21.54百万人的量级。在不考虑和考虑动态增长两种情形下,我们测算2017年爱奇艺ARPU值约分别为11元/月和13元/月,与零售价格较为接近,表明会员中多数用户为长期连续订阅。

芒果TV MPP端平均会员数为201万,月度VIP、年度VIP和连续包月的价格分别为15、150和11元,2017年上半年芒果TV会员业务共实现营收1.55亿元,ARPU值约13元/月。

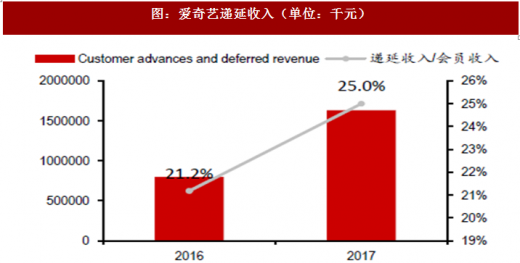

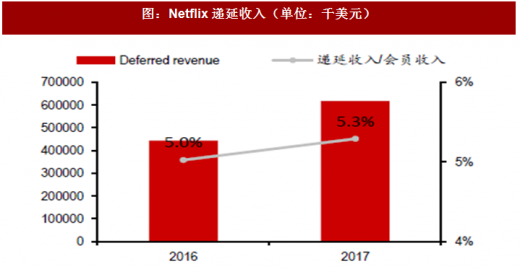

2、递延收入:反映用户付费意愿及付费期限的重要指标

由于流媒体视频平台的会员服务为预付形式,付费收入的确认需要在相应时长的服务提供完成后方可进行。因此,付费收入并非立即确认,而是先进入“递延收入”科目。爱奇艺递延收入主要来自于会员业务的用户订阅付费,以及直播业务中已购买未使用的虚拟货币(以前者为主)。2016-2017年,爱奇艺递延收入分别为7.97亿元和16.34亿元,同比增长105%,分别占当期会员业务收入的21.2%和25%。Netflix 2016-2017年递延收入分别为4.43亿美元和6.19亿美元,同比增长39.5%,占会员付费收入的5%和5.3%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。