参考观研天下发布《2018年中国融合通信行业分析报告-市场深度调研与发展前景预测》

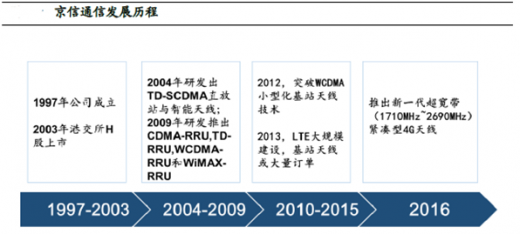

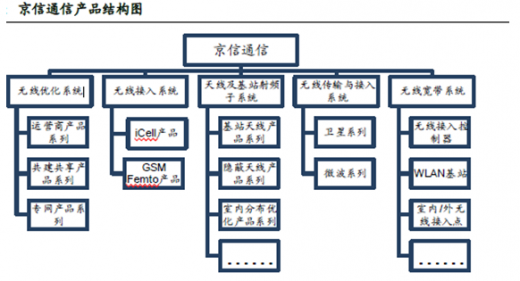

京信通信成立于1997 年,于2003 年在香港联交所主板上市。业务体系:公司具有较完善的产品线。京信通信专注于无线通信领域内创新发展,已形成无线优化、无线接入、天线及基站射频子系统、无线传输四大产品线;以及微波RRU、微波拉远、基站延伸系统MCPA 系列等跨产品线的“协同产品”,为客户提供多样化的产品组合。

行业地位:根据公司数据,公司连续五年被EJL Wireless Research 评为基站天线行业全球一级供应商,高研发投入保障后期增长动力。

技术优势:公司在小型化技术和智能制造技术引领行业发展,并积极与大客户开展有源天线和5G 天线研发,取得重大技术突破。公司具备较强的产品整合、集成开发的能力。

公司新发展:2016 年11 月公司中标中国移动LTE CPE(客户驻地设备)的招标项目,合同金额达数千万元;11 月成为中国电信LTE 基站天线主要供应商;中国铁塔成为集团的新用户等。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。