参考观研天下发布《2018年中国基站天线行业分析报告-市场深度分析与发展趋势预测》

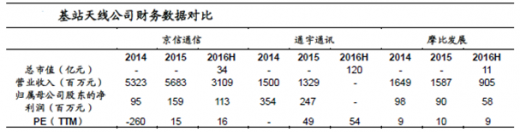

从总市值来看,京信通信、通宇通讯和摩比发展分别是34 亿元、120 亿元和11 亿元,京信通信总市值是摩比发展的3 倍。

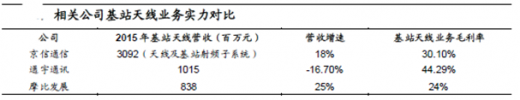

通宇通讯拥有全市场最高的毛利率,达到44.29%,高出市场平均毛利率10 个百分点。这主要由于全球4G 移动通信基站建设投资力度加大,使得公司高附加值的多端口4G 基站天线产品销售额出现较大幅度增长。

摩比发展在毛利率数值上不占据优势,但已保持4 年的持续增长。京信通信的天线及射频子系统2015 年收入为3092 百万元,增速18%,毛利率为30.10%。

京信通信的天线及子系统业务综合毛利率整体水平较高,在营业收入上也占据显著优势,综合实力较强。

京信通信毛利率较高主要由于透过优化业务及制造流程使效益更高,以及增加高端产品的结构比例。

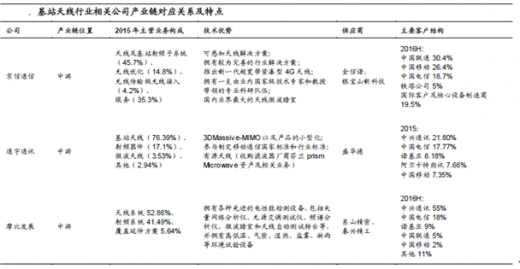

从公司战略方面来看,京信通信重点发展小型化、智能化、多频共用天线,以及有源天线和MIMO 天线,不断从产品销售走向解决方案整体销售,目前已经具备了较为完善的全球销售网络,并积极与国际大运营商进行合作。2016 年9月,公司取得了老挝电信运营商ETL 的控制权,凸显出国际业务上向运营商转型的趋势。摩比发展则重点发展LTE 天线、多频/多系统天线、MIMO 天线和5G 天线以及小型化、一体化的射频器件,在巩固中国、非洲及亚太市场的基础上不断挖掘欧洲及新兴市场的的新机会。

从2015 年营业收入份额来看,京信通信的营业收入将近一半来自天线及基站射频子系统业务,通宇通讯基站天线业务份额占比76.39%,微波天线占比3.53%,摩比发展的天线业务占比52.86%。

从主要客户方面来看,京信通信的主要客户是中国三大运营商和铁塔公司,这部分收入占其总营收八成以上的份额。通宇通讯和摩比发展的主要客户都是中兴通讯,其中,摩比发展55%的业务收入依赖于中兴通讯。根据报告显示,集团的天线系统产品和射频子系统产品都交付给网络解决方案供应商(如中兴通讯),集团对中兴通讯的同比收入增加约23.8%,对诺基亚销售额同比减少约147%,主要受诺基亚与阿尔卡特朗讯合并后调整库存的影响。2016 年三大运营商放缓了基础设施的建设,对京信通信来说意味着基站天线订单量的缩水,而通宇通讯和摩比发展在天线业务量上受到的影响相对较小。

小型化、有源化、多频化、智能化和智能制造是移动通信网络和天线技术发展趋势。从技术优势方面来看,京信通信紧随行业趋势,不断推出先进的无线解决方案,如感知天线解决方案等。京信通信在小型化和智能制造技术引领行业发展,其多频共用天线占总销售收入超过45%,此外,公司目前已经在5G 有源阵列天线技术上取得突破。通宇通讯看准单品价值高、附加值高的射频滤波器行业,收购滤波器芬兰巨头,对其业务融合以及未来基站天线单品价值提升提供了有力支持。摩比发展拥有先进的电性能检测设备,有助于其天线产品的质量控制和业务的稳定发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。