通信设备制造行业属于充分竞争的行业,市场化程度较高。由于客户主要为通信运营商及主设备商,客户行业垄断地位较强。通信运营商在集采过程中占据主导地位,对行业内提供通信设备的企业资质遴选较为严格,目前行业内已经形成了多家具有较强综合竞争力的产品供应商。该类供应商大多发展起步早、技术水平较同行业领先,能够为运营商提供全方位综合性、一体化解决方案,按照客户的需求进行产品方案设计、方案比选、方案实施等各种配套服务能力,因此市场竞争能力比较强。其它单一产品供应商,或者从事 OEM 的设备加工厂商,相对规模较小,能够提供的产品和技术支持能力相对有限,能力较弱。

目前在国内通信网络终端及接入应用设备细分市场中,主要有华为技术、中兴通讯、上海贝尔、烽火通信,以及发行人在内的多家企业。伴随运营商对产品质量、标准、价格等各方面要求的不断提高,以及集采规则的不断变化,行业洗牌整合趋势越来越明显。由于未来市场增长空间较大,不排除上下游其他企业参与到市场竞争的可能。二、行业内的主要企业情况

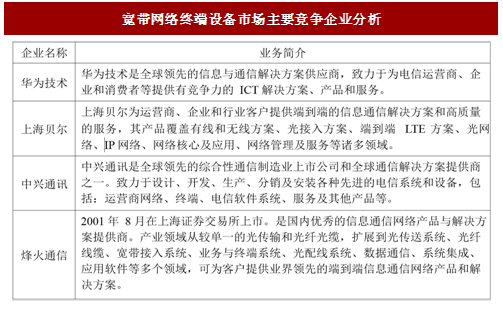

1、宽带网络终端设备市场

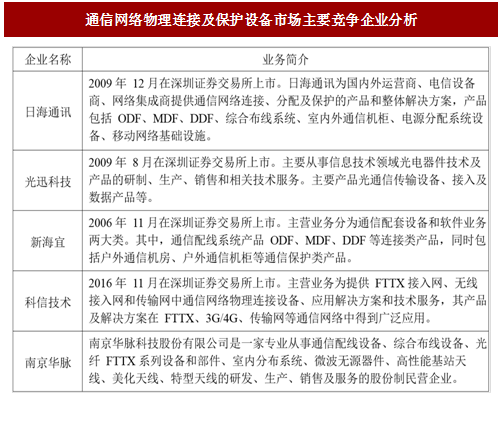

2、通信网络物理连接及保护设备市场

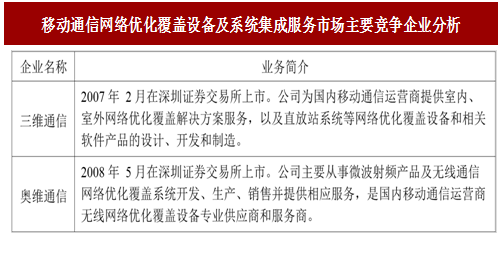

3、移动通信网络优化覆盖设备及系统集成服务市场

参考中国报告网发布《2017-2022年中国通信设备制造市场运营态势及投资动向研究报告》

三、进入行业主要壁垒

1、技术及工艺壁垒通信设备在生产过程中涉及多类技术领域,如光学与光电子学、电子科学与及技术、材料科学、信息与通信、计算机技术等,因此技术含量较高。同时生产工艺控制对产品质量也具有重要作用,特别是在大规模生产中,需要拥有经验丰富的管理人员、技术研发人员和成熟的产业技术工人相互配合,才能根据运营商的需求进行产品的工艺设计,利用科学的制造流程实现产品的规模化生产。新进厂商难以在短期内实现以上条件,因此,在技术和制造工艺上新进入者面临比较高的进入壁垒。

2、通信行业进入壁垒通信设备的生产销售需要满足通信行业标准和国家标准,相关标准对产品的基本配置、应用类型、业务支持能力、组成、功能、安全及认证都进行了严格的规定。行业内设备供应商参与运营商集采招标和产品销售必须拥有 ISO9000 系列产品及服务质量保证体系认证。光通信相关设备如光纤活动连接器、通信光缆交接箱、ODF(光纤配线架)、光缆分纤箱、综合集装架、光分路器等产品需要满足国内通信行业权威认证—泰尔认证中心系列标准认证及《接入网技术要求》等通信行业国家标准。电信终端设备、无线电通信设备和涉及网间互联的设备实行进网许可制度,应当附送国家技术质量监督局认可并经工业和信息化部授权的检测机构出具的检测报告或者认证机构出具的产品质量认证证书,获得工业和信息化部无线电管理局颁发的无线电发射设备型号核准证后,才可申请进网许可证。以上资质认证和许可制度,对行业新进入者构成一定的壁垒。

3、通信运营商客户认证壁垒通信运营商采购电信设备或者组件需要经过严格的资格审查,按照其制定的入围要求来选定产品的年度供应商。通常通信设备产品认证周期较长,产品的性能需要符合行业内通用的技术标准,而且大部分产品还要通过客户定制化、个性化的认证,才能够最终获得通信设备的供应资格。

运营商对产品的认证以及供应商的遴选涉及多方面,如供应商的管理体系、研发实力、技术水平、生产能力、品质控制能力、过往销售记录、长期供货信用记录等。因此,对行业新进入者构成一定的客户认证壁垒。4、资金壁垒

通信设备制造商通常需要投入较多资金用于购建生产线、采购大量原材料以及雇佣劳动力进行加工制造,企业利润率受生产规模、销售情况的影响较大;该行业也属于技术密集型产业,通信技术更新较快,企业需要投入较多资金用于新技术、新产品研发。其次,由于该行业下游客户主要为通信运营商,运营商的存货管理及结算方式会对行业内供应商的营运资金要求较高,从而对市场新进入者形成一定的资金壁垒。

5、营销及服务壁垒

通信运营商集团公司下属省级及地级分公司数量繁多,遍布全国各地,营销服务网络的建立、完善和维护对于企业产品的销售和市场的拓展至关重要,行业新进入者在短期内建立完善的营销网络难度较大,形成了一定的行业进入壁垒。此外,运营商选定相关设备的供应商后,产品的后期维护服务均由供应商负责,客户对供应商的服务要求非常高,而新进入者要获得运营商的信任和认同需要长时间的积累和自身实力的不断提升。四、行业利润水平的变动趋势及变动原因

通信设备制造行业竞争较为激烈,通信运营商市场由于集中采购招标的推行,近年来,行业总体利润水平有所下降,但技术含量较高的核心通信设备及部分接入产品仍保持较高的利润水平。随着行业内龙头企业进一步增强创新能力、加强研发投入,促使改型、创新产品不断出现,行业内企业的盈利水平也将出现分化。在新产品开发、产品结构优化、生产加工工艺革新等方面具有较强技术实力和技术储备的企业,凭借其成本优势和产品质量优势仍能取得高于行业平均水平的利润。同时部分行业品牌影响力强、管理水平高、成本控制能力强的老牌优势企业的盈利能力也将高于其他企业。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。