中际旭创前三季度实现营收 11.39 亿元,同比增长 1278%;净利润 1.26亿元,同比增长 2943%。公司同时公告,全资子公司苏州旭创拟在安徽铜陵新建光模块生产项目,以提升高速光通信模块及相关产品批量交付能力,项目预计总投资额 6.5 亿元,建设期三年。

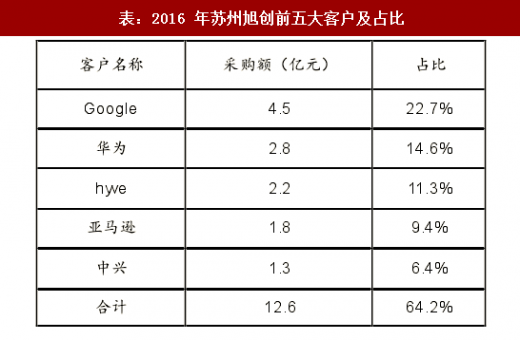

公司主要利润来自于子公司苏州旭创,依托苏州旭创在高速光模块领域的龙头地位,我们计算其本季度其为母公司贡献并表利润 1.2 亿元左右。由于公司收并购有业绩承诺,并且有业绩超额奖励,该业绩超额奖励是以特殊的会计处理在“其他非流动负债”科目当中预提的,因此可以根据其会计估计方法大概推算其2017 年 2018 年共将完成总计约 11 亿元的净利润,远超并购条款当中的基本业绩承诺。

苏州旭创产品结构提升、销售收入相应实现仍实现较快增长。公司的 10G/25G 产品销售收入近年保持平稳增长、但收入占比迅速下降,高速光模块产品占比上升,预计 100G 模块在 2017 年以后成为核心增长点之一。

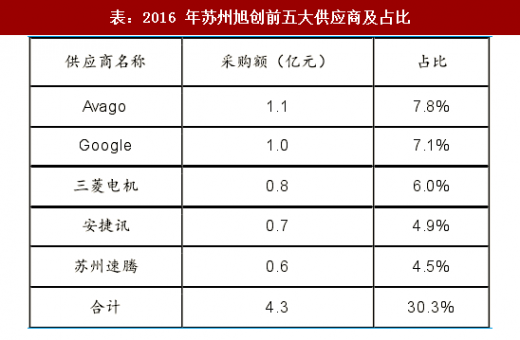

全球 100G 光模块供应链中,激光器和芯片处于供应紧张状态,解决激光器供应问题是实现量产的关键。公司第一大客户兼股东 Google 与旭创合作开发激光器,缓解供应链紧张问题,同时铸就了客户壁垒。

在 5G方面,旭创已经与国内外众多知名客户展开合作开展 5G 产品研发,并有部分 pre 5G 产品实现销售。我们预计公司的电信级光模块有望在 5G 建设需求中迎来新的业绩增长点。

2.新易盛:持续研发投入,高速产品打开空间

新易盛前三季度营收 6.61 亿元,同比增长 29.88%,归母净利润 662 万元,同比增长 20.03%。

公司于今年 5 月在美国注册成立子公司,有助于拓展北美 ICP 客户群。同时目前公司光模块产品持续向高速率升级,目前 40G、100G 产品线较全,9 月份推出 200G 数据中心光模块,我们预计随着第四季度募投项目新产线达产(其中 40G/100G 产线 7 条),高速率产品占比会迅速提升。

新易盛目前的产品包括点对点光模块和 PON(点对多)光模块。根据公开信息,公司 4.5G 以上的光模块占比超过 50%,10G 以上占 4.25G 以上光模块比例约 90%。

2017 年 9 月 6 日,公司举办高速光模块新产品发布会。发布会上,面向四大应用场景,公司推出多款高速光模块:无线方面,包括 QSFP28 CWDM4 工业级、SFP28 LR/CWDM 10km 工业级和 SFP28 SR 工业级;固网 FTTX 方面,包括 XFP Combo XGPON/GPON OLT 和 SFP+ 10GEPON OLT;传输网络方面,包括 100G CFP/CFP2 ER4;数据中心方面,包括 QSFP28 CWDM4/CLR4/4WDM-10 和 SFP+Copper。

同时,公司还发布了 200G QSFP-DD 系列光模块,包括 200G QSFP-DD 2×CWDM4 和 2×4WDM-10,分别对应 2km 和 10km 应用场景。

3.AAOI:三季报虽较快增长,但低于预期,毛利率有下行压力

AAOI 第三季度的总收入为 8890 万美元,同比增长 27%。单三季度,公司 74%收入来自数据中心,21%收入来自有线电视,5%来自 FTTH、电信和其他市场。由于某个大客户需求的减少,数据中心的收入为 6580 万美元,低于预期。而去年第三季度数据中心收入为 5290 万美元,今年同比增长 24%。在 CATV(有线电视)市场,收入达到创纪录的 1890 万美元,同比增长 47%。公司电信产品的收入为 350 万美元,与去年三季度收入340 万美元相近。

公司三季度毛利率为 44.4%,营业利润率为 23.2%。净利润 2200 万美元,稀释后 EPS1.08 美元,相比去年同期增长 184%。虽然公司三季度收入增长低于预期,但公司仍然对保持高端光学产品的市场地位有信心。

参考观研天下发布《2018-2023年中国光模块行业市场现状深度调研与投资商机分析预测报告》

四季度盈利展望:公司预计 Q4 营收在 8100-9000 万美元之间,预计四季度毛利率在 41%-43%之间,净利润在 1660-1950 万美元之间,EPS 0.82-0.96 美元。

根据客户市场需求,AAOI 持续研发生产 100G的产品,包括全 MSA 规格的 CWDM 收发器。在三季度,AAOI 收获 9 项专利,其中 3 项为 100G 产品,同时有大约 40 个 100G 和 200G 产品正在申请专利。

公司的客户主要是发展迅速的云计算客户。三季度,AAOI 数据中心业务有 3 个超过 10%占比的大客户,分别贡献了 37%,24%和 10%的收入。预计到 2017 年底,公司仍然会有 3个超过 10%收入贡献的大型数据中心客户。目前大客户正在从 40G 向 100G 切换,这是整个行业都需要面对的状况。在产品转化的过程中,会有一些库存产生,这些库存可以在 2018 年上半年消化。除了某个减少的大客户之外,AAOI 的产品在其他大型数据中心的需求仍然保持高位。目前 100G 的产品在数据中心收入占比为 56%,40G 的产品在数据中心收入占比为41%。相比于二季度,100GCWDM 产品收入增长了 21%,而 100G PSM 产品收入在下降。在三季度 100G CWDM 产品是增长最快的产品线,产品使用于各个大型的数据中心。100G CDWM 既有完整规格的 MSA 产品,也有低成本的 CDWM 产品供客户选择。AAOI 商业模式的优势之一是能够灵活地调整生产,以适应不断变化的客户需求,同时保持行业领先的毛利率。

在 CATV(有线电视)市场,AAOI 正在努力使客户群多样化,并继续在开发创新产品和扩大纵向一体化方面取得进展,进一步扩大与竞争对手的差距。这个库存管理制度规定客户在采购时,取货的时点计入公司收入,因此导致 AAOI难以预测收入。但这个规定可以使 AAOI在客户需要货源时保证供货。

展望未来,AAOI 有 40 个 100G 和 200G 的产品在申请专利,而这些产品适用于除了核心大规模数据中心以外的其他客户。展望 400G 及更高速率的光模块,高速直接调制激光器 DML,或电吸收调制激光器 EML,能够成为成功的关键因素。建立在 DML 和 EML 的收发器通常比建立在其他激光器的收发器更加便宜。因此, AAOI 的 DML 和 EML 激光器能够保证公司在 400G产品取得领先地位。AAOI 在 8 月份时已经宣布,公司 50G EML 激光器有所进展,能够适用于 200G 和 400G 的光模块产品。

三季度公司的毛利率为 44.4%,符合之前 41%-45%的预测区间,季环比小降 1 个点,同比 2016年三季度毛利率大增 11.3 个点,这反映了 100G 产品占比的提升以及公司生产成本的减少,同时验证了公司的生产技术和成本控制领先的能力。三季度公司总营业支出为 1890 万美元,占营收的 21%,而上个季度为 1650 万美元,占比 14%。主要是由于研发费用持续增加,研发投入下一代数据中心以及 CATV 市场。三季度单季的营业收入为 2060万美元,高于去年 Q3 的 810 万美元,实现摊薄后 EPS1.08 美元。GAAP Q3 净收益 1940万美元,去年同期为 1770 万美元。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。