自 2007 年以来,国家电网实施变电站“两型一化”,即建设资源节约型、环境友好型以及工业化变电站。通过开发新资源,研发新技术来推动变电站建设向前发展,贯彻落实国家可持续绿色发展战略。国家电网开展标准化设计、工厂化加工、模块化建设以提高智能变电站效率,在保证安全性的提前下,降低运行成本、提高输电效率是智能化变电站未来发展趋势。

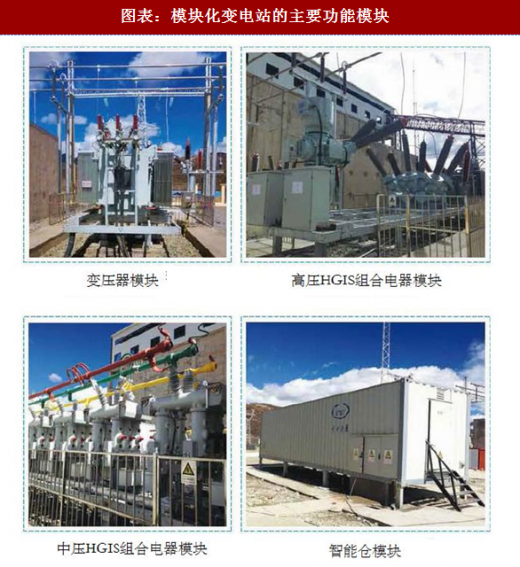

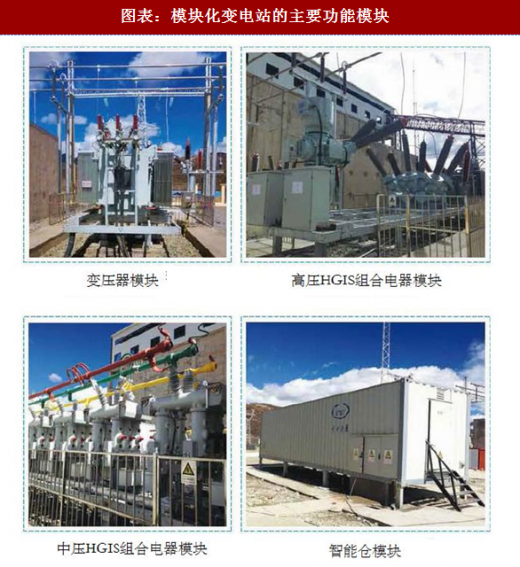

模块化变电站划分为高压开关、主变压器、中压开关、综合自动化、中压配套设备五个功能模块。

模块化变电站的外观效果如图所示。从九十年代末国内开始发展第一阶段变电站模块化至今,变电站模块化技术日益成熟,各模块分别在工厂内预制、调试完成,模块化变电站的发展大大提升了电网建设效率和效益。

模块化变电站的外观效果如图所示。从九十年代末国内开始发展第一阶段变电站模块化至今,变电站模块化技术日益成熟,各模块分别在工厂内预制、调试完成,模块化变电站的发展大大提升了电网建设效率和效益。

模块化变电站具有成本低、效率高、占地面积小等优点,并且解决了变电站建设过程周期长、施工质量差等问题,并逐步实现工厂预制,具有以下特点:

1)紧凑模块化。变电站结构包括:基础钢构、高压组合电器模块、中压组合电器模块、主变压器模块及智能舱室自动化控制室模块。

2)设备集成化。具有组合灵活、便于运输、安装快捷、建设周期短等特点。

3)工厂预制化。所有模块均可在工厂生产,完成调试。

4)安装简约化。现场安装仅为重复线缆连接工作,减少了现场安装工作量。

5)投资节约化。有效缩短施工周期、节约人力物力、减少征地面积。

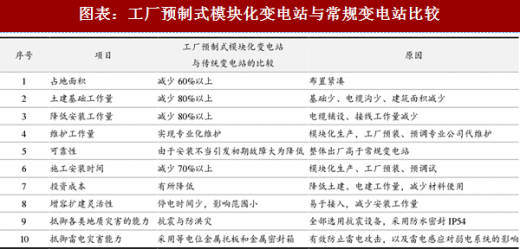

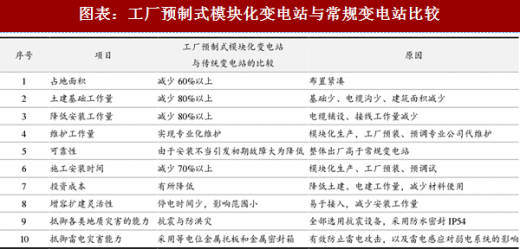

工厂预制式模块化变电站与常规变电站的比较,如表所示。

参考观研天下发布《2017-2022年中国智能变电站行业发展调研及投资前景评估报告》

近年来,随着城市用地成本提高,以及用户对于设备集成化的需求提升,我国模块化变电站市场逐步启动。国家电网于 2013 年开展了 4 次预制舱式变电站项目的招标,共涉及 17 个变电站,分布在福建、安徽、江苏、上海、浙江、青海、山西等省区。总体而言,模块化变电站在我国仍处于推广初期,发展前景大。我们预计,随着市场渗透率不断提高,未来 3 年我国模块化变电站的年均市场需求近 10 亿元,2020~2025 年的年均市场需求有望增至 20 亿元以上。短期来看,新能源发电等传统电网外市场将成为模块化变电站的重要下游应用市场。截至目前,特锐德、金智科技子公司中电新源、许继电气、国电南瑞、国电南自、平高电气、中国西电、北京科锐等公司纷纷布局模块化变电站市场。

从金智科技披露的相关业务进展来看,其模块化变电站在新能源发电领域有较多应用,如表所示,对于客户方按时并网做出了积极贡献。

特锐德在模块化变电站领域目前处于行业领跑地位。据公告,公司推出的“110kV 城市中心模块化智能变电站” 产品集合了 GIS 组合电器、变压器、10kV 开关柜、二次设备等常规变电站设备,能够将常规变电站约 3,000 平方米的占地面积减少至 500 平方米以内,并实现整体造价节约 10%以上,从而打破高密度、集群化城市中心建设 110kV 变电站“落地难”的局面,解决中国城市中心区域用电负荷紧张、增容困难的问题。公司作为唯一设备厂家参与了国网第三代预装式智能变电站标准的制定;参与了第五届南方电网公司“金点奖”,并荣获三项大奖。在新能源领域,公司依托模块化建站优势,开辟了 220kV 市场,与国电投、华能、国电、华润等国内龙头发电集团建立合作。2017 上半年,公司签订模块化变电站项目 23 个站;截至 2017 年 6 月底,公司累计完成签订模块化变电站项目 83 个站。

模块化变电站划分为高压开关、主变压器、中压开关、综合自动化、中压配套设备五个功能模块。

图表:模块化变电站的主要功能模块

图表:模块化变电站外观效果

模块化变电站具有成本低、效率高、占地面积小等优点,并且解决了变电站建设过程周期长、施工质量差等问题,并逐步实现工厂预制,具有以下特点:

1)紧凑模块化。变电站结构包括:基础钢构、高压组合电器模块、中压组合电器模块、主变压器模块及智能舱室自动化控制室模块。

2)设备集成化。具有组合灵活、便于运输、安装快捷、建设周期短等特点。

3)工厂预制化。所有模块均可在工厂生产,完成调试。

4)安装简约化。现场安装仅为重复线缆连接工作,减少了现场安装工作量。

5)投资节约化。有效缩短施工周期、节约人力物力、减少征地面积。

工厂预制式模块化变电站与常规变电站的比较,如表所示。

参考观研天下发布《2017-2022年中国智能变电站行业发展调研及投资前景评估报告》

图表:工厂预制式模块化变电站与常规变电站比较

近年来,随着城市用地成本提高,以及用户对于设备集成化的需求提升,我国模块化变电站市场逐步启动。国家电网于 2013 年开展了 4 次预制舱式变电站项目的招标,共涉及 17 个变电站,分布在福建、安徽、江苏、上海、浙江、青海、山西等省区。总体而言,模块化变电站在我国仍处于推广初期,发展前景大。我们预计,随着市场渗透率不断提高,未来 3 年我国模块化变电站的年均市场需求近 10 亿元,2020~2025 年的年均市场需求有望增至 20 亿元以上。短期来看,新能源发电等传统电网外市场将成为模块化变电站的重要下游应用市场。截至目前,特锐德、金智科技子公司中电新源、许继电气、国电南瑞、国电南自、平高电气、中国西电、北京科锐等公司纷纷布局模块化变电站市场。

从金智科技披露的相关业务进展来看,其模块化变电站在新能源发电领域有较多应用,如表所示,对于客户方按时并网做出了积极贡献。

图表:中电新源 2017 年 1-11 月获得的模块化变电站重要订单

特锐德在模块化变电站领域目前处于行业领跑地位。据公告,公司推出的“110kV 城市中心模块化智能变电站” 产品集合了 GIS 组合电器、变压器、10kV 开关柜、二次设备等常规变电站设备,能够将常规变电站约 3,000 平方米的占地面积减少至 500 平方米以内,并实现整体造价节约 10%以上,从而打破高密度、集群化城市中心建设 110kV 变电站“落地难”的局面,解决中国城市中心区域用电负荷紧张、增容困难的问题。公司作为唯一设备厂家参与了国网第三代预装式智能变电站标准的制定;参与了第五届南方电网公司“金点奖”,并荣获三项大奖。在新能源领域,公司依托模块化建站优势,开辟了 220kV 市场,与国电投、华能、国电、华润等国内龙头发电集团建立合作。2017 上半年,公司签订模块化变电站项目 23 个站;截至 2017 年 6 月底,公司累计完成签订模块化变电站项目 83 个站。

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。