国内半导体设备保持较快增速,有望加速国产替代。根据中国电子专用设备工业协会对国内35家主要半导体设备制造商的统计,2017年1-6 月,半导体设备完成销售收入36.77亿元,同比增长27.6%,相当于去年全年半导体设备销售收入的64.1%。预计2017年全年主要半导体设备制造商销售收入将增长33%左右,达到76.5亿元左右。

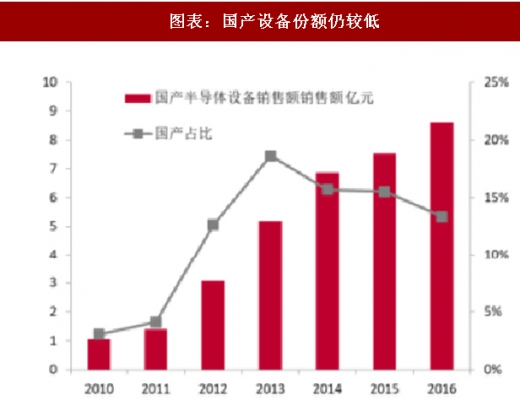

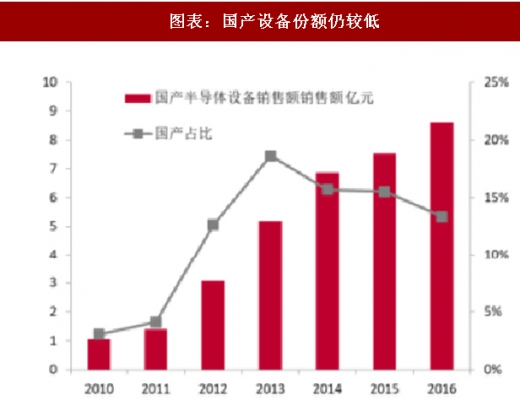

国产设备占比较低,进口替代空间大:2016年国产设备占国内半导体设备市场的份额约为 13.35%,连续 4 年下滑。在进口设备种类方面,占进口金额比例较大的主要为CVD、刻蚀机、光刻机和键合机,前三者为制造环节的核心设备,技术门槛高,单台价值量大,键合机为封测环节用设备。同时我们也看到部分领域国产设备市占率提升明显,先进封装制程中的高端工艺设备、刻蚀机、PVD、光刻机、清洗机等关键设备已经基本实现国产化,产品性能达到国际先进水平。

参考观研天下发布《2018-2023年中国半导体设备产业市场运营规模现状与投资发展前景研究报告》

“极大规模集成电路制造装备与成套工艺”专项为国内半导体设备制造打下坚实基础:02专项实施至“十二五”末,我国实现了12寸国产装备实现从无到有的突破,总体水平达到28纳米,刻蚀机、离子注入机、PVD、CMP等16种关键装备产品通过大生产线验证考核并实现销售。光刻机样机研发成功并实现 90 纳米曝光分辨率,国产曝光系统与双工件台实现研发目标;65-45纳米工艺完成研发进入量产,28纳米工艺完成研发即将进入生产,20-14 纳米工艺取得关键技术成果;集成电路封装多项技术接近国际先进水平;抛光剂、溅射靶材等关键材料被国内外生产线批量应用;专项促进我国集成电路制造技术水平取得长足进步, 进一步缩小与国际先进水平的差距。

部分国产 12 英寸设备在生产线上实现批量应用:根据中国半导体行业协会半导体支撑业分会的报告指出,国内半导体设备行业技术水平近年来得到较大提升。在8英寸制造的主要关键设备方面,具备了供货能力,目前刻蚀机、离子注入机、薄膜生长设备、氧化炉、LPCVD、退火炉、清洗机、单晶生长设备、CMP设备、封装设备等基本形成国内配套能力,技术水平基本可以满足用户要求;在12英寸28纳米技术代的前道主要关键设备研发上也取得了很大进步,部分设备进入大生产线验证。预计到2018年,将有40多种装备可以通过生产一线用户的考核,进入采购。

图表:中国前十大半导体设备厂商销售情况

图表:国产设备份额仍较低

图表:封测端刻蚀设备市占率提升明显

参考观研天下发布《2018-2023年中国半导体设备产业市场运营规模现状与投资发展前景研究报告》

“极大规模集成电路制造装备与成套工艺”专项为国内半导体设备制造打下坚实基础:02专项实施至“十二五”末,我国实现了12寸国产装备实现从无到有的突破,总体水平达到28纳米,刻蚀机、离子注入机、PVD、CMP等16种关键装备产品通过大生产线验证考核并实现销售。光刻机样机研发成功并实现 90 纳米曝光分辨率,国产曝光系统与双工件台实现研发目标;65-45纳米工艺完成研发进入量产,28纳米工艺完成研发即将进入生产,20-14 纳米工艺取得关键技术成果;集成电路封装多项技术接近国际先进水平;抛光剂、溅射靶材等关键材料被国内外生产线批量应用;专项促进我国集成电路制造技术水平取得长足进步, 进一步缩小与国际先进水平的差距。

部分国产 12 英寸设备在生产线上实现批量应用:根据中国半导体行业协会半导体支撑业分会的报告指出,国内半导体设备行业技术水平近年来得到较大提升。在8英寸制造的主要关键设备方面,具备了供货能力,目前刻蚀机、离子注入机、薄膜生长设备、氧化炉、LPCVD、退火炉、清洗机、单晶生长设备、CMP设备、封装设备等基本形成国内配套能力,技术水平基本可以满足用户要求;在12英寸28纳米技术代的前道主要关键设备研发上也取得了很大进步,部分设备进入大生产线验证。预计到2018年,将有40多种装备可以通过生产一线用户的考核,进入采购。

图表:部分国产 12 英寸设备已经得到批量应用

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。