SEMI 统计 17 年全球半导体设备支出达到 570 亿美元,较上半年的预测金额增加20.7%,同比增长达38%,主要动能来自存储器与晶圆代工增加投资,明年支出预估也从500亿美元上修至630亿美元,可望连续2 年创新高纪录。目前全球晶圆厂预测追踪中的晶圆厂设厂计划,2017 年有62座,2018年有42座,其中许多会在大陆,带动大陆近2年设备支出将大幅成长。

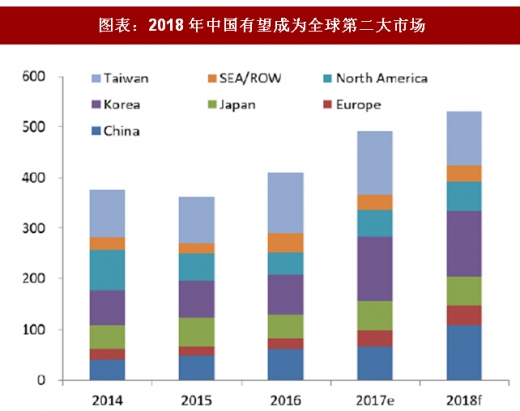

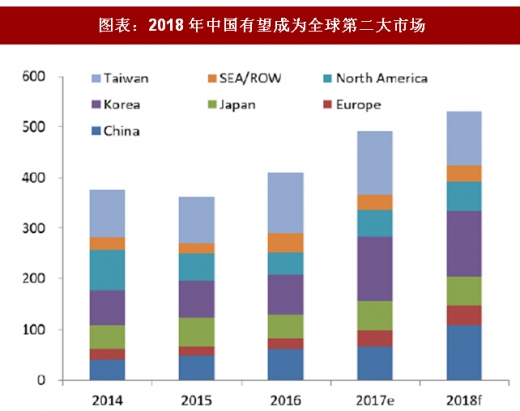

受益于晶圆投资建设高峰,中国半导体设备市场规模有望不断创新高。中国市场2016年半导体设备市场规模64.6亿美元,同比增长31.8%,全球增速最快,成为仅次于台湾和韩国的第三大半导体设备市场。

大陆在半导体装备上的投资主要是国内公司加大了投入,其中领头的有中芯国际、华虹半导体等代工龙头,也有长江存储、合肥睿力(长鑫)、福建晋华等新兴存储项目。中国2017年预计市场规模为68.4亿美元,同比增长5.9%,市场规模排在韩国和台湾之后。2018 年中国半导体设备的市场规模有望迎来爆发,达到 110.4 亿美元,同比增长 61.4%,一跃成为仅次于韩国的第二大半导体设备市场。

设备投资约占半导体生产线投资的 75%-80%:设备制造业是集成电路的基础产业,是完成晶圆制造和封装测试环节的基础。集成电路生产线投资中设备投资占比较大,达总资本支出的75%-80%左右。

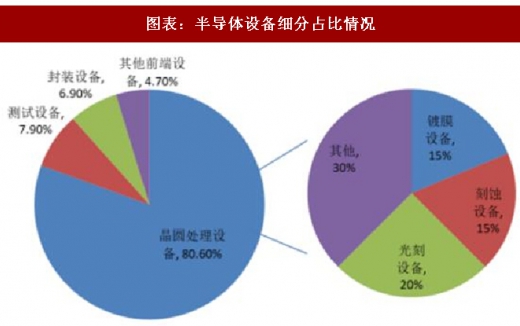

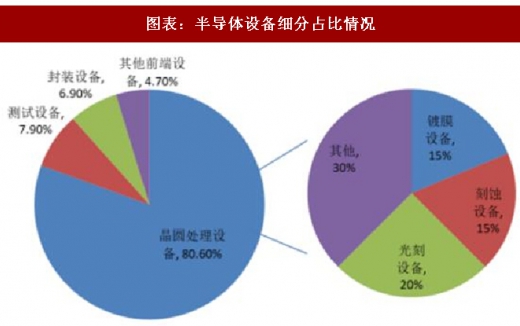

所需专用设备主要包括晶圆制造环节所需的光刻机、化学汽相淀积(CVD)设备、刻蚀机、离子注入机、表面处理设备等;封装环节所需的切割减薄设备、度量缺陷检测设备、键合封装设备等;测试环节所需的测试机、分选机、探针台等;以及其他前端工序所需的扩散、氧化及清洗设备等。这些设备的制造需要综合运用光学、物理、化学等科学技术,具有技术含量高、制造难度大、设备价值高等特点。从价值量占比来看,晶圆制造环节的工艺难度远高于封测的难度,因此晶圆制造设备的价值量也远高于封测设备,晶圆制造设备的价值量占比超过 75%。

参考观研天下发布《2018-2023年中国半导体设备产业市场运营规模现状与投资发展前景研究报告》

根据SEMI预测,就半导体各类设备销售额而言,2017年以晶圆制造设备(wafer manufacturing equipment)销售额为最高,达398亿美元,占当年所有半导体设备总销售额的80.6%(其中光刻设备约占20%,刻蚀设备约占 15%,沉积设备约占 15%)。其次为半导体测试设备的 39 亿美元,占7.9%。封装设备销售额为34亿美元,占6.9%。至于包括厂务设备(fab facilities equipment)、光罩设备(mask/reticle equipment)等在内的其他前端(front-end)设备销售额为23亿美元,占4.7%。

半导体设备市场:产品市场集中度高,美日技术领先,CR10 份额接近80%。根据目前全球集成电路专用设备生产企业主要集中于欧美、日本、韩国和我国台湾地区等,以美国应用材料公司(Applied Materials)、荷兰阿斯麦(ASML)、美国泛林半导体(Lam Research)、日本东京电子(Tokyo Electron)、美国科磊(KLA-Tencor)等为代表的国际知名企业起步较早,经过多年发展,凭借资金、技术、客户资源、品牌等方面的优势,占据了全球集成电路装备市场的主要份额。2016年全球半导体专用设备前 10 名制造商销售规模占全球市场的 79%,前 20 名销售占比87%,前10名销售占比92%,市场集中度高。

晶圆制造设备细分市场基本上一家独大,多项设备 Top3 市占率超 90%:集成电路装备业具有技术更新周期短带来的极强技术壁垒,市场垄断程度高带来的极大市场壁垒,以及客户间竞争合作带来的极高认可壁垒等特征,因此集成电路装备市场高度垄断,细分市场一家独大,甚至在多项核心设备市场,全球前三大占有率超过 90%。例如光刻机市场 ASML

全球占比 75.3%,加上日本的 Nikon 和 Canon,前三大全球占比 93.8%; PVD 市场,应用材料(AMAT)全球占比 84.9%,算上 Evatec 和 Ulvac,前三大全球占比 96.2%;刻蚀设备市场,泛林(LAM)全球占比 52.7%,

连同 TEL 和 AMAT,前三大全球占比 90.5%;氧化/扩散设备市场,Hitachi、TEL、ASM 合计全球占比 94.8%;CVD 市场,应用材料(AMAT)全球占比 29.6%,连同 TEL 和 LAM,合计全球市场占比达 70%。

受益于晶圆投资建设高峰,中国半导体设备市场规模有望不断创新高。中国市场2016年半导体设备市场规模64.6亿美元,同比增长31.8%,全球增速最快,成为仅次于台湾和韩国的第三大半导体设备市场。

图表:全球半导体设备市场情况

图表:2018年中国有望成为全球第二大市场

大陆在半导体装备上的投资主要是国内公司加大了投入,其中领头的有中芯国际、华虹半导体等代工龙头,也有长江存储、合肥睿力(长鑫)、福建晋华等新兴存储项目。中国2017年预计市场规模为68.4亿美元,同比增长5.9%,市场规模排在韩国和台湾之后。2018 年中国半导体设备的市场规模有望迎来爆发,达到 110.4 亿美元,同比增长 61.4%,一跃成为仅次于韩国的第二大半导体设备市场。

设备投资约占半导体生产线投资的 75%-80%:设备制造业是集成电路的基础产业,是完成晶圆制造和封装测试环节的基础。集成电路生产线投资中设备投资占比较大,达总资本支出的75%-80%左右。

所需专用设备主要包括晶圆制造环节所需的光刻机、化学汽相淀积(CVD)设备、刻蚀机、离子注入机、表面处理设备等;封装环节所需的切割减薄设备、度量缺陷检测设备、键合封装设备等;测试环节所需的测试机、分选机、探针台等;以及其他前端工序所需的扩散、氧化及清洗设备等。这些设备的制造需要综合运用光学、物理、化学等科学技术,具有技术含量高、制造难度大、设备价值高等特点。从价值量占比来看,晶圆制造环节的工艺难度远高于封测的难度,因此晶圆制造设备的价值量也远高于封测设备,晶圆制造设备的价值量占比超过 75%。

参考观研天下发布《2018-2023年中国半导体设备产业市场运营规模现状与投资发展前景研究报告》

图表:半导体设备细分占比情况

根据SEMI预测,就半导体各类设备销售额而言,2017年以晶圆制造设备(wafer manufacturing equipment)销售额为最高,达398亿美元,占当年所有半导体设备总销售额的80.6%(其中光刻设备约占20%,刻蚀设备约占 15%,沉积设备约占 15%)。其次为半导体测试设备的 39 亿美元,占7.9%。封装设备销售额为34亿美元,占6.9%。至于包括厂务设备(fab facilities equipment)、光罩设备(mask/reticle equipment)等在内的其他前端(front-end)设备销售额为23亿美元,占4.7%。

半导体设备市场:产品市场集中度高,美日技术领先,CR10 份额接近80%。根据目前全球集成电路专用设备生产企业主要集中于欧美、日本、韩国和我国台湾地区等,以美国应用材料公司(Applied Materials)、荷兰阿斯麦(ASML)、美国泛林半导体(Lam Research)、日本东京电子(Tokyo Electron)、美国科磊(KLA-Tencor)等为代表的国际知名企业起步较早,经过多年发展,凭借资金、技术、客户资源、品牌等方面的优势,占据了全球集成电路装备市场的主要份额。2016年全球半导体专用设备前 10 名制造商销售规模占全球市场的 79%,前 20 名销售占比87%,前10名销售占比92%,市场集中度高。

图表:半导体设备市场集中度高,美日厂商技术领先

晶圆制造设备细分市场基本上一家独大,多项设备 Top3 市占率超 90%:集成电路装备业具有技术更新周期短带来的极强技术壁垒,市场垄断程度高带来的极大市场壁垒,以及客户间竞争合作带来的极高认可壁垒等特征,因此集成电路装备市场高度垄断,细分市场一家独大,甚至在多项核心设备市场,全球前三大占有率超过 90%。例如光刻机市场 ASML

全球占比 75.3%,加上日本的 Nikon 和 Canon,前三大全球占比 93.8%; PVD 市场,应用材料(AMAT)全球占比 84.9%,算上 Evatec 和 Ulvac,前三大全球占比 96.2%;刻蚀设备市场,泛林(LAM)全球占比 52.7%,

连同 TEL 和 AMAT,前三大全球占比 90.5%;氧化/扩散设备市场,Hitachi、TEL、ASM 合计全球占比 94.8%;CVD 市场,应用材料(AMAT)全球占比 29.6%,连同 TEL 和 LAM,合计全球市场占比达 70%。

图表:核心设备高度集中

图表:中国占比较小,仅为 7%

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。