半导体行业20世纪50年代诞生起于美国,之后20世纪80年代日本赶超美国、20世纪九十年代的韩国,凭借DRAM在半导体领域崛起;而台湾凭借最早开始的垂直分工模式,在 20 世纪九十年代末开始崭露头角,随之也迎来了半导体领域的蓬勃发展,而中国大陆在半导体行业的身影直到21世纪初才开始出现。

过去的数十年里,欧美日韩主导着全球半导体产业格局,2015年全球半导体行业市占份额来看,欧美日韩分别占 9%、50%、11%、17%,而中国大陆仅占 4%(机构不同统计口径及数据有差距,总体来讲占比仍小)。

二、半导体行业追赶者的崛起规律:天时+地利+人和

参考观研天下发布《2018-2024年中国半导体行业市场产销态势分析及投资发展趋势研究报告》

半导体行业具有技术密集、资本密集和产业集群三大属性:

技术密集:半导体产业属于材料+工艺+自动化+精密控制+电路等各领域的交叉高科技产业,具有非常高的技术壁垒。

资本密集:半导体产业链中的晶圆代工、封测业务需要投入高额资金购买高端精密自动化设备,并且技术进步迭代周期短,需持续投入研发和购买新设备,需要非常高的资本资出。

产业集群:半导体产业链的材料、设备、IC设计、晶圆代工、封测 5 个环节联系非常紧密,常常需要一起配套研发和合作以及售后服务,决定了完整的产业集群的重要性。

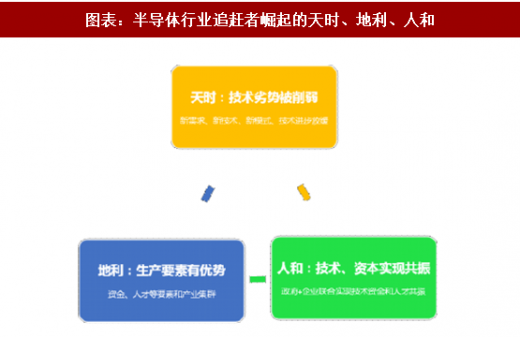

半导体行业属性决定产业发展需要天时+地利+人和:

半导体技术密集的行业属性决定行业大部分时候是“强者恒强”的格局,马太效应显著,只有当全球半导体行业发展出现新的机遇时,行业追赶者才有机会崛起,即“天时”,半导体面临新的行业机遇往往来自:新需求、新工艺、新模式以及技术放缓;

半导体属于高壁垒行业,在新需求(产品、市场)、新工艺、新模式的背景下,市场格局还没有定型,给新进入者和追赶者提供了较好的发展契机。技术壁垒一直是半导体落后者追赶领先者的障碍,行业技术进步放缓意味着追赶者与领先者的差距在缩小,行业追赶者在技术层面的技术劣势在逐步减小。

半导体需要大量资金投入以及人才以及相对完整和成熟的产业集群来支持,因此半导体产业发展还需要“地利”:资金、人才等核心生产要素方面的优势以及产业集群:

半导体产业技术密集、技术密集的属性以及技术迭代块的特征决定大部分处于追赶者需要技术和资金的双重支持以及投入前几年面临持续亏损的局面,因此半导体的发展离不开政府在资金补贴、技术转让、人才获取等方面的大力支持,因此半导体产业发展还需要“人和“:政府+公司齐心协力,实现技术和资本的共振:

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。