公司致力于高纯溅射靶材的研发、生产和销售,主要产品为各种高纯溅射靶材,包括铝靶、钛靶、钽靶、钨钛靶、LCD用碳纤维支撑等,主要应用于半导体(主要为超大规模集成电路领域)、平板显示、太阳能等领域。超高纯金属及溅射靶材是生产超大规模集成电路的关键材料之一,公司的超高纯金属溅射靶材产品已应用于世界著名半导体厂商的最先端制造工艺,在16纳米技术节点实现批量供货,成功打破了美、日跨国公司的垄断格局,同时还满足了国内厂商28纳米技术节点的量产需求,填补了我国电子材料行业的空白。

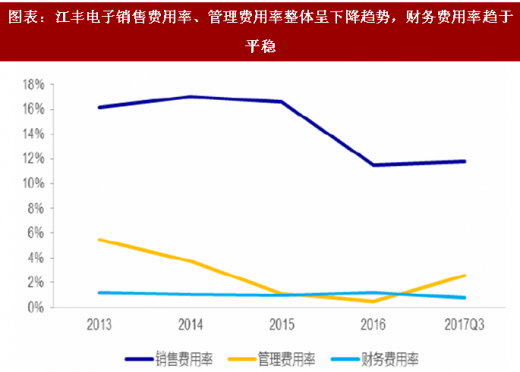

营业收入、归母净利润持续增长,毛利率、净利率保持稳定,三费费用率整体呈下降趋势。2014年,2015年,2016年,2017年,公司营业收入分别实现2.45亿元、2.9亿元、4.43亿元、5.5亿元,同比增幅分别为36.32%、18.69%、52.21%、24.26%。公司营业收入持续增长,主要由于下游应用领域扩张,主营业务销量增加,收入增长所致,表明公司的盈利能力不断增强。

参考观研天下发布《2018年中国半导体制造行业分析报告-市场运营态势与发展前景研究》

客户资源优质,市场份额领先,在行业中占据了较为有利的竞争地位。公司是国内高纯溅射靶材产业的领先者,在全球范围内积极参与与美国、日本跨国公司的市场竞争,已经成为国内最大的半导体芯片用溅射靶材生产商。目前,公司主要客户包括台积电(TSMC)、联华电子(UMC)、格罗方德(GLOBALFOUNDRIES)、中芯国际(SMIC)、索尼(SONY)、东芝(TOSHIBA)、瑞萨(Renesas)、美光(Micron)、海力士(Hynix)、华虹宏力(HHGrace)、意法半导体(STM)、英飞凌(Infineon)、京东方(BOE)、华星光电(CSOT)、SunPower等。

技术优势和产品优势突出,市场竞争优势强。公司打造了一支具有国际水平的技术研发团队,核心成员由多位具有金属材料、集成电路制造专业背景和丰富产业经验的归国博士、日籍专家及资深业内人士组成。其中,董事长兼总经理姚力军和董事兼副总经理JiePan均入选过中组部“千人计划”。截至2016年12月31日,拥有授权专利183项,涵盖了金属提纯、晶粒晶向控制、焊接技术、精密加工、清洗包装等一系列生产工艺。有利的技术保障,最大限度的保证了公司产品的品质和可靠性,制造成本相对较低使得产品性价比较高,获得下游客户的广泛认可,树立了良好的品牌形象。

IPO后拟筹建年产400吨平板显示器用钼溅射靶材坯料产业化项目、年产300吨电子级超高纯铝生产项目,预计项目建成分别可增加含税年销售收入2.36亿元、0.81亿元。平板显示器用钼溅射靶材坯料项目的实施将使得公司产品进一步多源化,同时增强原材料供应的稳定性,并将打破国外对钼溅射靶材的相对垄断地位,促进国内平板显示器行业的良性发展。高纯铝生产项目将公司的产业链向高纯金属提纯方向进行拓展,解决制约公司发展的瓶颈,增强公司在行业中的竞争优势,并保证产业链各环节的均衡发展,为公司产品向国内外市场的扩张提供保障。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。