一、低压电器产品出口稳健上升

国内低压电器企业的竞争力不仅体现在国内,还体现在海外市场的拓展上。2010-2017 年 7 月,我国低压电器产品出口复合增长率在 10%以上,低压电器产品的贸易逆差呈现逐年递减趋势。其中,仅 2015 年受宏观经济影响,进口及出口增速纷纷下滑;2016 年低压电器出口开始恢复增长。进入 2017 年,低压电器贸易延续 2016 年进出口“双升”态势,进入稳健上升通道。

注:进出口的数据和前述低压电器统计口径有所不同,范围更广。

从分类产品上来看,低压电器出口增长趋势开始逐渐明朗,接插件、断路器和电路保护等是增长最快的出口低压产品。

二、海外市场竞争力不断提升

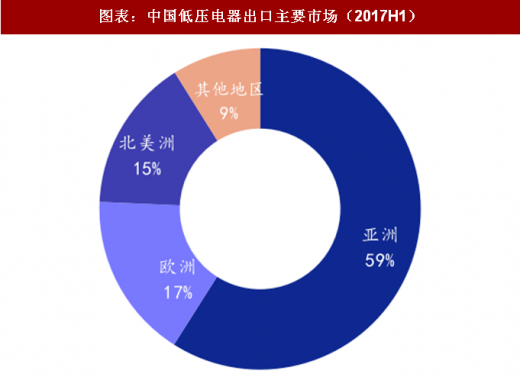

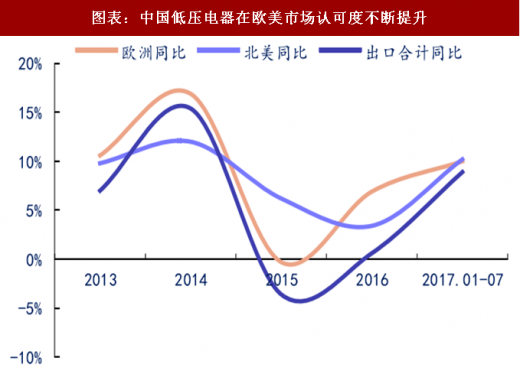

细分市场来看,出口方面,我国低压电器出口市场主要为亚洲、欧洲和北美洲三大市场,2017 年 1-7 月出口占比分别为 59%,16.7%及 15.4%,分别增长 8.1%、10%及 10.2%。我国产品受欧、美认可度不断提升,这两个地区的出口增长和速度也高于其他地区的平均增长速度。

参考观研天下发布《2018年中国继电器市场分析报告-行业深度分析与投资前景研究》

在传统市场出口稳健增长之外,我国低压电器对新兴市场的出口业绩也比较好。以越南为例,根据海关总署统计,2016 年,我国出口越南的低压电器总额达到 4.56 亿美元,同比增长 48.8%,2017 年 1-7 月,我国出口越南低压电器总额达 2.44 亿美元,同步增长 51.7%。可以看出,我国低压电器的制造水平和国际竞争力在加速提升。

三、龙头企业加速全球布局

从龙头企业海外市场的拓展我们也可以看到这种趋势。正泰电器低压电器产品出口规模从 2008 年的 3.5 亿元,提升到 2016 年的 14 亿元,年复合增长达到了 19%;海外业务在低压电器整体业务中的占比也从 8.3%提升到 13%。与此同时,正泰电器还通过收购、合资设厂等方式以加快海外市场拓展。2017 年 2 月,正泰电器与埃及 EGEMAC 合资成立了正泰埃及低压开关柜合资工厂,进而打开了当地中高端市场,成为了中东、非洲最佳低压系统解决方案供应商。2017 年 5 月,正泰电器收购了东南亚知名盘柜企业新加坡日光电气 100%股权,通过日光电气在新加坡、马来西亚和越南的三家工厂,实现本土化生产和就地化服务。

从元件到集成,从提升本土市占率到海外设厂,国内低压电器龙头厂商的全球化之路正在步步推进。我们预期,通过这一系列的布局,未来几年以正泰电器为代表的中国低压电器厂商有望在海外市场中斩获更多的份额和品牌认知。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。