参考中国报告网发布《2017-2022年中国电源(整流)变压器产业现状分析及十三五运行态势预测报告》

(一)行业市场概况及发展趋势

1、电动汽车充电电源

随着国内电动汽车行业的快速发展,电动汽车的快速增加与充电设施建设相对滞后的矛盾日益突出,电动汽车充电设施行业迎来了快速增长的契机。而作为充电设备的核心组成部分电动汽车充电电源将随着行业的整体发展而快速发展。

(1)市场供需缺口较大,具备良好的成长空间

当前我国充电基础设施建设远落后于新能源汽车产业的发展,在部分区域已成为限制新能源汽车产业发展的重要因素。据工信部统计数据,截至2015年我国新能源汽车保有量已经超过50 万辆。但是,根据公开披露的数据,当前我国公共充电桩数量不足5 万个,目前充电设施建设速度远远落后于新能源汽车产业的发展,而充电桩建设的密度和使用的便捷性是决定新能源汽车未来发展较为关键的因素。

为此,国务院从推广新能源汽车的整体布局考虑,提出了加大充电设施建设的整体规划。2015 年9 月,国务院办公厅发布了《关于加快电动汽车充电基础设施建设的指导意见》,从国家层面对电动汽车充电基础设施建设的发展给出了明确的指引。根据该文件要求,未来新建住宅配建停车位应100%建设充电设施或预留建设安装条件;大型公共建筑物配建停车场、社会公共停车场建设充电设施的车位比例不低于10%;每2000 辆电动汽车至少配套建设一座公共充电站;到2020 年,基本建成适度超前、车桩相随、智能高效的充电基础设施体系,满足超过500 万辆电动汽车的充电需求。

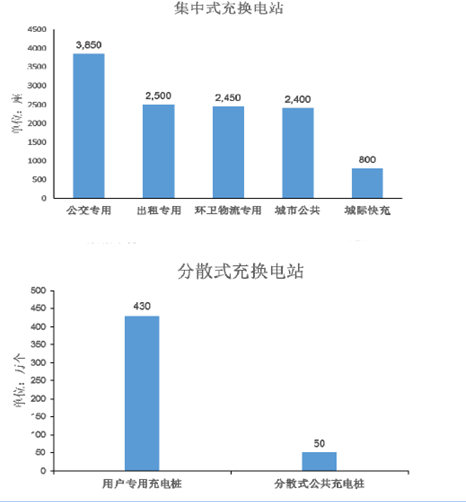

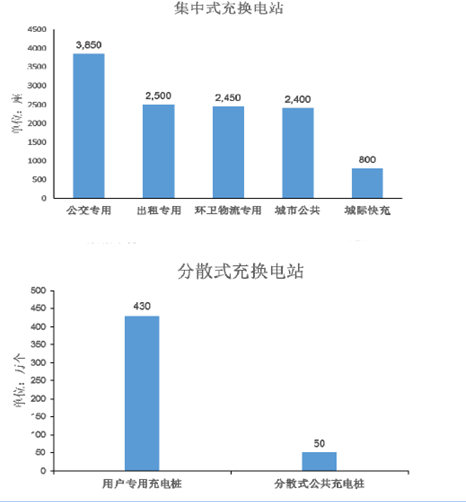

根据国家发改委、能源局、工信部、住建部于 2015 年10 月印发的《电动汽车充电基础设施发展指南(2015-2020 年)》,未来我国电动汽车充电基础设施需求巨大,根据需求预测结果,按照适度超前原则明确了充电基础设施建设目标。到2020 年,新增集中式充换电站超过1.2 万座,分散式充电桩超过480 万个,以满足全国500 万辆电动汽车充电需求。

(2)稳定明确的行业政策环境,推动整个行业快速发展

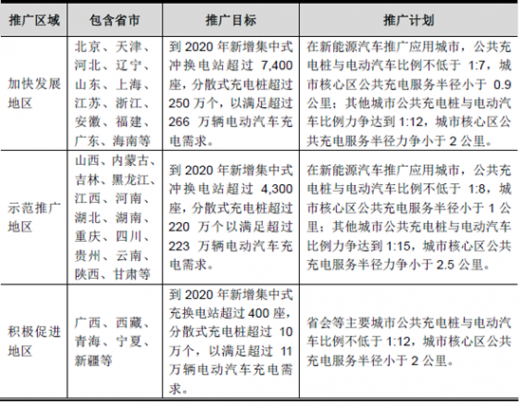

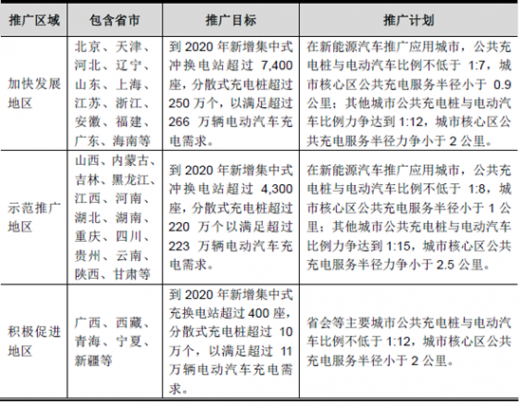

国家发改委、能源局、工信部、住建部于 2015 年 10 月印发的《电动汽车充电基础设施发展指南(2015-2020 年)》明确了各地的发展规划。2015 年至2020 年全国各个地区充电桩推广规划如下:

京津冀地区及长三角地区部分省市充电设施建设规划如下:

新能源汽车产业链补贴政策的明确,将更有利于充电基础设施的快速推广。

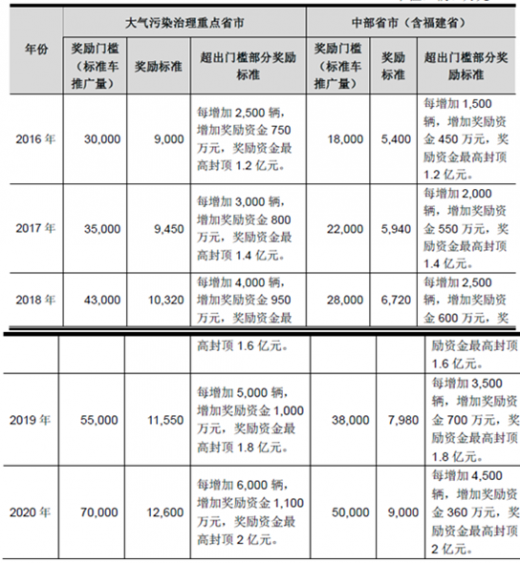

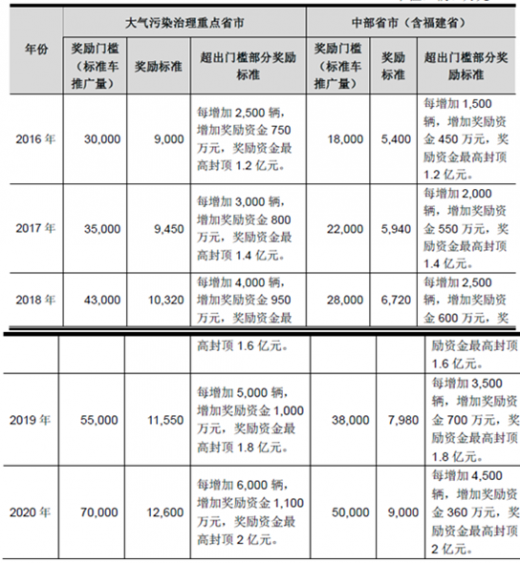

2016 年1 月,财政部、科技部、工信部、发改委和能源局发布《关于“十三五”新能源汽车充电设施奖励政策及加强新能源汽车推广应用的通知》。通知指出为加快推动新能源汽车充电基础设施建设,培育良好的新能源汽车服务和应用环境,2016-2020 年中央财政将继续安排资金对充电基础设施建设、运营给予奖励。奖补标准主要根据各省(区、市)新能源汽车推广数量确定,推广量越大,奖补资金获得的越多,主要奖补标准如下:

整体来看,随着国家和地方财政扶持政策的明确,以及规划和实施的步骤不断细化,将加速整个行业的发展。

2、电力操作电源系统

电力操作电源系统行业下游主要面向电力行业和非电力行业两部分市场。

电力行业主要由电网和电厂构成,非电力行业主要包括钢铁冶金、煤矿、水泥、石化等。电力操作电源作为相关领域电力系统的配套设备,随着上述领域基础设施的投资增加而有所增加。

2014 年我国电力操作电源系统销售额约为50.94 亿元,作为电力电源系统的核心电源模块销售规模约为4 亿元,过去三年,年均增长率约为3%,2015 年仍保持相对稳定的市场规模。从整体来看,预计未来电力操作电源市场整体较为稳定。

(二)行业竞争格局

1、电动汽车充电电源市场

(1)行业竞争概况

国内充电电源系统和成套设备的厂商众多,自主生产电动汽车充电电源模块的厂商主要有通合科技、盛弘电气、中恒电气等公司。

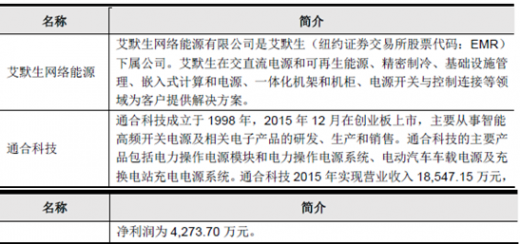

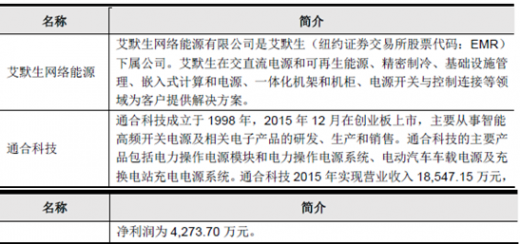

(2)同行业主要公司情况

在电动汽车充电设备领域的主要竞争对手情况如下:

2、电力电源行业竞争情况

(1)行业竞争概况

国内电力操作电源模块市场主要厂商包括通合科技、英可瑞、艾默生网络能源等。其中,艾默生网络能源进入电力操作电源模块市场较早,积累了较强的品牌优势。通合科技及英可瑞凭借自身的技术研发实力、营销网络和服务体系也在业内树立了良好的品牌形象。

(2)同行业主要竞争对手情况

(一)行业市场概况及发展趋势

1、电动汽车充电电源

随着国内电动汽车行业的快速发展,电动汽车的快速增加与充电设施建设相对滞后的矛盾日益突出,电动汽车充电设施行业迎来了快速增长的契机。而作为充电设备的核心组成部分电动汽车充电电源将随着行业的整体发展而快速发展。

(1)市场供需缺口较大,具备良好的成长空间

当前我国充电基础设施建设远落后于新能源汽车产业的发展,在部分区域已成为限制新能源汽车产业发展的重要因素。据工信部统计数据,截至2015年我国新能源汽车保有量已经超过50 万辆。但是,根据公开披露的数据,当前我国公共充电桩数量不足5 万个,目前充电设施建设速度远远落后于新能源汽车产业的发展,而充电桩建设的密度和使用的便捷性是决定新能源汽车未来发展较为关键的因素。

为此,国务院从推广新能源汽车的整体布局考虑,提出了加大充电设施建设的整体规划。2015 年9 月,国务院办公厅发布了《关于加快电动汽车充电基础设施建设的指导意见》,从国家层面对电动汽车充电基础设施建设的发展给出了明确的指引。根据该文件要求,未来新建住宅配建停车位应100%建设充电设施或预留建设安装条件;大型公共建筑物配建停车场、社会公共停车场建设充电设施的车位比例不低于10%;每2000 辆电动汽车至少配套建设一座公共充电站;到2020 年,基本建成适度超前、车桩相随、智能高效的充电基础设施体系,满足超过500 万辆电动汽车的充电需求。

根据国家发改委、能源局、工信部、住建部于 2015 年10 月印发的《电动汽车充电基础设施发展指南(2015-2020 年)》,未来我国电动汽车充电基础设施需求巨大,根据需求预测结果,按照适度超前原则明确了充电基础设施建设目标。到2020 年,新增集中式充换电站超过1.2 万座,分散式充电桩超过480 万个,以满足全国500 万辆电动汽车充电需求。

(2)稳定明确的行业政策环境,推动整个行业快速发展

国家发改委、能源局、工信部、住建部于 2015 年 10 月印发的《电动汽车充电基础设施发展指南(2015-2020 年)》明确了各地的发展规划。2015 年至2020 年全国各个地区充电桩推广规划如下:

京津冀地区及长三角地区部分省市充电设施建设规划如下:

新能源汽车产业链补贴政策的明确,将更有利于充电基础设施的快速推广。

2016 年1 月,财政部、科技部、工信部、发改委和能源局发布《关于“十三五”新能源汽车充电设施奖励政策及加强新能源汽车推广应用的通知》。通知指出为加快推动新能源汽车充电基础设施建设,培育良好的新能源汽车服务和应用环境,2016-2020 年中央财政将继续安排资金对充电基础设施建设、运营给予奖励。奖补标准主要根据各省(区、市)新能源汽车推广数量确定,推广量越大,奖补资金获得的越多,主要奖补标准如下:

整体来看,随着国家和地方财政扶持政策的明确,以及规划和实施的步骤不断细化,将加速整个行业的发展。

2、电力操作电源系统

电力操作电源系统行业下游主要面向电力行业和非电力行业两部分市场。

电力行业主要由电网和电厂构成,非电力行业主要包括钢铁冶金、煤矿、水泥、石化等。电力操作电源作为相关领域电力系统的配套设备,随着上述领域基础设施的投资增加而有所增加。

2014 年我国电力操作电源系统销售额约为50.94 亿元,作为电力电源系统的核心电源模块销售规模约为4 亿元,过去三年,年均增长率约为3%,2015 年仍保持相对稳定的市场规模。从整体来看,预计未来电力操作电源市场整体较为稳定。

(二)行业竞争格局

1、电动汽车充电电源市场

(1)行业竞争概况

国内充电电源系统和成套设备的厂商众多,自主生产电动汽车充电电源模块的厂商主要有通合科技、盛弘电气、中恒电气等公司。

(2)同行业主要公司情况

在电动汽车充电设备领域的主要竞争对手情况如下:

2、电力电源行业竞争情况

(1)行业竞争概况

国内电力操作电源模块市场主要厂商包括通合科技、英可瑞、艾默生网络能源等。其中,艾默生网络能源进入电力操作电源模块市场较早,积累了较强的品牌优势。通合科技及英可瑞凭借自身的技术研发实力、营销网络和服务体系也在业内树立了良好的品牌形象。

(2)同行业主要竞争对手情况

资料来源:中国报告网整理,转载请注明出处(WW)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。