参考观研天下发布《2018年中国半导体行业分析报告-市场深度调研与发展前景研究》

2006年花费54亿美元收购核电技术企业西屋公司,可以说是东芝如今巨额亏损、断臂求生的导火索。挣扎11年,东芝的困局依然未解甚至变本加厉。原有产业体系受到国内老龄化和国外低成本的冲击,在人们眼中“失去的20年”,日本电子企业转型之路犹如东芝,盛世后陷在警报长鸣的危机里。

三年连亏

时隔多年,从笔记本电脑到电梯都布满了东芝商标的产品逐渐淡出人们的视野。

在2015年会计丑闻后,东芝历时一年半仍未能消除对于其内部管控的疑虑,东京证券交易所因而自动将东芝列入观察名单,此举令东芝退市的风险增大。如果未来交易所对东芝提交的内部管控报告不满意,东芝可能会下市。

东芝上周并没有提交审计后的三季度财报,还宣布扩大对西屋问题的调查。根据东芝财报预测, 2016全年将出现3900亿日元的亏损,为连续三年亏损,债务将超出资本1500亿日元。

2006年花费54亿美元收购核电技术企业西屋公司,可以说是东芝如今巨额亏损、断臂求生的导火索。但2011年的福岛核电站事故对东芝的转型计划造成了戏剧性的影响。福岛核事故发生后,各国有关核电站的安全标准变得更为严格,导致大量核电站建设无法按原定计划进行,建设费用呈膨胀趋势。与此相伴的是,东芝从2015年就开始陷入的会计丑闻阴霾,企业在业内声名一路走向下行。

强敌追兵

实际上,作为“日本制造”的代表企业之一,这已经不是东芝第一次出售旗下业务来断臂求生,东芝很早就动了舍弃半导体业务的心思。

东芝的困境,成为日本电子业转型的一面镜子。断臂求生的东芝,实际也是对日本电子企业从B2C逐渐向B2B转型趋势的迎合。松下从家电扩展至汽车电子、住宅能源、商务解决方案;佳能将转向健康医疗、机器人、智能住宅、汽车、食品、水、空气安全领域和教育产业;索尼复兴电子业务的计划遭遇挫折,电子领域今后将强化手机摄像头等核心部件。

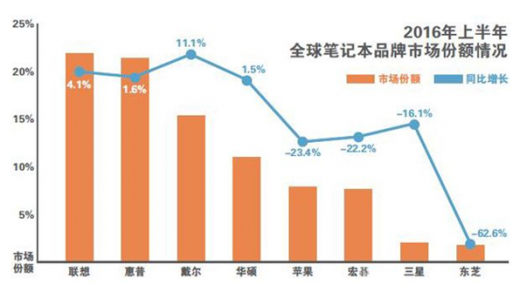

韩国企业狂飙突进,三星、LG是全球最大的彩电供应商;中国企业也不断追赶,格力、海尔已分别成为世界上最大的家用空调和冰箱冷柜供应商,TCL、海信以及华为则分别冲击全球彩电和手机的前三强。

专注于IC元器件分销的科通芯城执行副总裁朱继志表示,随着韩国、中国内地电子产业链的崛起,日企曾经的成本优势,如今变成了成本劣势;同时日本终端电子企业的供应链很封闭,习惯采用日企的电子元器件,这使得其虽然掌握了电子产业链的高端制造技术,但成本居高不下。

这种比较劣势映射到近年来日本企业屡屡传出的裁员和亏损新闻中一览无余。但从目前来看,除了照相机、摄像机、打印机等仍以精密制造为主的终端领域外,日本企业在其他电子终端领域的竞争力在不断下降。朱继志认为,“日企在以应用创新为主的终端,比如手机还会继续下降”。

“在终端数码化、智能化的过程中,需要更多的是模式创新、软件、应用,这些不是日企的强项。”朱继志说。

为时尚早

日本原有产业体系受到国内老龄化和国外低成本的冲击,在人们眼中“失去的20年”,即日本经济长期停滞的时间里,日本的创新方向发生了巨大变化。

“如果说日本制造的时代已经过去,结论还过早。”中国社科院日本经济研究专家姚海天表示,日本在MC(Materials&Components,即材料和零部件)产业上仍有很强的竞争力,“MC居于产业链的上游环节,利润率比较高,很多东西别国还生产不出来,或者质量无法抗衡”。

在朱继志看来,日本电子企业在终端领域的衰落,并不等于日本电子业整体的没落,“电子产业链可以分为终端、IC元器件、材料、精密设备等主要部分,尽管日本在终端领域的衰落会影响整个电子产业链,最直接的就是IC元器件,但在电子产业更上游的材料和精密设备领域,日企仍具有很强的竞争力”。

面对困境,日本电子行业开始“脱家电化”,向企业服务转型;二是走高端家电路线;三是专注核心零部件的生产开发。日立、松下积极转型,实现业绩反转,而改革不力的东芝、夏普则深陷巨亏。

姚海天在一篇日韩MC产业竞争力比较的论文中指出,韩国在成品市场份额不断扩大,但在MC产业相对于日本则处于劣势,“在MC产业领域,韩国的三星、LG等大企业生产的最终消费品所用核心材料、核心零部件都从日本进口”。

姚海天说,这种日本企业攫取上游高利润的情况很常见,比如在LED产品中,就有三种承担调色、排列光线功能的二极管,只有一个很小规模的日本企业才能供应,“很多日本中小企业专注于自己的细分领域,有自己的独特技术,全球市场份额甚至占到70%-80%”。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。