参考中国报告网发布《2017-2022年中国变压器行业市场发展现状及十三五发展前景分析报告》

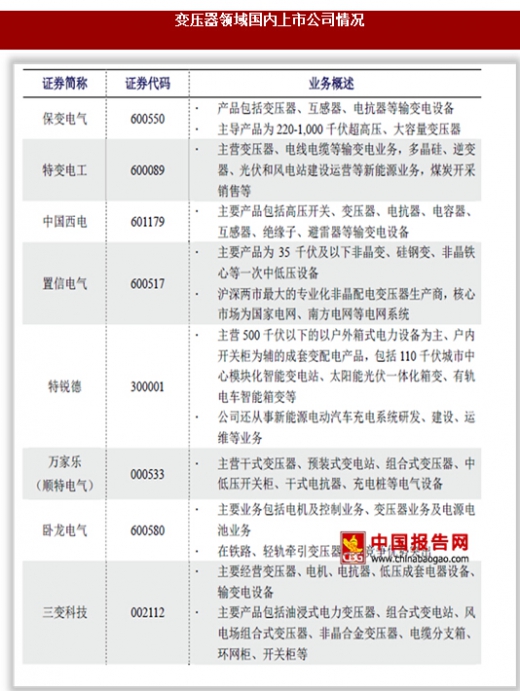

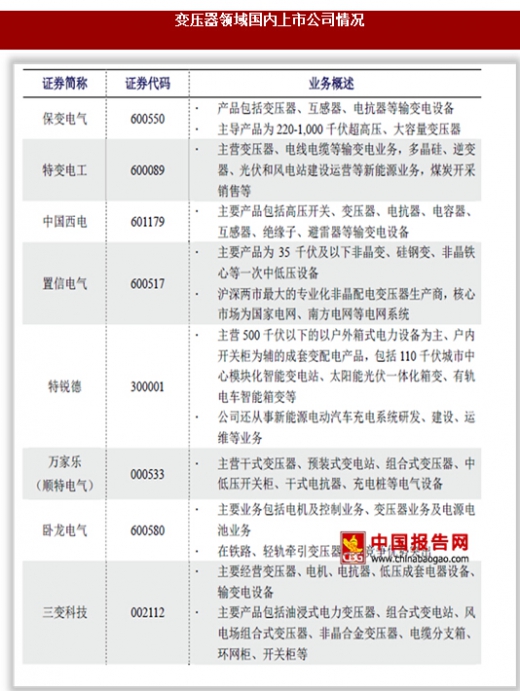

1、行业竞争格局与市场化程度

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。

参考中国报告网发布《2017-2022年中国变压器行业市场发展现状及十三五发展前景分析报告》

1、行业竞争格局与市场化程度

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。

从各企业出货量来看,在2025年我国智能手机出货量最高的为华为,出货量4670万台,同比下降1.9%;其次为苹果,出货量4620万台,同比增长4.0%;第三为vivo,出货量为4610万台,同比下降6.6%。

从销量来看,2020年到2024年我国电子电路铜箔销量为先增后降再增趋势,到2024年我国电子电路铜箔销量约为44万吨,同比增长7.32%。

得益于半导体、光通信等领域的市场需求持续扩大,我国精密源表行业正迎来快速发展期。数据显示,2025年我国精密源表行业市场规模约为23.1亿元,同比增长20.3%,占全球市场约为27%。

从市场规模来看,2020年到2024年我国工业传感器市场规模为先增后降趋势,到2024年我国工业传感器市场规模约为308.8亿元,同比下降9.0%。

从各厂商出货量来看,在2025年全球PC出货量第一的为联想,出货量为7085.1万台;其次为惠普,出货量为5744万台;第三为戴尔,出货量为4189.4万台。

2024年全球高速铜缆市场CR2为57.10%,CR3为69.20%,CR5为86.80%,行业市场集中度较高。

从出货量来看,2020年到2025年我国锂离子电池隔膜出货量持续增长,到2025年我国锂离子电池隔膜出货量约为328.5亿平米,同比增长44.4%。

从市场集中度来看,2024年我国AI光模块行业CR3、CR5市场份额占比分别为46.8%、51.5%。整体来看,我国AI光模块市场集中度较高。