公司收入和利润近年来稳步增长,盈利能力稳定。经过二十多年的发展,公司不断投入研发、拓展客户,提高自己的核心竞争力,过去五年实现营业收入21.04%的复合增长,净利润则实现32.28%的复合增长。公司的毛利率则稳定在30%左右,净利率则略有提升,维持在10-15%的水平,盈利能力稳定。

参考中国报告网发布《2017-2022年中国电子设备配件行业市场发展现状及十三五发展前景分析报告》

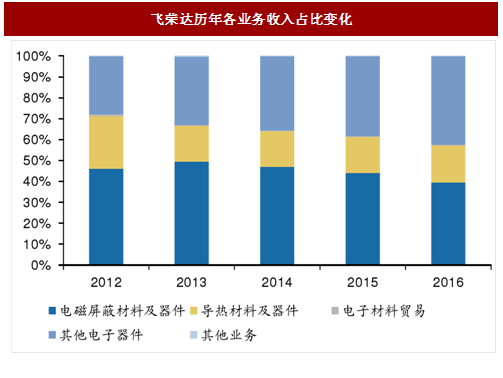

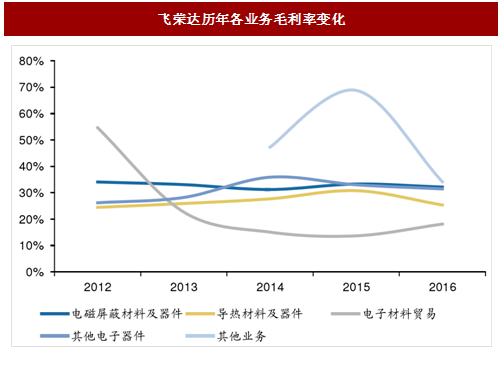

分业务来看,公司三大业务占比高且毛利率稳定。2016年,公司占比最大的三块业务分别是:电磁屏蔽材料及器件(39.44%)、导热材料及器件(17.73%)和其他电子器件(42.06%),合计99.23%。盈利能力方面,三大业务的毛利率均稳定在30%上下。

分地区来看,公司主要业务在国内,且客户较为集中。近五年来公司国内和国外业务的占比相对稳定,2016年国内业务占比为69.79%,国外为30.03%。客户方面,公司已与多家国内外知名企业建立了良好的业务合作关系,客户包括世界500强或行业内知名企业华为、中兴、诺基亚、思科、联想、微软和阿尔卡特-朗讯等,以及行业内领先的EMS企业富士康、和硕、新美亚、捷普和伟创力等,2016年前五大客户的占比达58.71%。

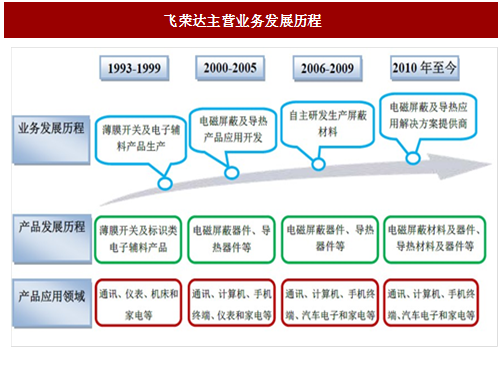

公司已在材料自主研发取得突破性进展,拥有深厚的技术积累,成长为本土电磁屏蔽和导热应用解决方案的优秀提供商。回顾公司的业务发展,可分为以下四个阶段:

电子辅料产品生产阶段(1993-1999):这一时期的技术特点是采用行业内通用的加工和检测等生产技术。

电磁屏蔽及导热产品应用开发阶段(2000-2005):公司在生产电子辅料产品的基础上,通过采购国际主要品牌的电磁屏蔽及导热材料进行应用开发、生产和销售。这一时期的技术特点是:采用行业内通用的加工和检测等生产技术,并开始针对电磁屏蔽及导热材料在电子领域的应用进行研究及开发。

自主研发生产电磁屏蔽材料阶段(2006-2009):2006年起,公司成立自己的专业研发团队,开发的产品部分替代了国外品牌产品,打破了国外品牌在国内电磁屏蔽器件领域的长期垄断地位。2009年,公司开始对导电塑料和导电硅胶材料进行研发并取得突破。这一时期的技术水平特点是:自主研发电磁屏蔽材料产品并形成了自有的知识产权。

电磁屏蔽及导热应用解决方案提供商阶段(2010年至今):2010年,公司开始对导热塑料材料进行研发,并在碳纤维金属化,全包覆及导电/热粒子分散技术取得突破。2015年通过控股苏州格优进入导热石墨膜领域。这一时期的技术水平特点是:形成电磁屏蔽及导热材料的一站式应用解决方案。

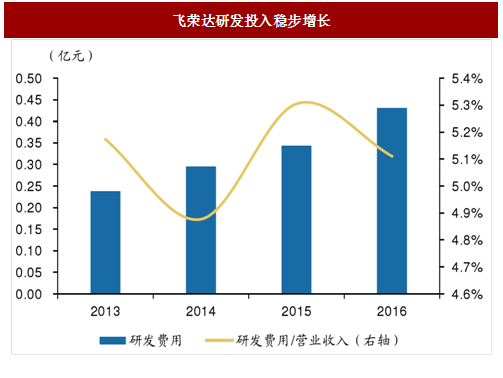

公司不断地投入研发并在材料领域上取得突破性进展,经过多年的技术积累,公司已在电磁屏蔽材料及器件、导热材料及器件领域形成自主的研发、设计和应用等竞争优势,截至2016年,公司已拥有发明专利27项,实用新型专利48项。

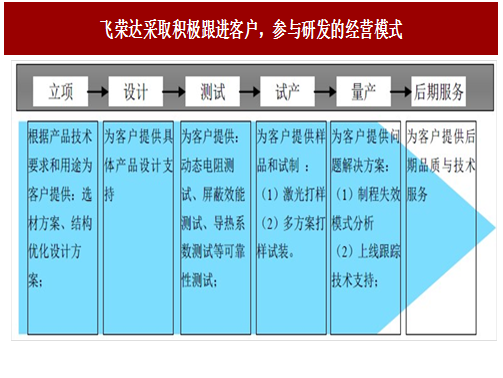

同时,公司与客户形成长期稳定的合作关系,参与到客户产品的研发和设计阶段,能及时了解客户的需求,能够为客户提供从研发设计、功能测试、产品认证、产品生产和销售、客户服务等一体化应用解决方案。有望在将来激烈的国内竞争市场中取得更加领先的地位。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。