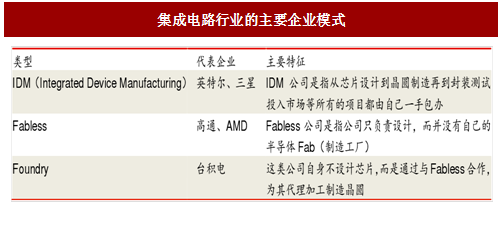

在垂直分工模式下,设计、制造和封装测试分离成集成电路产业链中的独立一环。根据中国报告网收集的数据显示,从全球产业链分布而言,2015年芯片设计、晶圆制造和封装测试的收入约占产业链整体销售收入的27%、51%和22%。目前虽然全球半导体前20大厂商中大部分仍为IDM厂商,如三星(Samsung)、英特尔(Intel)、德州仪器(TI)、东芝(Toshiba)、意法半导体(ST)等,但由于近年来半导体技术研发成本以及晶圆生产线投资成本呈指数级上扬,更多的IDM厂商开始采用轻晶圆制造(Fab-lite)模式,即将晶圆委托晶圆制造代工商制造,甚至直接变成独立的芯片设计企业,如超微(AMD)、恩智浦(NXP)和瑞萨(Renesas)等,垂直分工已成为半导体行业经营模式的发展方向。

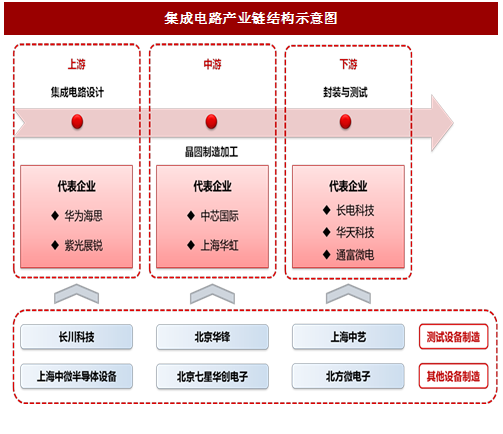

我国垂直分工模式的芯片产业链初步搭建成形,产业上中下游已然打通,涌现出一批实力较强的代表性本土企业。集成电路是基础性、先导性产业,涉及国家信息安全,做大做强集成电路产业已成为国家产业转型的战略先导。近年来,中国集成电路技术水平与国际差距不断缩小,产业已经进入快速发展的轨道,其中主要包括以华为海思、紫光展锐等为核心的芯片设计公司,以中芯国际、上海华虹为代表的晶圆代工制造商,以及以长电科技、华天科技、通富微电等为龙头的芯片封测企业,此外还包括采用IDM模式的华润微电子、士兰微等。构筑完成的产业生态体系具备实现集成电路专用设备进口替代并解决国内较大市场缺口的基础。

参考中国报告网发布《2018-2023年中国集成电路产业分析与发展趋势研究报告》

上游——集成电路设计

近年来我国大陆地区芯片设计业发展迅速,中国半导体行业协会数据显示该细分产业收入占比由2010年的27%提高至2015年的37%,15年销售额规模达1,325亿元,成为三个细分产业中增长最快的领域,有力带动了我国芯片设计水平的提高。据统计,2015年全球芯片设计企业(Fabless)前50名厂商中,大陆企业占据9位,而在2009年大陆只有1名企业入围,华为旗下海思半导体、紫光集团旗下紫光展锐等内资企业已具备一定全球市场竞争力,其中华为海思已进入全球芯片设计企业前10名的行列。我国集成电路设计企业的崛起有力推动了晶圆制造企业和封装测试企业的发展。

中游——晶圆制造加工

晶圆制造属于重资产领域,对设备和资金的需求很高,企业为保持竞争力而每年用于采购设备等资本性开支比例很高。同时制造企业需要不断追赶先进制程,1995年以来,芯片制造工艺经历了从0.5微米到目前28nm、16/14nm的发展过程,从65nm开始,晶圆制造生产线投资呈几何级数的增长,随着集成电路制程节点的缩小,制造技术难度成倍增加,能跟随工艺发展的制造厂商越来越少。目前,在晶圆制造代工领域,全球市场高度集中,SEMI数据显示2015年全球前10名厂商占据全球91.7%的市场份额,其中台湾积体电路制造公司(TSMC)占据垄断地位。由于制造业投资回报期长、资金需求量较大,以及发达国家和地区针对先进技术采取授权许可等方式对我国大陆地区设置重重障碍,我国大陆地区集成电路制造领域中目前仅中芯国际(中芯国际集成电路制造有限公司)、上海华虹(上海华虹宏力半导体制造有限公司)等少数企业占据一定市场份额。

下游——封装与测试

基于我国在成本以及贴近消费市场等方面的优势,近年来全球半导体厂商纷纷将封测厂转移到中国,如飞思卡尔半导体(Freescale)于2004年在天津成立飞思卡尔半导体(中国)有限公司从事封测等业务。目前封装测试业已成为我国集成电路产业链中最具有国际竞争力的环节。国际先进技术的进入带动我国封测技术的不断提高,当前国内封测产业呈现外商独资、中外合资和内资三足鼎立的局面,内资封装产业已形成一定的竞争力,长电科技、华天科技、通富微电等内资企业已进入全球封测企业前20名,并通过海外收购或兼并重组等方式不断参与到国际竞争中,先进封装产能得到大幅提升。

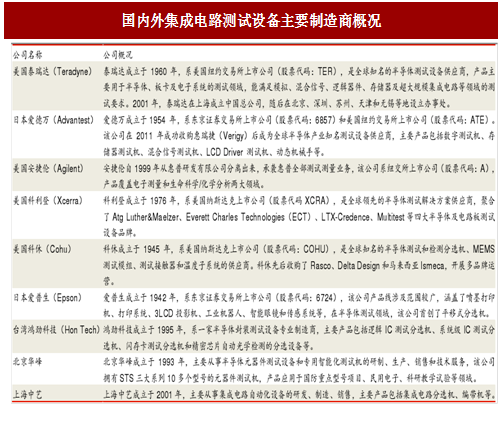

集成电路测试设备制造

贯穿生产全程的集成电路的测试设备制造企业也是产业链的重要组成之一。集成电路测试设备的技术水平是集成电路测试技术进步的重要标志,测试设备在测试精度、测试速度、并测能力、自动化程度和测试可靠性等方面有着较高要求。由于测试环节是贯穿集成电路生产过程的重要流程,测试设备制造企业在产业链中也占据着重要地位,是上中下游各类企业完成检测工艺的有力支撑。目前国内测试设备市场仍由海外制造商主导,市场集中度高。国外知名企业凭借较强的技术、品牌优势,在高端市场占据领先地位,面对我国较大的市场需求和相对较低的生产成本,纷纷通过在我国建立独资企业、合资建厂的方式占领大部分国内市场,据中国半导体行业协会统计2015年在测试设备行业美国泰瑞达(Teradyne)、日本爱德万(Advantest)、美国安捷伦(Agilent)、美国科利登(Xcerra)和美国科休(Co hu)占据了约80%以上的国内市场份额。

少数优秀的本土测试设备制造商正在奋起直追。本土企业中,包括长川科技、上海中微半导体、北方微电子、七星电子、北京华峰等业内少数专用设备制造商通过多年的研发和积累,已掌握了相关核心技术,拥有自主知识产权,具备较大规模和一定品牌知名度,占据了一定市场份额,其中以长川科技、北京华峰为代表的测试设备优势企业产品已成功进入国内封测龙头企业供应链体系,奠定了一定的市场地位。与国外知名企业相比,国内优势企业对客户需求更为理解,服务方式更为灵活,产品性价比更高,具有一定的本土优势。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。