《中国制造2025》、“互联网+”等国家战略的推进实施,制造业智能化发展趋势,集成电路等作为智能制造的基础,将迎来广阔的市场机遇。电子材料作为电子信息产业重要的生产配套,其资金投入量大、产品更新换代快、生产环境要求苛刻,一直是我国电子信息产业发展的薄弱环节。国内电子材料产品仅占30%国内市场份额,且多在中低端市场领域,高端市场由欧美、日本、韩国及台湾地区的厂商所垄断,部分产品进口依存度高达90%以上。我国需要迫切改变电子材料产业对外依存度高的现状,尽快提高其国产化率水平。

年份 |

半导体用化学品 |

平板显示器用化学品 |

印制电路板用材料 |

太阳能电池用化学品 |

其他领域用电子化学品 |

合计 |

2005年规模 |

132.8 |

37.7 |

156.2 |

66.7 |

13.5 |

406.9 |

2012年规模 |

286.6 |

149.5 |

248.9 |

555.1 |

40 |

1280.1 |

2015年规模预测 |

403.5 |

215.7 |

296.4 |

779.9 |

53.2 |

1748.8 |

2005-2012年年均增长率 |

11.6 |

21.8 |

6.9 |

35.4 |

16.8 |

17.8 |

2015-2020年年均增长率 |

9 |

13 |

6 |

12 |

10 |

- |

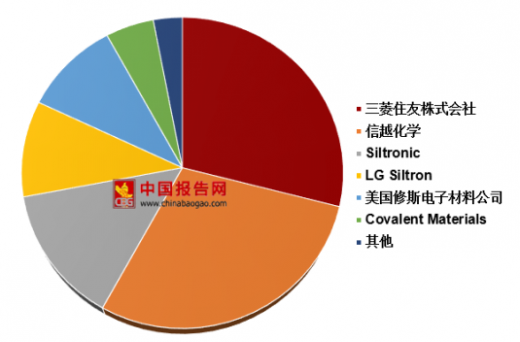

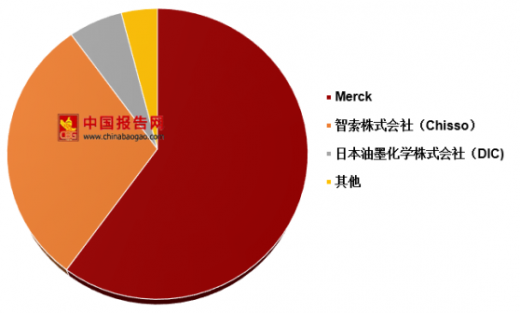

1、行业格局高度垄断

电子材料产业呈现明显的寡头垄断格局。在一些领域或者产品中,全球市场尤其是高端基本被杜邦公司、陶氏化学、默克集团(Merck)、三菱化学、信越化学工业株式会社(以下简称“信越化学”)、东京应化工业株式会社(以下简称:“东京应化”)、住友化学等国际巨头垄断,国内企业仅在基板材料、高纯试剂、封装材料等领域的中低端市场有一席之地,全球竞争格局基本呈现寡头垄断的局面。

参考观研天下发布《2018年中国电子材料行业分析报告-市场深度分析与发展前景研究》

2、技术品种复杂

电子材料具有品种多、生产工艺复杂、个性化强等特点,产品的配方、加工技术以及工艺条件决定了产品性能和质量。电子材料在电子信息产品的生产加工过程中发挥着重要的作用,其工艺水平的高低和产品质量好坏直接决定了元器件的性能。为了保证产品质量的稳定性,电子材料的研发和生产不仅需要较为精密的试验和检测设备,还依赖于技术人员的专业背景和积累,产品配方和工艺等非专利性技术构成电子材料制造企业的核心竞争力,而核心配方和技术往往仅为极少数人掌握。

3、本土化生产大势所趋

随着下游电子信息产业向中国转移,激烈的制造竞争要求更加苛刻的成本,使用性价比高的国产电子材料产品是电子制造企业的出路之一。另外,电子材料对于产品纯度、洁净度有很高的要求,且多属于危险品,长途运输不利于产品品质及安全,下游企业倾向就近采购,因此电子材料生产本土化是大势所趋。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。