参考观研天下发布《2018年中国有机发光二极管OLED行业分析报告-市场深度分析与发展前景预测》

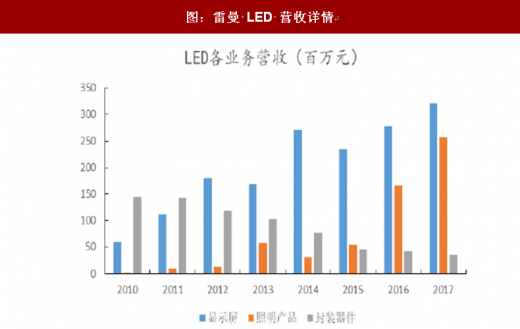

雷曼成立于 2004 年 7 月 21 日,2009 年 10 月 28 日完成股份制改造,于 2010 年 12 月底成功登陆创业板,是深圳 LED 产业界的首家上市公司。公司从成立开始一直深耕 LED 封装及应用领域,业务定位于中高端 LED 的封装及应用领域,封装产品包括直插式、贴片式和中大功率 LED 器件系列产品,应用产品包括 LED 显示屏和 LED 照明系列产品。

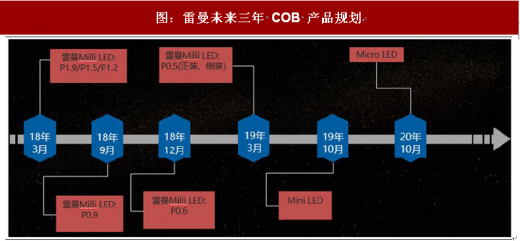

在雷曼具体的三年产品规划中,计划 2018 年 9 月推出 P0.9 的 Milli LED,2018 年 12 月推出 P0.6 的 Milli LED,在 2019 年 3 月有望推出正装和倒装工艺的 P0.5 雷曼 Milli LED,2019 年 10 月有望推出 Mini LED,2020 年 10 月有望推出 Micro LED。

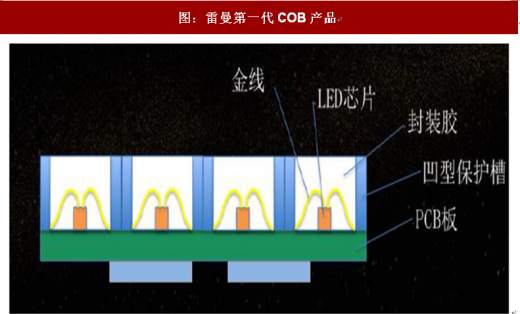

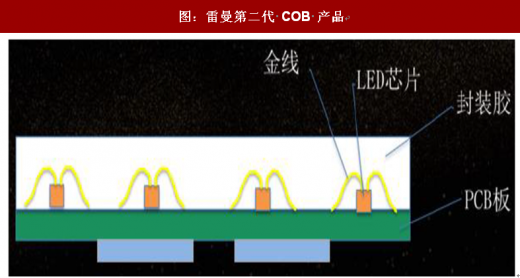

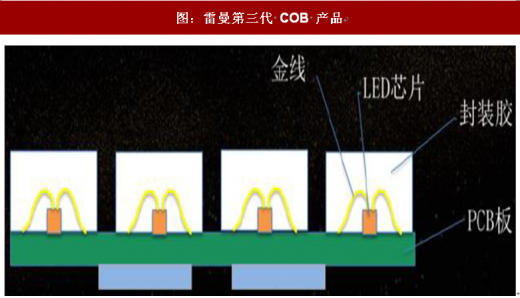

2018 年雷曼与北京华如科技股份有限公司签署 COB 小间距显示产品战略框架合作协议,有利于打入军工领域。北京华如科技以建模仿真为主业,致力于军用仿真、虚拟现实和大数据技术研发和产品推广,为政府、军队、教育和科研部门,以及国防工业、应急安全、交通物流、能源化工等行业提供优质的仿真产品和技术服务。在作战实验、装备论证、模拟训练、联合试验等仿真应用领域积累了丰富的项目实施经验和一系列的完整的解决方案。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。