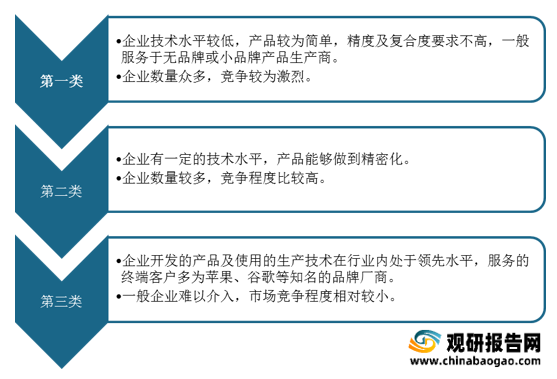

行业内企业根据技术水平、下游客户等不同一般可以分为三类:第一类企业技术水平较低,产品较为简单,精度及复合度要求不高,一般服务于无品牌或小品牌产品生产商,该类企业产品及企业本身同质化严重,企业数量众多,竞争较为激烈;第二类企业有一定的技术水平,产品能够做到精密化,下游品牌厂商对企业的生产技术及定制能力有了一定要求,能够服务于部分知名消费电子企业,但企业数量仍较多,竞争程度仍比较高;第三类企业开发的产品及使用的生产技术在行业内处于领先水平,服务的终端客户多为苹果、谷歌等知名的品牌厂商,需要通过严格的认证程序,同时需要完成其给与的产品开发任务,在保证质量的情况下方能开始供货,一般企业难以介入,市场竞争程度相对较小。

现阶段,精密功能件及结构件行业主要厂商包括长盈精密、领益智造、碳元科技、安洁科技、信维通信、智动力、飞荣达等。

| 产商 |

应用领域 |

主要产品 |

| 长盈精密 |

智能手机、笔记本电脑、智能穿戴、智能家具等 |

电磁屏蔽件、散热元器件 |

| 领益智造 |

智能手机、笔记本电脑、智能穿戴、车载信息系统、家电产品等 |

模切类、冲压类、CNC |

| 碳元科技 |

智能手机、平板电脑等 |

高散热石墨烯 |

| 安洁科技 |

智能手机、笔记本电脑、平板电脑、智能家居产品、新能源汽车等 |

粘贴类、绝缘类、缓冲类、遮光类、屏蔽类 |

| 信维通信 |

智能手机、笔记本电脑、智能穿戴等 |

天线、屏蔽件、无线充电模组 |

| 智动力 |

智能手机、智能穿戴、智能家居等 |

防护保洁类、标识类 |

| 飞荣达 |

消费电子、汽车电子、医疗器械等 |

导热材料及器件 |

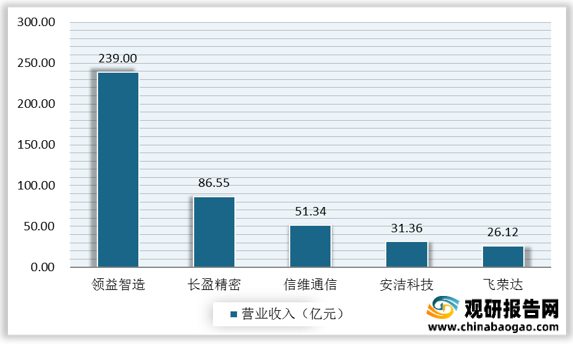

从企业竞争格局来看,领益智造精密功能及结构件营业收入远超同行水平,据统计,2019年领益智造营业收入达到239亿元,成为行业领先企业。

随着消费电子产品向智能化、轻薄化、便携化、多功能化、集成化、高性能化等方向发展,下游行业对消费电子功能件及结构件的品质、技术要求越来越高, 具有突出技术优势、能够不断研发出符合客户需求和行业发展趋势产品的企业在行业发展中越来越处于有利地位。(CT)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。