染料行业此前价格长期处于低位

受下游印染行业需求疲软影响,染料价格自 2015 年以来持续低迷。

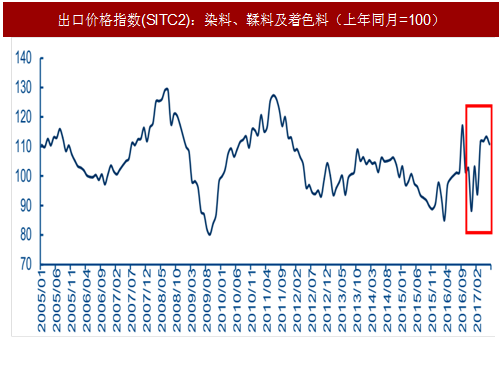

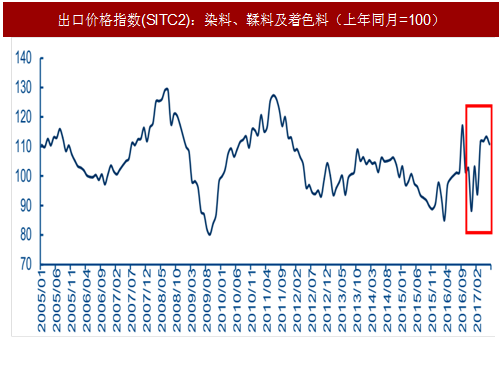

2010 年后,受益国家环保力度加大、行业竞争格局改善,染料价格呈现缓慢上升态势。至 2013 年,随着高端染料、环保型染料需求的逐渐旺盛,染料价格出现大幅上涨,并延续至 2015 年中。由于染料下游印染行业需求疲软,印染布产量逐年下跌,我国染料价格自 2015 年下半年开始出现下滑,并将低迷状态延续至 2016 年。

2016 年 9 月,受 G20 峰会影响,浙江地区染料产量紧张,价格出现短暂上涨至接近 6000 美元/吨,但峰会结束后再次回调至 5500 美元/以下。 2016 年 12 月,我国染料出口平均价为 5480 美元/吨,处于历史低谷阶段。

2017 年初以来复苏明显,8 月更涨价连连

2017 新年伊始,分散染料打响染料涨价第一枪。

鸡年春节刚刚过去,染料行业即出现振奋人心的涨价讯息——主流分散染料分散黑 ECT300%主流出厂价从上月 23,000 元/吨上涨至 26,000 元/吨,环比上涨幅度高达 13.04%,打响开年涨价第一枪。

8 月以来,涨价连连。

受环保督查、供给侧改革和金砖国家会议筹备等多方压力影响,浙江、山东等分散染料大省成为重点督查对象,不达标的分散染料及中间体企业相继关闭,使得分散染料及其中间体产能收缩,且不排除进一步收缩的可能。

与此同时在上半年,下游印染布实现了 6%的增长,在染料产能收缩和需求扩大两方因素的作用下,染料出现了在近一个月内连续四次提价的现象。截止 8 月 24 日,分散黑 ECT300%已上调报价至 4 万元/吨,较上周同比提价 14.3%,较上月同期涨幅已达 66.7%。

我们充分看好本轮涨价是我国染料市场整体回暖的信号,以及其可持续性:

1)短期因素:金砖国家会议在即,为再现“APEC 蓝”、“G20 蓝”,印染厂停产限产是大概率事件,市场短期供给剧烈收缩;

2)中期因素:第四批中央环保督察组入驻包括染料大省浙江、山东在内的多个省份进行巡查,下半年染料市场供应量料持续紧张;

3)长期因素:环保监管日趋严格,染料行业整顿洗牌持续进行,预计供给端将长期不改善;国家“一带一路”战略长期利好服装纺织业,将持续刺激染料行业下游需求。

投资建议与重点公司推荐

参考中国报告网发布《2018-2023年中国染料行业调查与发展前景研究报告》

染料行业自 2015 年开始进入价格下行和去库存阶段,此前产品价格和库存长期处于低位。

低价格拉低毛利率,高集中度的行业龙头易形成默契推动产品价格快速上涨;相比之下下游印染行业集中度低,加上染料成本对印染行业影响有限,可保障染料价格的上涨能被下游印染企业接受,实现顺利传导。而近期的环保督察叠加金砖国家会议,会对染料短期供给产生较大冲击,继续推升产品价格。

首次给予染料行业“强于大市”评级。我们认为上市公司业绩弹性大,龙头企业短期业绩将得到大幅度提升,预计三季度动态市盈率将有明显下降,价值凸显。重点推荐浙江龙盛、闰土股份,建议关注安诺其、亚邦股份、吉华集团。

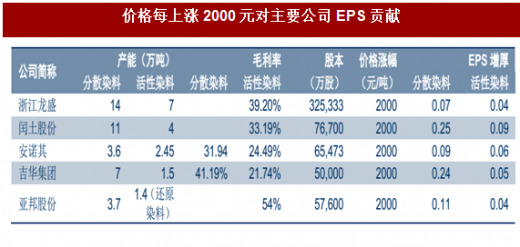

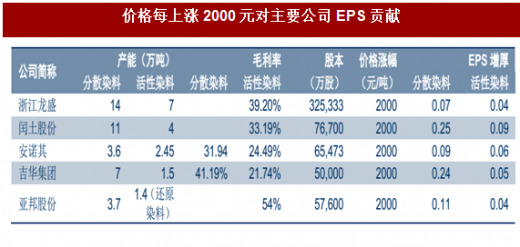

浙江龙盛是全球染料龙头,拥有业内领先的 14 万吨分散染料产能以及 7 万吨活性染料产能,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.07 元、0.04 元。

闰土股份主营业务包括纺织染料、印染助剂和化工原料的研发、生产和销售,其分散染料、活性染料产能分别为 11 万吨、4 万吨,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.25 元、0.09 元。

安诺其主要从事染料研发、生产和销售,拥有 3.6 万吨分散染料产能以及 2.45 万吨活性染料产能,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.09 元、0.06 元。

吉华集团主要从事染料、染料中间体及其他化工产品的研发、生产和销售,拥有各类染料产品产能 13 万吨,其中分散染料 7 万吨,活性染料 1.5 万吨,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.24 元、0.05 元。

亚邦股份主要从事染料及染料中间体的销售与服务,拥有 3.7 万吨分散染料产能和 1.4 万吨还原染料产能,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.11 元、0.04 元。

注:股价为 2017 年 8 月 29 日收盘价;

受下游印染行业需求疲软影响,染料价格自 2015 年以来持续低迷。

2010 年后,受益国家环保力度加大、行业竞争格局改善,染料价格呈现缓慢上升态势。至 2013 年,随着高端染料、环保型染料需求的逐渐旺盛,染料价格出现大幅上涨,并延续至 2015 年中。由于染料下游印染行业需求疲软,印染布产量逐年下跌,我国染料价格自 2015 年下半年开始出现下滑,并将低迷状态延续至 2016 年。

2016 年 9 月,受 G20 峰会影响,浙江地区染料产量紧张,价格出现短暂上涨至接近 6000 美元/吨,但峰会结束后再次回调至 5500 美元/以下。 2016 年 12 月,我国染料出口平均价为 5480 美元/吨,处于历史低谷阶段。

图:出口价格指数(SITC2):染料、鞣料及着色料(上年同月=100)

2017 年初以来复苏明显,8 月更涨价连连

2017 新年伊始,分散染料打响染料涨价第一枪。

鸡年春节刚刚过去,染料行业即出现振奋人心的涨价讯息——主流分散染料分散黑 ECT300%主流出厂价从上月 23,000 元/吨上涨至 26,000 元/吨,环比上涨幅度高达 13.04%,打响开年涨价第一枪。

8 月以来,涨价连连。

受环保督查、供给侧改革和金砖国家会议筹备等多方压力影响,浙江、山东等分散染料大省成为重点督查对象,不达标的分散染料及中间体企业相继关闭,使得分散染料及其中间体产能收缩,且不排除进一步收缩的可能。

与此同时在上半年,下游印染布实现了 6%的增长,在染料产能收缩和需求扩大两方因素的作用下,染料出现了在近一个月内连续四次提价的现象。截止 8 月 24 日,分散黑 ECT300%已上调报价至 4 万元/吨,较上周同比提价 14.3%,较上月同期涨幅已达 66.7%。

图:分散黑 ECT300%报价连续四次提价,涨幅已达 67%(万元/吨)

我们充分看好本轮涨价是我国染料市场整体回暖的信号,以及其可持续性:

1)短期因素:金砖国家会议在即,为再现“APEC 蓝”、“G20 蓝”,印染厂停产限产是大概率事件,市场短期供给剧烈收缩;

2)中期因素:第四批中央环保督察组入驻包括染料大省浙江、山东在内的多个省份进行巡查,下半年染料市场供应量料持续紧张;

3)长期因素:环保监管日趋严格,染料行业整顿洗牌持续进行,预计供给端将长期不改善;国家“一带一路”战略长期利好服装纺织业,将持续刺激染料行业下游需求。

投资建议与重点公司推荐

参考中国报告网发布《2018-2023年中国染料行业调查与发展前景研究报告》

染料行业自 2015 年开始进入价格下行和去库存阶段,此前产品价格和库存长期处于低位。

低价格拉低毛利率,高集中度的行业龙头易形成默契推动产品价格快速上涨;相比之下下游印染行业集中度低,加上染料成本对印染行业影响有限,可保障染料价格的上涨能被下游印染企业接受,实现顺利传导。而近期的环保督察叠加金砖国家会议,会对染料短期供给产生较大冲击,继续推升产品价格。

首次给予染料行业“强于大市”评级。我们认为上市公司业绩弹性大,龙头企业短期业绩将得到大幅度提升,预计三季度动态市盈率将有明显下降,价值凸显。重点推荐浙江龙盛、闰土股份,建议关注安诺其、亚邦股份、吉华集团。

浙江龙盛是全球染料龙头,拥有业内领先的 14 万吨分散染料产能以及 7 万吨活性染料产能,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.07 元、0.04 元。

闰土股份主营业务包括纺织染料、印染助剂和化工原料的研发、生产和销售,其分散染料、活性染料产能分别为 11 万吨、4 万吨,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.25 元、0.09 元。

安诺其主要从事染料研发、生产和销售,拥有 3.6 万吨分散染料产能以及 2.45 万吨活性染料产能,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.09 元、0.06 元。

吉华集团主要从事染料、染料中间体及其他化工产品的研发、生产和销售,拥有各类染料产品产能 13 万吨,其中分散染料 7 万吨,活性染料 1.5 万吨,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.24 元、0.05 元。

亚邦股份主要从事染料及染料中间体的销售与服务,拥有 3.7 万吨分散染料产能和 1.4 万吨还原染料产能,预计市场价每上涨 2000 元对应的 EPS 增厚分别为 0.11 元、0.04 元。

表:价格每上涨 2000 元对主要公司 EPS 贡献

表:染料板块重点公司盈利预测、估值及评级

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。