我们力图对车用驱动电机的产业趋势作分析概炼,并从板块业绩、估值两个维度出发,给出投资建议。

我们认为,车用驱动电机领域的发展正呈现出 3 个特点,1、全球扩张;2、量增利稳;3、龙头集中。

随着新能源汽车产业化进程的加快,影响电动车市场的关键因子已由政策、补贴、受众转变为了供给,在产业链配套、提质降本等维度已初步具备了与燃油车竞争的实力。由产品本身出发,而非地域,电动汽车的性价比将超越国界,作为核心部件的驱动电机亦将实现全球化的配套供应。在这一进程中,握有规模化制造优势,在技术上不断缩小差距,并有永磁原材料资源优势的国内电机企业有望立于潮头。

未来 4 年,国内车用驱动电机的需求量有望实现 40%乃至更高的年复合增速;作为车用环境下的工业电机,车用驱动电机同时兼有工业电机和电动发动机的双重属性,随着规模化量产的推进,新能源汽车驱动电机的毛利率水平将向工业电机趋近,考虑到车用环境的复杂性及发动机所要求的高性能,其毛利率水平应高于工业电机,有望维持在 25%以上。

车用驱动电机的功能属性决定了其高技术壁垒及与车企客户的强绑定约束,在市场竞争中,电机上市企业凭借其并购手段、规模优势、资金实力、品牌效应,近年来保持进超行业的增长速度,其市占份额不断提升,截至 2017 年 7 月,国内前五大纯电动乘用车企共生产 113,621 辆新能源汽车,占比近 7 成,从电机配套情况来看,大洋、精进、卧龙、德洋、巨一份额居前。随着主流车企新车型的不断投放,其市占份额有望继续提升,主流车企供应链的电机企业将显著受益。

参考中国报告网发布《2018-2023年中国新能源汽车驱动电机行业市场产销态势分析与未来前景趋势研究报告》

估值分析

相比动力电池板块(30x~50x)的高估值,车用驱动电机的估值已回落至 30x 上下,驱动电机的估值较低,一方面是驱动电机的单位价值体量偏小,另一方面也与车企的准入门槛不高导致长期以来驱动电机市场的区分度不显著有关。

考虑到可期的 30%以上的业绩复合增速,以及特斯拉、大众等海外一线车企的国产化进程,电动汽车动力性能加速提升对产品准入门槛的拔高、落名产能的清出,保有技术前端优势、绑定领先车企、上下游纵深协作的电机企业,将更据产业主导地位,实现业绩、估值的长线提升。

我们认为,车用驱动电机领域兼具业绩成长的确定性、估值提升的潜在性,配置价值显著。建议重点关注国内市占率第一、下半年进入业绩收获期的产业领军者大洋电机,在乘用车、物流车领域名来居上的产业新锐方正电机,深度绑定北汽、加速外延协同的卧龙电气、正海磁材,特斯拉国产化的潜在受益者信质电机,电动车产业链广度布局的江特电机。

我们认为,车用驱动电机领域的发展正呈现出 3 个特点,1、全球扩张;2、量增利稳;3、龙头集中。

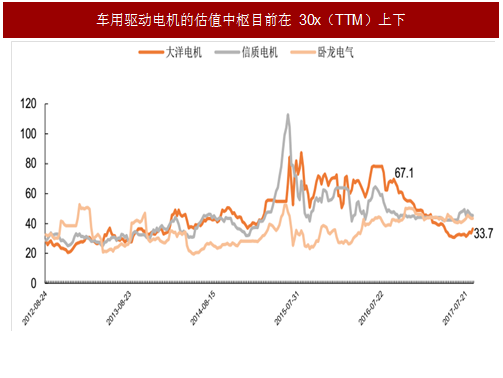

图:车用驱动电机领域的发展趋势

随着新能源汽车产业化进程的加快,影响电动车市场的关键因子已由政策、补贴、受众转变为了供给,在产业链配套、提质降本等维度已初步具备了与燃油车竞争的实力。由产品本身出发,而非地域,电动汽车的性价比将超越国界,作为核心部件的驱动电机亦将实现全球化的配套供应。在这一进程中,握有规模化制造优势,在技术上不断缩小差距,并有永磁原材料资源优势的国内电机企业有望立于潮头。

未来 4 年,国内车用驱动电机的需求量有望实现 40%乃至更高的年复合增速;作为车用环境下的工业电机,车用驱动电机同时兼有工业电机和电动发动机的双重属性,随着规模化量产的推进,新能源汽车驱动电机的毛利率水平将向工业电机趋近,考虑到车用环境的复杂性及发动机所要求的高性能,其毛利率水平应高于工业电机,有望维持在 25%以上。

车用驱动电机的功能属性决定了其高技术壁垒及与车企客户的强绑定约束,在市场竞争中,电机上市企业凭借其并购手段、规模优势、资金实力、品牌效应,近年来保持进超行业的增长速度,其市占份额不断提升,截至 2017 年 7 月,国内前五大纯电动乘用车企共生产 113,621 辆新能源汽车,占比近 7 成,从电机配套情况来看,大洋、精进、卧龙、德洋、巨一份额居前。随着主流车企新车型的不断投放,其市占份额有望继续提升,主流车企供应链的电机企业将显著受益。

参考中国报告网发布《2018-2023年中国新能源汽车驱动电机行业市场产销态势分析与未来前景趋势研究报告》

估值分析

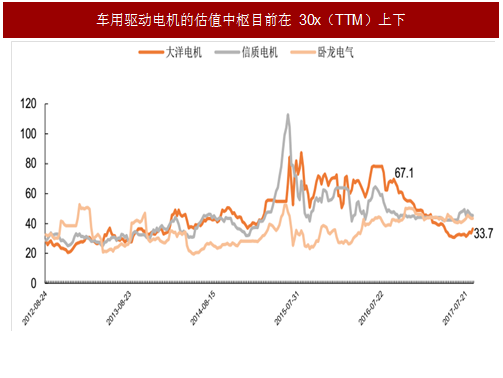

相比动力电池板块(30x~50x)的高估值,车用驱动电机的估值已回落至 30x 上下,驱动电机的估值较低,一方面是驱动电机的单位价值体量偏小,另一方面也与车企的准入门槛不高导致长期以来驱动电机市场的区分度不显著有关。

图:车用驱动电机的估值中枢目前在 30x(TTM)上下

我们认为,车用驱动电机领域兼具业绩成长的确定性、估值提升的潜在性,配置价值显著。建议重点关注国内市占率第一、下半年进入业绩收获期的产业领军者大洋电机,在乘用车、物流车领域名来居上的产业新锐方正电机,深度绑定北汽、加速外延协同的卧龙电气、正海磁材,特斯拉国产化的潜在受益者信质电机,电动车产业链广度布局的江特电机。

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。