公司自2000年成立以来,主要从事各类片式电子元件研发、生产和出售,产品覆盖范围较广:包括叠层片式电感器、绕线片式电感器、共模扼流器、压敏电阻器、NTC热敏电阻器、LC滤波器、各类天线、NFC磁片、无线充电线圈组件、电容、电子变压器等电子元件,主要应用于通讯、消费类电子、计算机、LED照明、安防、智能电网、医疗设备以及汽车电子等领域。公司国内市场处于优势地位,拥有较高的市场占有率和核心竞争力。

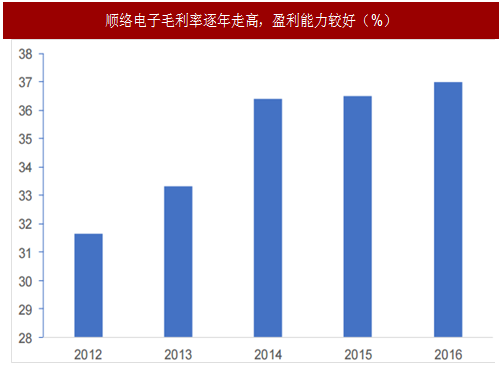

公司营收和净利润稳定增长,自从2014年开展战略性调整和布局之后,业绩和利润增速进入快车道,2016年全年销售收入达到17.4亿元人民币,同比增长31.6%。归属上市公司股东净利润为3.6亿元,同比增长36.4%,毛利率更是自2012年起逐年走高,2016年达到37%,保持较高的盈利能力。

而且公司40%的收入来源是智能手机领域,4G/5G技术带来电感用量的提升。根据前瞻产业研究的数据,我国手机电感需求量会保持年均10%左右的增速,到2020年,我国手机行业电感需求量将达到916亿只,市场前景广阔,公司有望深度受益。

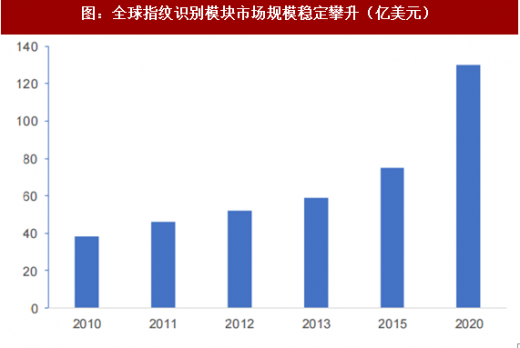

此外,公司积极拓展业务领域和规模,切入新市场,从垂直方向上研究材料、技术、产品,进一步加强磁性器件、微波器件、传感器件、LCTT滤波器模块和组件以及精细陶瓷的关键技术和制造工艺。其指纹片产品开始放量,包括0201叠层电感、WPN合金粉功率电感、铁氧体绕线电感都表现出了非常亮眼的增速,将很好的承接指纹识别市场需求。

风险提示。终端市场与新产品出货不及预期。

2.艾华集团——大力推进研发升级和市场开拓的铝电容领导者

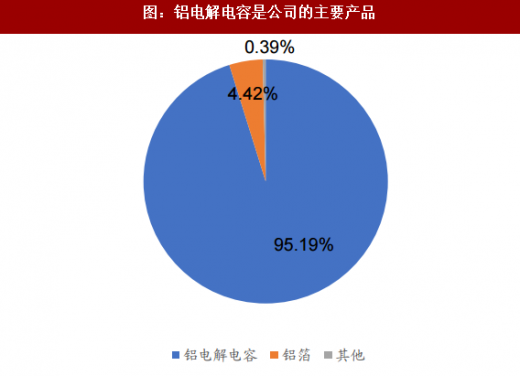

公司是国内领先的铝电解电容器供应商,拥有铝电解电容器全产业链的六大核心技术模块,打造公司核心竞争力,在全球铝电解电容器市场占有率中排名第五位,对日系龙头在相关领域的优势构成了挑战。公司产品广泛的应用于家电、IT、工业等系列电子设备中,并努力实现国产化代替,过硬的产品质量使得公司拥有欧司朗、飞利浦、GE、松下、东芝、海尔、长虹等国内外客户。

参考中国报告网发布《2016-2022年中国电子元件电线市场竞争态势及十三五发展策略分析报告》

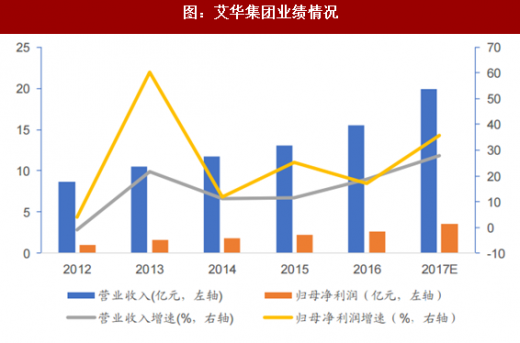

公司业绩方面,营业收入和归母净利润增速稳定,2016年实现了15.54亿元的营业收入,同比增长18.54%,归母净利润2.64亿元,同比增长17.1%。毛利率保持稳定,维持在35%左右,盈利能力较好。

公司成本控制能力突出,由于铝电解电容器成本主要集中在电极箔、电解液和电解纸,其中电极箔占生产成本的30-60%,也是决定铝电解电容器质量的关键,公司拥有电极箔的腐蚀、化成的核心技术,公司铝电解电容器的产业链成熟完整,成本控制和技术上国内领先,核心竞争力较强。

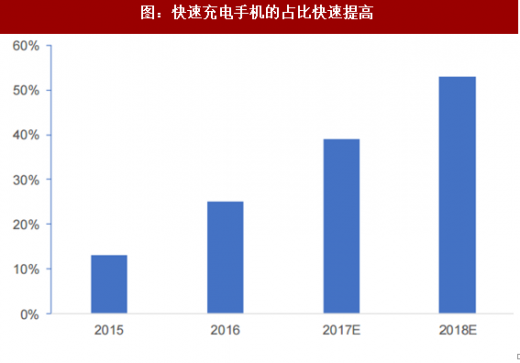

另一方面,公司大力推进研发升级和市场开拓,出资建立特种铝电解电容器工程技术中心,研发高性能铝电解电容器的相关技术,在多项指标上已经达到了国际先进水平。公司产品在节能照明、消费电源、消费电子和工业控制市场不断取得成果,迎合下游市场快速增长的现状,尤其是长寿命铝电解电容器成功在节能照明领域取得重大突破,带动市场结构升级;同时积极布局固态电容切入快速充电市场,同样前景广阔。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。