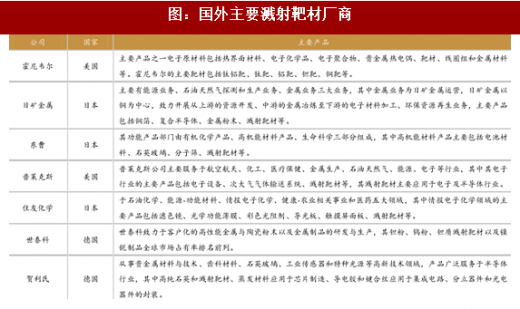

践射靶材被美、日、德跨国企业垄断

高纯溅射靶材是伴随着半导体工业的发展而兴起的,属于典型的技术密集型产业,产品技术含量高,研发生产设备专用性强。随着半导体工业技术创新的不断深化,以美国、日本为代表的半导体厂商需要加强对上游原材料的创新力度,从而最大限度地保证半导体产品的技术先进性,因此,美国、日本的半导体工业相继催生了一批高纯溅射靶材生产厂商,并于当前居于全球市场的主导地位,在一定程度上,全球半导体工业的区域集聚性造就了高纯溅射靶材生产企业的高度聚集。自诞生之日起,以美国、日本为代表的高纯溅射靶材生产企业便对核心技术执行严格的保密措施,导致溅射靶材行业在全球范围内呈现明显的区域集聚特征,生产企业主要集中在美国和日本

参考观研天下发布《2017-2022年中国镀膜玻璃行业发展态势及十三五投资价值分析报告》

全球范围内,日矿金属、霍尼韦尔、东曹、普莱克斯、住友化学等资金实力雄厚、技术水平领先、产业经验丰富的跨国公司居于全球高纯溅射靶材行业的领导地位,属于溅射靶材的传统强势企业,占据全球溅射靶材市场的绝大部分市场份额,主导着全球溅射靶材产业的发展。

大陆OLED产线如雨后春笋,蒸镀设备一机难求

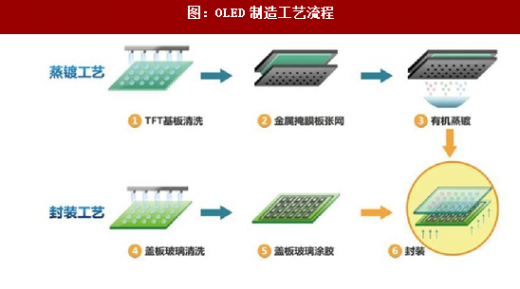

有机发光二极管(Organic Light-Emitting Diode, OLED)由邓青云教授于1979年在实验室中发现。OLED显示技术具有自发光、广视角、几乎无穷高的对比度、较低耗电、极高反应速度等优点,因此被广泛应用于手机、数码摄像机、笔记本电脑、电视等,由于OLED自发光,不需要使用背光,因此OLED显示器可以实现轻薄化,备受消费者的青睐。

三星是最早引领手机OLED显示屏发展的企业,且预计2017年苹果和三星将消耗近68%的AMOLED屏幕产能,只剩仅有的32%给国内手机厂商争夺,难免造成供不应求的局面。国内厂商如京东方、和辉光电、华星光电、信利以及深天马等企业纷纷加速OLED技术研发,布局OLED产线。虽然目前中国OLED产能在全球占比与韩国之间有着较大的差距,2015年国内OLED产能仅相当于全球OLED总产能的9%,预计这一数据在2020年将达到28%,届时中国将成为仅次于韩国的世界第二大OLED供应国。

OLED工艺技术壁垒极高,尤其是下F下阵列和Cell成盒两个阶段包含众多复杂工艺,关键设备(下F下设备、蒸镀设备和封装设备)几乎被日本、韩国和美国所垄断,且设备价格昂贵,其中蒸镀设备是整个面板生产过程中最核心的环节,直接影响到制成品的良率和质量。目前市场上的蒸镀设备由日、韩两国垄断,企业格局为“一超多强”

一超Canon Tokki

由于稳定量产与技术成熟方面的优势,目前全球蒸镀机生产几乎被Canon Tokki垄断。而三星显示器6代可挠式OLED面板产线基本承包了Canon Tokki所有设备订单,所以对于国内很多OLED产线来说,蒸镀设备真的是“一机难求”。能否获得蒸镀设备直接影响企业OLED的产能。可以毫不夸张地说,得“蒸镀设备”者得“OLED”天下。目前Canon Tokki蒸镀机一年生产出的7台中,有5台给了三星,LGD和京东方各占一台。相对于国内其他产线来说,京东方有着绝对的优势。为利应这种“供不应求”的市场局面,Canon Tokki积极扩充产线,已将每年产能提升至12台左右。

多强ULVAC,SFA,SNU和Sunic System

日本的U LVAC紧追不舍,虽然与Canon Tokki这种垄断巨头相比还有不小的差距,但是其也在大力研发,积极创新,推出的新型镀膜设备一ZELDA采用线型蒸镀源技术,可将材料利用率大幅提升至20%,并可均匀地将有机发光材料镀在AMOLED面板上,提升面板厂前段制程的良率。

韩国的S FA和SNU也不甘落下,2016年10月,韩国设备业者S FA供应昆山国显光电2台5.5代线蒸镀设备。2016年12月,S FA宣布收购SNU,两家蒸镀设备厂商的强强联合,在技术上的积累可以产生协同效应,将有望增强在蒸镀设备制造领域的竞争力。另外,由于OLED屏幕在智能手机上的应用日益广泛,世界范围内的面板制造商都在加速投资OLED生产线,S FA收购SNU可以大幅度提高产能和生产大规模蒸镀设备的战略可行性。韩国Sunic System也是OLED蒸镀设备知名厂商之一,曾供应华星光电研发产线蒸镀设备和供应乐金显示器(LGD)量产设备,在未来的蒸镀设备订单竞争中,Sunic System也是一个不可小觑的对手。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。