半导体是美国第三大出口产业,2015年出口总值达到420亿美元,仅次于飞机(1190亿美元)、汽车(550亿美元)。从电子产品角度看,半导体是美国电子产品出口金额最高的元器件,远高于计算设备、电话、计算机等领域。美国半导体企业超过80%的销售额来自美国之外的海外市场。

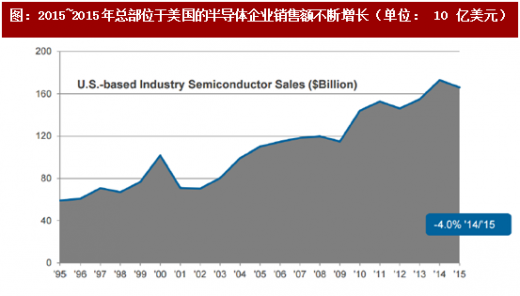

总部位于美国的半导体企业营收总和在过去20多年持续增长,仅在2001~2002年、2008~2009年等少数时间段表现为下降,2001~2002年主要是受互联网泡沫破灭影响,2008~2009年主要受金融危机带来的需求下降影响。

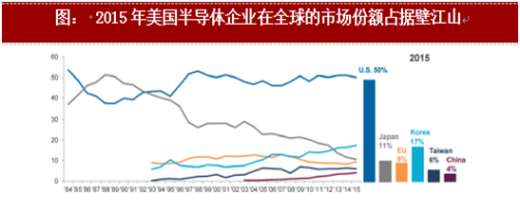

对比之下,尽管亚太地区是全球最大的区域性半导体市场(约占60%),但2015年中国半导体产业在全球的份额仅为4%,低于日本、韩国、欧盟、台湾等地区。

集成电路进口金额维持在2100~2300亿美元 ,供需缺口仍然巨大。国内进口的产品主要包括存储芯片(DRAM、NAND Flash处理器(CPU、GPU)、逻辑芯片、微控制器(MCU)等核心通用芯片,高端传感器也依赖进口。根据海关统计,根据海关统计, 2017年1~6月中国进口集成电路 1727.4亿块,同比增长12.6% ;进口金额1085.1亿美元,同比增长9.4%。出口集成电路929.5亿块,同比增长11.2% ;出口金额287.7亿美元,同比增长 9.4%。

参考观研天下发布《2018-2023年中国半导体行业市场发展现状调查与未来发展前景预测报告》

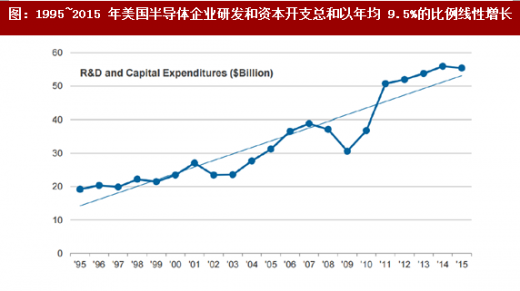

半导体是技术创新和研发驱动的行业。以美国为例,半导体产业是美国制造工业体系中最具创新活力的产业,研发费用约占营收的五分之一,这个比例位居2016年美国所有产业中第二位。根据SIA的数据,包括Fabless在内的美国半导体企业研发投入和资本支出总额为554亿美元,1995年~2015年以年均9.5%的比例线性增长,该投资水平并没有受到产业周期、市场波动影响。

对于半导体产业,每年美国总体的研发投入和资本开支是非常高的,而且是持续性的,因为这对维持半导体产业的竞争优势至关重要。研发投入主要是用于开发新技术、新产品,资本开支主要用于新建工厂和设备以及旧厂设备升级等。过去20年,美国半导体产业每年的研发投入占销售收入比例均超过10%,这在美国所有产业中是独一无二的。从人均资本开支和研发投入来看,2015年美国该数字超过14万美元,创下历史新高。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。