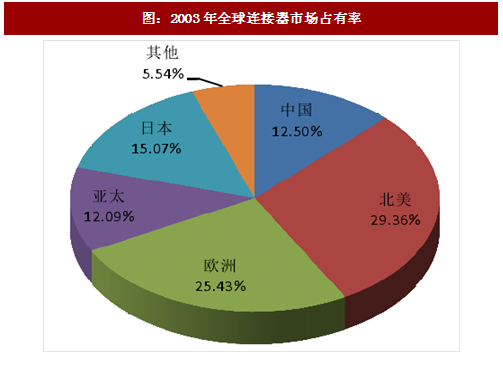

中国已成为全球第一大连接器消费市场。根据意华股份公司公告,全球连接器市场从区域分布来看主要分布在北美、欧洲、日本、中国、亚太(不含日本和中国)五大区域,2016年这五大区域占据了全球连接器市场94.5%的份额。近年来,由于受到全球经济波动的影响,北美、欧洲和日本连接器市场增长缓慢,而以中国及亚太地区为代表的新兴市场呈现强劲增长,成为推动全球连接器市场增长的主要动力。随着世界制造业向中国大陆的转移,全球连接器的生产重心也同步向中国大陆转移,中国已经成为世界上最大的连接器生产基地。中国连接器制造整体水平得到迅速提高,连接器市场规模逐年扩大,中国成为全球连接器市场最有发展潜力、增长最快的地区。从2003到2016年,中国连接器市场增长率显著高于全球平均水平,中国连接器市场份额从12.50%扩大至30.40%,近年来已成为全球第一大连接器消费市场地区。

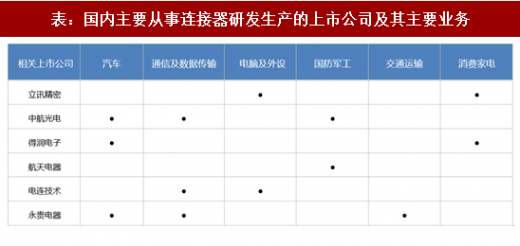

本土连接器企业快速发展,细分领域龙头初现。目前,在多个应用领域中,已涌现出一些技术水平高、自主研发能力强、资金规模雄厚、拥有自主品牌的本土企业。目前,国内连接器行业各细分领域已逐渐显现出市场占有率较高龙头企业,比如汽车电子领域的中航光电、得润电子和永贵电器,通信设备领域的中航光电、电连技术和永贵电器,电脑设备领域的立讯精密和电连技术,国防军工领域的航天电器和中航光电,交通运输领域的永贵电器,以及消费电子领域的立讯精密和得润电子,都在各子领域有多年的积累和较大的优势,未来有望优先受益于行业发展。

参考观研天下发布《2018-2023年中国连接器产业市场竞争现状调查与投资价值前景评估报告》

二、第一梯队发展迅速,行业整合成未来主题

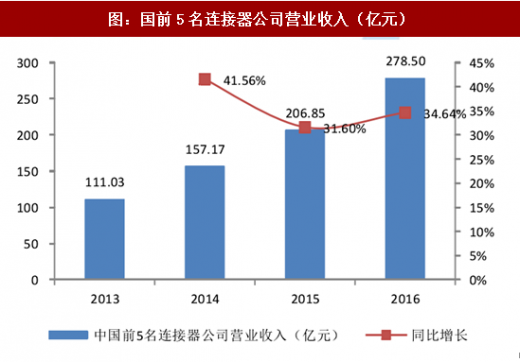

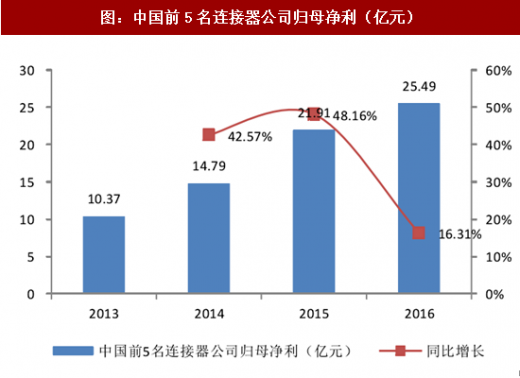

国内连接器行业第一梯队发展迅速。近年来,随着世界产业链重心逐渐向中国转移,国内连接器市场开始保持高速增长,特别是占市场份额较大的厂商,产能得到充分释放,业绩增长提速明显。2013年至2016年连接器行业排名前五的企业立讯精密、中航光电、得润电子、航天电器和电连技术4年来总营业收入和归母净利润复合增速分别为25.85%、25.20%。

行业整合成未来主题,国内龙头企业并购速度和质量逐步提高。随着计算机、汽车、通讯、家电等下游行业对高端连接器需求逐渐增大,下游厂商对配件供应商的产品品质、研发实力、价格水平等都提出了更高要求,众多国内厂商已经开始对高端连接器产品进行研发。在此推动下,未来几年国内连接器市场产品结构将逐步升级,行业整合将成为主题。企业并购优质资产实现全产业布局,不仅能够迅速扩大营收规模和市场份额、提升品牌影响力、促进业务协同,还可以跨越内生增长的瓶颈、参与全产业竞争,抵御个别下游行业风险。近年来,国内连接器厂商凭借初期积累的先发优势,提前在高速发展的领域和未来可能爆发的子行业布局,投入研发并适当进行外延并购。随着国内连接器产业进入成熟生命周期,龙头企业并购速度和质量有望进一步提高。未来投资机会将在行业内排名靠前且还没有进行充分产业并购的企业。

(注:3C指计算机、通讯、消费电子三大领域)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。