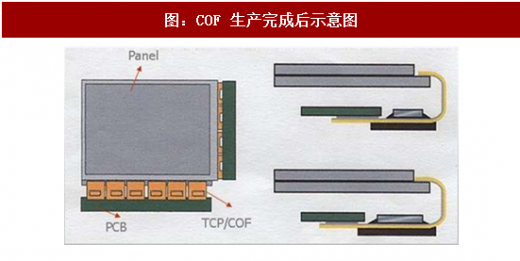

COF 是一种 IC 封装技术,是运用软性基板电路 FPC 作为封装芯片的载体,透过热压合将芯片上的金凸块(Gold Bump) 与软性基板电路上的内引脚(Inner Lead) 进行接合(Bonding) 的技术。COF 生产完成后,待液晶显示器(LCD Panel) 模块工厂取得 IC 后,会先以冲裁(Punch) 设备将卷带上的 IC 裁成单片, 通常 COF 的软性基板电路上会有设计输入端(Input) 及输出端(Output) 两端外引脚(Outer Lead), 输入端外引脚会与液晶显示器玻璃基板做接合, 而输入端内引脚则会与控制信号之印刷电路板(PCB) 接合。

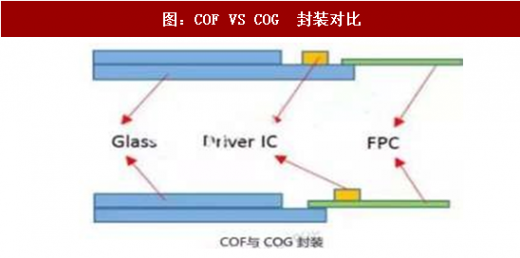

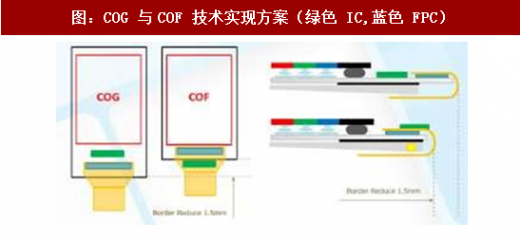

COF 在芯片封装过程中,起到承载芯片、电路连通、绝缘支撑的作用,特别是对芯片起到物理保护、提交信号传输速率、信号保真、阻抗匹配 、应力缓和、散热防潮的作用。另外, COF 具有配线密度高、重量轻、厚度薄、可折叠、弯曲、扭转等优点,是一种新兴产品,有利于先进封装技术的使用和发展。COG 是将芯片直接绑定在玻璃面板上,而 COF 是将驱动芯片绑定在软板上。COF 的优势在于可以实现窄边框,主要系芯片直接绑定在 FPC 上从而减少了玻璃基板的占用。COG 的优势在于轻薄,不用增加 FPC 的封装厚度。相比于 COG,COF 可以将边框缩小至 1.5mm 左右,减少端子部长度。

参考观研天下发布《2018-2023年中国柔性印制电路板(FPC)市场分析与发展前景预测报告》

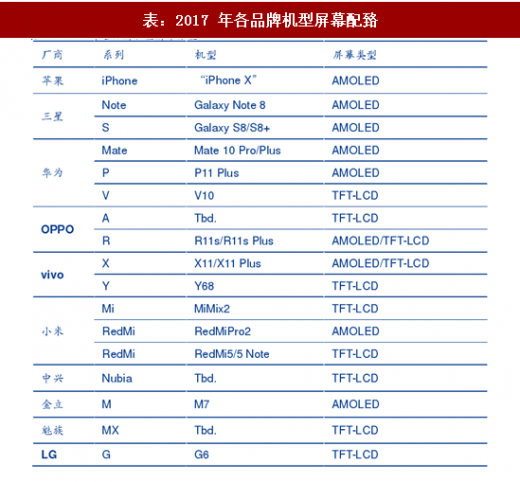

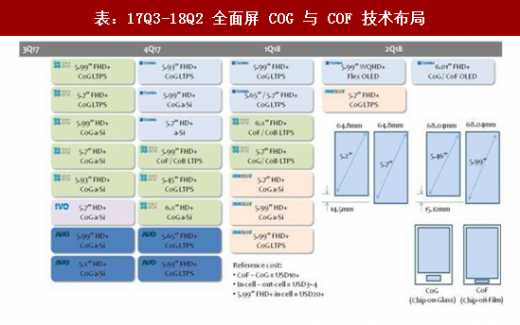

京东方、天马、龙腾、友达、群创等本土面板厂都已经有 18:9 产品,尺寸大小集中在 5.7 寸和 5.99 寸;中低端智能手机仍以 a-Si(HD+)及 LTPS(FHD+) 为主,而高端产品一般会选用 OLED 屏(主要运用 COF 技术)。

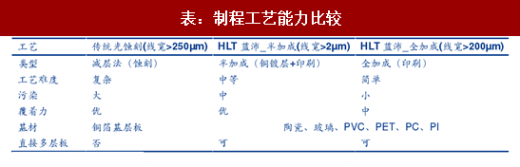

COF 方案的 FPC 主要采用 PI 膜,线宽线距在 20 微米以下,FPC 制作工艺主要以半加成法、加成法为主,减成法无法满足线宽线距的精度要求。目前,COF 技术主要被日韩厂商垄断,台系厂商欣邦、易华电等也有所突破,本土企业中,丹邦科技以生产单面 COF 产品为主,京东方、深天马均在大力研究双面 COF,弘信电子正积极研究 COF 全制程技术,以迎接全面屏带来的市场机遇。合力泰子公司上海蓝沛新材料科技推出加成法线路板取代传统 FPC 高污染工艺,是目前国际上较为领先的技术,将 FPC 的图形通过印刷催化油墨并电镀铜的工艺实现,成本的降低成为最核心的竞争优势,公司 FPC 极窄线路技术已导入全面屏产品应用。

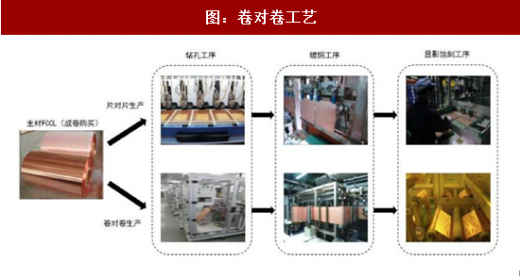

上达电子投资国内首条 COF 产线,填补 COF 高端制造领域空白:根据江苏新闻报道, 2017 年 6 月 20 日签约仪式在邳州举行,此次签约的 COF 项目总投资将达 35 亿元。项目将建设现代化智能工厂,引入国际生产团队,引进进口专业生产和检测设备。产品则将采用业内最先进的单面加成法工艺、双面加成法工艺生产 10 微米等级的单、双面卷带 COF 产品,全制程以卷对卷自动化方式生产。目前全球 COF 制造企业,能量产 10 微米等级的制造商只有 5 家企业,分别为韩日台企。上达电子 COF 项目的投产将填补国内在 COF 高端制造领域的空白,实现柔性 OLED 显示产业关键原材料和元器件的国产化。

OLED 渗透率逐渐提升,“卷对卷”工艺不可或缺:OLED 的细线路只有卷对卷生产线才能满足技术需求。弘信电子是国内第一家配备双面卷对卷生产线的企业。卷对卷生产线的自动化程度高、效率高、产品精度高,特别适合细线路、基材比较薄的 FPC 产品。卷对卷工艺是采取成卷铜箔绷直方式,对产品的平整度有保障,有利于细线路产品生产,因此公司导入的卷对卷生产线主要针对高端显示模组;而片对片生产在产品转移的过程中,人为因素对产品品质影响较大。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。