全球半导体分立器件行业发展成熟,市场竞争充分。相对于国内厂家而言,欧美、日本以及中国台湾地区的生产厂商具有先发优势。欧美是全球半导体分立器件技术 为发达的地区,以威旭(VISHAY)、达尔科技(Diodes)、英飞凌 (Infineon)、恩智浦(NXP)、意法(ST)等企业为代表,其产品线齐全,竞争实力雄厚。日本拥有新电元(SHINDENGEN)、罗姆(Rohm)等半导体分立器件优势厂商,从整体市场份额来看,日本厂商落后于欧美厂商。台湾地区的半导体分立器件厂商以台湾半导体(TSC)、强茂股份(PANJIT)、敦南科技(LITEON)等厂商为主。

参考观研天下发布《2019年中国半导体分立器件行业分析报告-市场供需现状与发展动向研究》

①国外企业市场集中度较高,技术水平先进,占据中高端市场

从全球范围看,国外半导体分立器件行业集中度较高,欧美为主的半导体分立器件企业掌握着行业高端产品生产的核心技术。

全球半导体分立器件格局稳定,龙头均为海外大厂。全球前十大半导体分立器件厂商均为国外企业,且格局十分稳定。与国内半导体分立器件行业集中度较低的发展现状不同,以欧美为主的国外半导体分立器件行业经过近 60 多年发展已经进入集中度较高的发展阶段。从市场集中度来看,根据 IHS 公布的统计数据显示,全球稳定市场份额下的 Top10 分立器件厂商市场集中度超过 50%。

在技术水平方面,国外知名半导体分立器件厂商掌握着多规格、中高端芯片制造技术和先进分立器件封装技术,在全球竞争中仍保持优势地位。

②从下游应用领域来看,国外领先厂商生产的产品主要应用于汽车电子等中高端领域

伴随着汽车行业的发展尤其是新能源汽车、智能汽车的快速发展,全球半导体分立器件行业产品下游应用领域以汽车电子为主,汽车电子等新兴领域利润空间较大,为国外知名厂商竞争的重点领域。

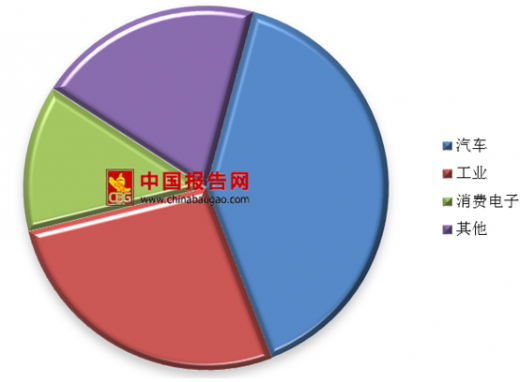

全球半导体分立器件应用 大的领域是汽车电子领域,且高端厂商的占比均以汽车为主。全球功率半导体应用领域中,汽车占比达 40%,其次是工业占比 27%,消费电子占比 13%。汽车领域占比近年来呈持续上升态势,以高端厂商为例,汽车等高端应用占比均有较高比例,特别是恩智浦,其汽车电子、物联网等领域占比达到了 86%的收入份额。

伴随着传统内燃机到新能源汽车升级,单台汽车所使用的分立器件价值量提升 5 倍以上。传统内燃机汽车单台分立器件用量仅 71 美元,而新能源汽车单台用量达到 387 美元,是传统汽车分立器件用量的 5 倍以上。

③从盈利能力来看,国外领先企业利润规模大、毛利率水平较高

全球半导体分立器件行业中,欧美厂商凭借多年的发展经验及先进的技术水平在市场上占据优势地位,其次是日韩企业和台湾地区企业。

| 公司简称 |

项目 |

单位 |

2017半年度 |

2016年度 |

2015年度 |

| 达尔科技 |

营业收入 |

百万美元 |

500.53 |

942.16 |

848.90 |

| 毛利率 |

% |

32.78 |

30.45 |

29.28 |

|

| 安森美 |

营业收入 |

百万美元 |

2,774.70 |

3,906.90 |

3,495.80 |

| 毛利率 |

% |

35.87 |

33.20 |

34.13 |

|

| 英飞凌 |

营业收入 |

百万欧元 |

3,613.00 |

6,743.00 |

5,795.00 |

| 毛利率 |

% |

36.20 |

34.55 |

35.89 |

|

| 意法 |

营业收入 |

百万美元 |

3,744.00 |

6,973.00 |

6,897.00 |

| 毛利率 |

% |

37.96 |

35.21 |

33.81 |

|

| 恩智浦 |

营业收入 |

百万美元 |

4,413.00 |

9,498.00 |

6,101.00 |

| 毛利率 |

% |

48.99 |

42.84 |

45.68 |

|

| 日本罗姆 |

营业收入 |

百万日元 |

200,463.00 |

352,010.00 |

352,397.00 |

| 毛利率 |

% |

36.17 |

33.25 |

34.54 |

|

| 台湾半导体 |

营业收入 |

百万新台币 |

4,277.48 |

8,701.73 |

7,744.86 |

| 毛利率 |

% |

36.54 |

36.28 |

34.59 |

|

| 行业平均毛利率 |

% |

37.79 |

35.11 |

35.42 |

|

由上表可知,英飞凌、意法、恩智浦、安森美等欧美代表性厂商的收入规模处于全球半导体分立器件行业前列,行业平均毛利率水平维持在 35%以上,在全球市场竞争中处于优势地位。

我国半导体分立器件行业竞争情况

①我国分立器件行业市场集中度低,技术水平整体落后于国外领先企业

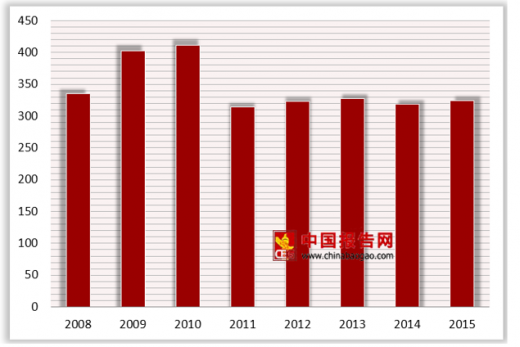

根据《中国电子信息产业统计年鉴》公布的数据显示,截至 2015 年年末,我国规模以上半导体分立器件企业共 324 家,半导体分立器件行业集中度仍处于较低水平,目前我国半导体分立器件行业竞争充分,各企业之间生产的产品品类有所重叠,在终端应用领域则有所侧重,形成了各企业均具有自身一定优势产品的竞争局面。

国内半导体分立器件行业集中度仍然较低,具备足够的成长爆发力。从收入占比来看,国内半导体分立器件上市公司收入占国内行业总收入的比重在 3-4% 之间,远低于国外市场集中度超过 50%的水平,随着行业的深入发展和产业整合,我国分立器件前列企业将具有足够的成长空间。从生产技术来看,以欧美为主的国外半导体企业掌握着行业核心技术。我国半导体分立器件行业的整体技术水平落后于美国、欧洲和日韩,国内产品种类单一, 以硅基二极管、三极管和晶闸管为主,MOSFET 产品近年才有所发展。由于高性能功率半导体分立器件技术含量和制造难度大,目前国内的生产技术与国外先进水平存在较大差距。

在国内市场上,主要的半导体分立器件企业包括扬杰科技、苏州固锝、华微电子、士兰微、捷捷微电等。同国际先进厂商相比,国内厂商技术实力较弱,主要集中在中低端产品领域,高端产品市场仍被国际厂商占据。随着国内企业技术实力不断加强,半导体分立器件行业将会有较大的市场发展空间。

②从产品应用领域来看,国内半导体分立器件产品下游应用领域仍集中在中低端市场

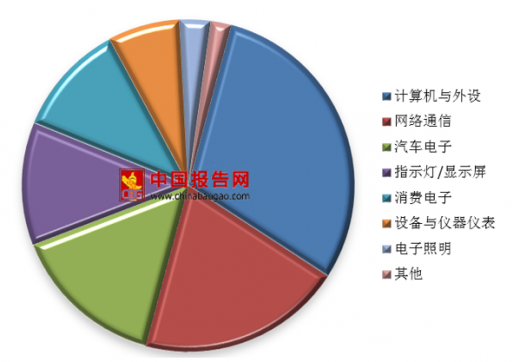

从半导体分立器件产品应用领域来看,汽车电子、VR/AR 和物联网等领域为分立器件高端应用领域,工业应用为中端应用领域,消费电子等应用领域为基础应用领域。

我国半导体分立器件下游应用较全球相比仍集中于中低端领域,主要运用于计算机及周边、网络通信、绿色照明与电源充电器等领域。预计随着国内企业的研发与创新能力提升、以及产能转移带来的压强系数的快速增长,未来国内汽车等高端应用占比也将向全球市场靠拢。

(3)从盈利能力来看,国内企业与国外领先企业相比利润规模较小,盈利能力成长空间较大

| 公司简称 |

项目 |

2017 半年度 |

2016 年度 |

2015 年度 |

| 扬杰科技 |

营业收入 |

68,686.01 |

119,016.28 |

83,389.34 |

| 毛利率 |

33.31% |

35.86% |

34.18% |

|

| 苏州固锝 |

营业收入 |

83,529.82 |

118,733.44 |

81,194.59 |

| 毛利率 |

19.01% |

19.49% |

14.33% |

|

| 华微电子 |

营业收入 |

68,848.04 |

139,586.35 |

130,065.97 |

| 毛利率 |

22.57% |

19.46% |

22.15% |

|

| 士兰微 |

营业收入 |

129,817.99 |

237,505.38 |

192,641.48 |

| 毛利率 |

26.70% |

20.39% |

24.06% |

|

| 捷捷微电 |

营业收入 |

20,686.06 |

33,160.86 |

24,146.27 |

| 毛利率 |

55.81% |

54.57% |

52.77% |

|

| 行业平均毛利率 |

31.48% |

29.95% |

29.50% |

|

由上表可知,上述国内同行业可比公司营业收入规模小于国外代表性厂商,半导体分立器件行业的毛利率水平总体低于全球代表性厂商。

综上所述,欧美等知名半导体分立器件厂商在市场竞争中占据优势地位,其技术水平、收入水平及盈利能力较我国同行业企业具有竞争优势。我国半导体分立器件行业集中度、技术水平等仍处于较低水平,伴随着我国分立器件行业向前发展,国内半导体分立器件领先企业将有可能进一步提升市场占有率。发行人作为我国分立器件行业前十强企业,在市场竞争中具有一定的比较优势。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。