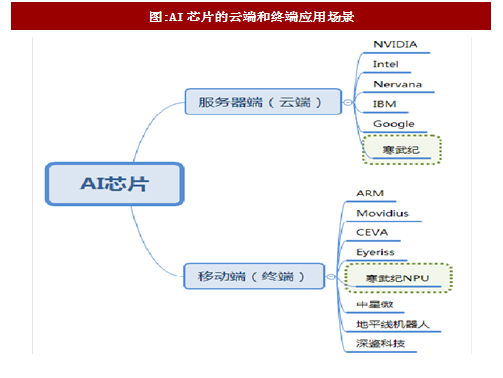

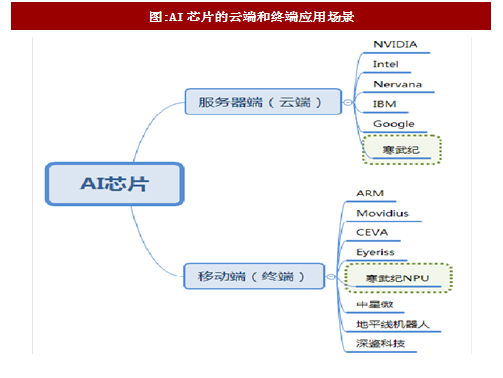

目前AI芯片按照使用场景可以分为:云端(服务器端)和终端(移动端)芯片。场景、生态、能耗决定产业演进曲线。

云端AI芯片类似于超级计算机。一方面要支持尽可能多的网络结构以保证算法的正确率和泛化能力;另一方面必须支持高精度浮点数运算,峰值性能至少要达到Tflops(每秒执行10^12次浮点数运算)级别,所以功耗非常大;而且为了能够提升性能必须支持阵列式结构(即可以把多块芯片组成一个计算阵列以加速运算)。

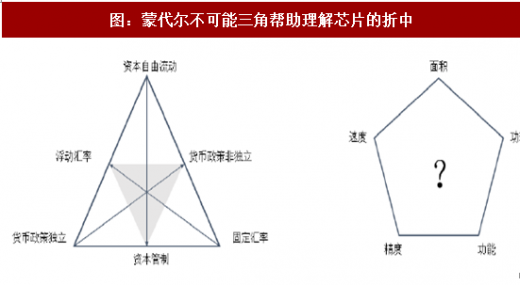

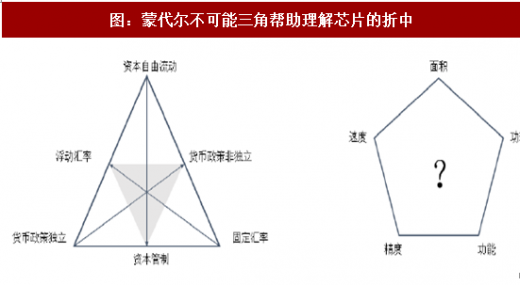

终端AI芯片更偏重能耗。终端AI芯片在设计思路上与云端芯片有着本质的区别,因为移动应用首先要控制功耗,参考ARM在移动端战胜X86架构历史。必须保证很高的计算能效;为了达到这个目标,终端芯片必须选择折中,允许用计算精度换取功耗,因此可以使用一些定点数运算以及网络压缩的办法来加速运算。可以用“蒙代尔不可能三角”帮助理解,即在资本流动、货币政策的有效性、汇率制度三者之间存在折中,不可兼得。

先发优势与浮点计算峰值决定GPU目前在云端处于主导地位。云的一大特点就是数据量大,CPU的架构不能满足需要处理大量并行计算的AI算法,GPU、FPGA和ASIC应运而生。GPU占据云端AI芯片主要市场,FPGA在数据中加速发展较快,ASIC目前只是应用在巨头的闭环生态中。由于最早建立GPU运算平台CUDA,并支持各类深度学习框架,最受益GPU的厂商莫属于英伟达。根据英伟达披露,与英伟达合作开发深度学习项目的公司从2014年的1549家上升到2016年的19439家,阿里、亚马逊和微软等巨头均采用英伟达的GPU对云平台加速。

参考观研天下发布《2018-2023年中国人工智能芯片市场发展现状与发展机遇分析报告》

产品持续迭代,英伟达垄断GPU市场。英伟达占据全球GPU超过70%的市场份额,

GPU产品占据公司2016年84%的收入来源。英伟达GPU的产品包括游戏显卡GeForce、用于深度学习的Tesla和智能驾驶的Tegra。2017年5月,英伟达推出TeslaV100,比上一代产品P100增加了与深度学习相关的Tensor单元,Tensor的性能可以达到120TFLOPS(对比TPU2为45TFLOPS)。产品的持续迭代使英伟达即使面对FPGA和ASIC的加剧竞争,GPU在AI芯片仍将占据强有力的地位。

能耗优势,ASIC亦拥抱云端未来。不同于GPU和FPGA的灵活性,定制化的ASIC一旦制造完成将不能更改,所以初期成本高、开发周期长的使得进入门槛高。目前,大多是具备AI算法又擅长芯片研发的巨头参与,如Google的TPU。因为ASIC是定制化的,所以在性能和功耗上都要优于GPU和FPGA,TPU1是传统GPU性能的14-16倍,NPU是GPU的118倍(数据见表)。同时规模效应会使得ASIC的成本降低,所以ASIC将是未来AI芯片的核心。

寒武纪在ASIC全面领先,指令集是杀手锏创新。寒武纪于2016年推出国际首个神经网络通用指令集DianNaoYu(电脑语),ISCA2016接收,分数第一。2016年国际计算机体系结构年会中,约有1/6的论文都引用寒武纪开展神经网络处理器研究。根据相关新闻,智能IP指令集可授权集成到手机、安防、可穿戴设备等终端芯片中,客户包括国内顶尖SoC厂商,目前已经开始投入市场。而2016年全年就已拿到1个亿元订单。在未来发展中,指令集专利优势将是竞争核心。

终端应用逐步增强,NPU已形成事实上落地。由于网络传输的时延和安全性,云端的应用场景中将会部分转移到终端,而转移到终端的是推断部分。基于大数据的训练过程需要大量的服务器处理,所以该部分仍将在云端运行。智能终端通常采用的是CPU和AI算法的方式,未来的终端场景需要应对的是大数据量(如安防)、实时性(如无人驾驶)、低功耗(如手机、AR/VR),所以未来需要的是专属芯片。

AI芯片在智能安防领域已经落地,海康和大华两大安防巨头均采用英伟达的JetsonTX1的GPU实现。

智能驾驶以ADAS芯片为核心,各巨头纷纷布局:英伟达发布专注于无人驾驶的芯片Xavier;高通发布智能汽车骁龙820A芯片

手机是最重要的移动终端产品:苹果的iPhoneX采用的A11就是基于神经网络的芯片“Bionic神经引擎”,其FaceID的面部数据都由该芯片处理。华为于2017年9月发布了全球首款移动端AI芯片麒麟970,并应用在Mate10手机中,这是华为和寒武纪深度合作,集成了专用于神经网络的NPU。根据华为公布的测试数据,在处理相同的AI应用任务时,麒麟970的HiAI异构计算架构拥有大约50倍能效和25倍性能优势。9月4日,有媒体披露了中科院发给华为的贺信,称寒武纪公司研制并具有自主知识产权的“寒武纪1A深度学习处理器”,在人工智能应用上达到了4核CPU25倍以上的性能和50倍以上的能效。此次,麒麟970芯片集成寒武纪1A处理器作为其核心人工智能处理单元,实现了手机上本地、实时、高效的智能处理。

图:AI芯片的云端和终端应用场景

资料来源:观研天下整理

云端AI芯片类似于超级计算机。一方面要支持尽可能多的网络结构以保证算法的正确率和泛化能力;另一方面必须支持高精度浮点数运算,峰值性能至少要达到Tflops(每秒执行10^12次浮点数运算)级别,所以功耗非常大;而且为了能够提升性能必须支持阵列式结构(即可以把多块芯片组成一个计算阵列以加速运算)。

终端AI芯片更偏重能耗。终端AI芯片在设计思路上与云端芯片有着本质的区别,因为移动应用首先要控制功耗,参考ARM在移动端战胜X86架构历史。必须保证很高的计算能效;为了达到这个目标,终端芯片必须选择折中,允许用计算精度换取功耗,因此可以使用一些定点数运算以及网络压缩的办法来加速运算。可以用“蒙代尔不可能三角”帮助理解,即在资本流动、货币政策的有效性、汇率制度三者之间存在折中,不可兼得。

图:蒙代尔不可能三角帮助理解芯片的折中

资料来源:观研天下整理

先发优势与浮点计算峰值决定GPU目前在云端处于主导地位。云的一大特点就是数据量大,CPU的架构不能满足需要处理大量并行计算的AI算法,GPU、FPGA和ASIC应运而生。GPU占据云端AI芯片主要市场,FPGA在数据中加速发展较快,ASIC目前只是应用在巨头的闭环生态中。由于最早建立GPU运算平台CUDA,并支持各类深度学习框架,最受益GPU的厂商莫属于英伟达。根据英伟达披露,与英伟达合作开发深度学习项目的公司从2014年的1549家上升到2016年的19439家,阿里、亚马逊和微软等巨头均采用英伟达的GPU对云平台加速。

表:巨头公司采用英伟达GPU芯片

资料来源:观研天下整理

参考观研天下发布《2018-2023年中国人工智能芯片市场发展现状与发展机遇分析报告》

产品持续迭代,英伟达垄断GPU市场。英伟达占据全球GPU超过70%的市场份额,

GPU产品占据公司2016年84%的收入来源。英伟达GPU的产品包括游戏显卡GeForce、用于深度学习的Tesla和智能驾驶的Tegra。2017年5月,英伟达推出TeslaV100,比上一代产品P100增加了与深度学习相关的Tensor单元,Tensor的性能可以达到120TFLOPS(对比TPU2为45TFLOPS)。产品的持续迭代使英伟达即使面对FPGA和ASIC的加剧竞争,GPU在AI芯片仍将占据强有力的地位。

图:英伟达V100加强AI能力

资料来源:观研天下整理

图:英伟达主导GPU市场

资料来源:观研天下整理

能耗优势,ASIC亦拥抱云端未来。不同于GPU和FPGA的灵活性,定制化的ASIC一旦制造完成将不能更改,所以初期成本高、开发周期长的使得进入门槛高。目前,大多是具备AI算法又擅长芯片研发的巨头参与,如Google的TPU。因为ASIC是定制化的,所以在性能和功耗上都要优于GPU和FPGA,TPU1是传统GPU性能的14-16倍,NPU是GPU的118倍(数据见表)。同时规模效应会使得ASIC的成本降低,所以ASIC将是未来AI芯片的核心。

寒武纪在ASIC全面领先,指令集是杀手锏创新。寒武纪于2016年推出国际首个神经网络通用指令集DianNaoYu(电脑语),ISCA2016接收,分数第一。2016年国际计算机体系结构年会中,约有1/6的论文都引用寒武纪开展神经网络处理器研究。根据相关新闻,智能IP指令集可授权集成到手机、安防、可穿戴设备等终端芯片中,客户包括国内顶尖SoC厂商,目前已经开始投入市场。而2016年全年就已拿到1个亿元订单。在未来发展中,指令集专利优势将是竞争核心。

终端应用逐步增强,NPU已形成事实上落地。由于网络传输的时延和安全性,云端的应用场景中将会部分转移到终端,而转移到终端的是推断部分。基于大数据的训练过程需要大量的服务器处理,所以该部分仍将在云端运行。智能终端通常采用的是CPU和AI算法的方式,未来的终端场景需要应对的是大数据量(如安防)、实时性(如无人驾驶)、低功耗(如手机、AR/VR),所以未来需要的是专属芯片。

AI芯片在智能安防领域已经落地,海康和大华两大安防巨头均采用英伟达的JetsonTX1的GPU实现。

智能驾驶以ADAS芯片为核心,各巨头纷纷布局:英伟达发布专注于无人驾驶的芯片Xavier;高通发布智能汽车骁龙820A芯片

手机是最重要的移动终端产品:苹果的iPhoneX采用的A11就是基于神经网络的芯片“Bionic神经引擎”,其FaceID的面部数据都由该芯片处理。华为于2017年9月发布了全球首款移动端AI芯片麒麟970,并应用在Mate10手机中,这是华为和寒武纪深度合作,集成了专用于神经网络的NPU。根据华为公布的测试数据,在处理相同的AI应用任务时,麒麟970的HiAI异构计算架构拥有大约50倍能效和25倍性能优势。9月4日,有媒体披露了中科院发给华为的贺信,称寒武纪公司研制并具有自主知识产权的“寒武纪1A深度学习处理器”,在人工智能应用上达到了4核CPU25倍以上的性能和50倍以上的能效。此次,麒麟970芯片集成寒武纪1A处理器作为其核心人工智能处理单元,实现了手机上本地、实时、高效的智能处理。

图:华为麒麟970芯片核心架构

资料来源:观研天下整理

资料来源:观研天下整理,转载请注明出处(GSL)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。