1 、产业规模

全球半导体产业正向大陆转移,台积电、联电、力晶等大厂正纷纷在大陆建厂,中国已是全球重要市场。中国在传感器、模拟及分立器件上都是全球第一大市场,分别消费了全球出货量的 50%、41%及 40%。

2015 年,受益于国家政策扶持及产业资本持续投入,在全球市场低景气背景下,中国半导体依然保持了较快的增长,行业规模维持了 20%以上的增长,全年销售额约为 6322亿元(以 2015 年 12 月 31 日美元对人民币汇率 6.4896 计算),占全球比重达到 30%左右。

从进出口方面来看,2000 年中国电子元器件出口额的全球占比仅为 2.1%,至 2013 年达到 19.8%,占比超越台湾地区。据工信部统计数据显示,2015 年中国电子元件进出口额分别为 480、808 亿美元,贸易顺差为 328 亿美元;电子器件进出口额分别为 2994、1399 亿美元,贸易逆差分别为 1595亿美元。其中,集成电路自 2013 年起超越石油成为第一进口商品,对外依存度超过 60%。

2、产业竞争格局

目前,国内电子元器件行业已基本为完全竞争格局,行业集中度低,同质化竞争严重。2014 年,全国规模以上电子元件制造企业数量为 5201 家,全国规模以上电子器件制造企业数量为 2554 家。

从集中度来看,2014 年我国电子元件制造行业实现销售收入 14745.62 亿元,电子元件百强共完成营业收入 2423 亿元,CR100 为 16.43%,CR10 为 9.23%,CR3 仅为 5.31%。其中,排名首位的亨通集团实现营业收入 381 亿元,占全国比例为 2.58%;居第二位的是富通集团,营业收入为 202 亿元,占全国比例为 1.37%;紧随其后的是中天科技,营业收入也达到 200 亿元,占全国比例为 1.36%。

参考观研天下发布《2018-2023年中国电子元器件行业市场现状规模分析与投资前景规划预测报告》

同样的,以 IC 设计业为例。2015 年我国十大 IC 设计企业的销售总额为 540 亿元,占全行业销售总和的比例为43.79%,较上年的 41.33%上升了 2.46 个百分点,产业集中度得到了提高,但是相对于美国硅谷的超过 80%和中国台湾地区的超过 70%。相较于跨国 IC 业者,目前成长中的中国IC 厂商基本上都依附于某一领域的优势,在细分产业中发展迅速,尤其是在手机、智慧卡领域具备了全球化的竞争力。但整体来看,中国还缺少像德州仪器(TI)、意法半导体(ST)与英飞凌(Infineon)等拥有完整产品组合的公司。

3、区域竞争格局

目前国内电子元器件产业已初步形成以长三角、珠三角、环渤海三大核心区域聚集发展的产业空间格局。其中,包括上海、江苏、浙江在内的长三角地区拥有完善的产业链优势,是国内晶圆制造、封测企业最为集中的区域,目前国内 55%的集成电路制造企业、80%的封测企业以及 50%左右的集成电路设计企业都集中在长三角地区。以广州、深圳、珠海为核心的珠三角地区具有强大的市场需求和销售渠道体系优势,目前全国电子元器件分销商 2/3 的企业总部在深圳,尤其是“中国电子第一街”的华强北成为全国电子信息产业的风向标。以北京为代表的环渤海地区拥有高效和科研单位集中的知识优势,在技术研发、集成电路设计、芯片制造、封测、设备和材料方面具有良好基础。而随着封测从长三角向低成本的中西部地区转移,甘肃、四川、武汉、合肥等地将是重点承接地。目前,甘肃已形成了以集成电路封测为核心,成都英特尔工厂已成为亚洲最大的芯片封测厂。

以集成电路设计产业为例,2015 年各地区的产业规模更趋平衡,长三角和珠三角地区的产业规模几乎相当。2015 年除长三角地区的发展速度降到个位数外,珠三角、环渤海和中西部地区仍保持了 2 位数的增长。珠三角的产业规模全国占比达到35.65%,比2014 年的30.63%提升了 5.02 个百分点,取代长三角地区占据全国龙头地位;长三角产业规模占全国的比重为 34.5%,比 2014 年的 40.17%下降 5.67 个百分点。环渤海产业规模占全国的比重为 23.92%,比 2014 年的22.87%提升了 1.05 个百分点;中西部地区产业规模占全国的比重为 5.9%,比 2014 年的 6.3%降低了 0.4 个百分点。

全球半导体产业正向大陆转移,台积电、联电、力晶等大厂正纷纷在大陆建厂,中国已是全球重要市场。中国在传感器、模拟及分立器件上都是全球第一大市场,分别消费了全球出货量的 50%、41%及 40%。

2015 年,受益于国家政策扶持及产业资本持续投入,在全球市场低景气背景下,中国半导体依然保持了较快的增长,行业规模维持了 20%以上的增长,全年销售额约为 6322亿元(以 2015 年 12 月 31 日美元对人民币汇率 6.4896 计算),占全球比重达到 30%左右。

2015 年 1-12 月中国半导体月度销售额及增速(单位:亿元)

从进出口方面来看,2000 年中国电子元器件出口额的全球占比仅为 2.1%,至 2013 年达到 19.8%,占比超越台湾地区。据工信部统计数据显示,2015 年中国电子元件进出口额分别为 480、808 亿美元,贸易顺差为 328 亿美元;电子器件进出口额分别为 2994、1399 亿美元,贸易逆差分别为 1595亿美元。其中,集成电路自 2013 年起超越石油成为第一进口商品,对外依存度超过 60%。

2、产业竞争格局

目前,国内电子元器件行业已基本为完全竞争格局,行业集中度低,同质化竞争严重。2014 年,全国规模以上电子元件制造企业数量为 5201 家,全国规模以上电子器件制造企业数量为 2554 家。

从集中度来看,2014 年我国电子元件制造行业实现销售收入 14745.62 亿元,电子元件百强共完成营业收入 2423 亿元,CR100 为 16.43%,CR10 为 9.23%,CR3 仅为 5.31%。其中,排名首位的亨通集团实现营业收入 381 亿元,占全国比例为 2.58%;居第二位的是富通集团,营业收入为 202 亿元,占全国比例为 1.37%;紧随其后的是中天科技,营业收入也达到 200 亿元,占全国比例为 1.36%。

参考观研天下发布《2018-2023年中国电子元器件行业市场现状规模分析与投资前景规划预测报告》

同样的,以 IC 设计业为例。2015 年我国十大 IC 设计企业的销售总额为 540 亿元,占全行业销售总和的比例为43.79%,较上年的 41.33%上升了 2.46 个百分点,产业集中度得到了提高,但是相对于美国硅谷的超过 80%和中国台湾地区的超过 70%。相较于跨国 IC 业者,目前成长中的中国IC 厂商基本上都依附于某一领域的优势,在细分产业中发展迅速,尤其是在手机、智慧卡领域具备了全球化的竞争力。但整体来看,中国还缺少像德州仪器(TI)、意法半导体(ST)与英飞凌(Infineon)等拥有完整产品组合的公司。

3、区域竞争格局

目前国内电子元器件产业已初步形成以长三角、珠三角、环渤海三大核心区域聚集发展的产业空间格局。其中,包括上海、江苏、浙江在内的长三角地区拥有完善的产业链优势,是国内晶圆制造、封测企业最为集中的区域,目前国内 55%的集成电路制造企业、80%的封测企业以及 50%左右的集成电路设计企业都集中在长三角地区。以广州、深圳、珠海为核心的珠三角地区具有强大的市场需求和销售渠道体系优势,目前全国电子元器件分销商 2/3 的企业总部在深圳,尤其是“中国电子第一街”的华强北成为全国电子信息产业的风向标。以北京为代表的环渤海地区拥有高效和科研单位集中的知识优势,在技术研发、集成电路设计、芯片制造、封测、设备和材料方面具有良好基础。而随着封测从长三角向低成本的中西部地区转移,甘肃、四川、武汉、合肥等地将是重点承接地。目前,甘肃已形成了以集成电路封测为核心,成都英特尔工厂已成为亚洲最大的芯片封测厂。

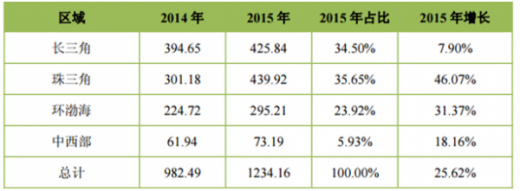

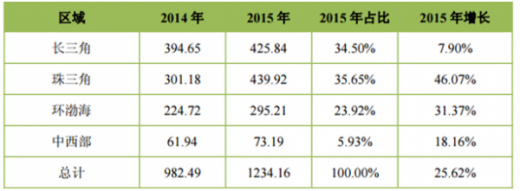

2014-2015 年中国各区域集成电路设计产业规模情况(单位:亿元,%)

以集成电路设计产业为例,2015 年各地区的产业规模更趋平衡,长三角和珠三角地区的产业规模几乎相当。2015 年除长三角地区的发展速度降到个位数外,珠三角、环渤海和中西部地区仍保持了 2 位数的增长。珠三角的产业规模全国占比达到35.65%,比2014 年的30.63%提升了 5.02 个百分点,取代长三角地区占据全国龙头地位;长三角产业规模占全国的比重为 34.5%,比 2014 年的 40.17%下降 5.67 个百分点。环渤海产业规模占全国的比重为 23.92%,比 2014 年的22.87%提升了 1.05 个百分点;中西部地区产业规模占全国的比重为 5.9%,比 2014 年的 6.3%降低了 0.4 个百分点。

资料来源:公开资料,观研天下整理,转载请注明出处。(QLY)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。