天时:特斯拉打破传统汽车供应链格局,逐步开放的供应链体系为大陆厂商切入市场提供了最佳时间节点。特斯拉作为汽车电动化、智能化龙头,不断赋予汽车电子属性。汽车产品的电子化使得消费电子产业链切入汽车行业,原有的封闭格局被打破,鲶鱼效应使汽车供应链迭代速度大大加快,从而为大陆厂商开辟了弯道超车的新赛道。

地利:全球汽车产业的重心逐步转移到中国大陆,客户积累也逐步形成。 08 年金融危机后全球汽车工业格局发生巨变,全球汽车工业正加速在向中国转移,中国的汽车产量与销量已经连续 8 年排名世界第一。与消费电子逻辑类似,生产、研发本土化带来的技术扩散+自主品牌不断上扬将拉动本土供应链强势崛起,本土优势 PCB 厂商过去几年在汽车电子市场开拓顺利,先后导入博世、哈曼、德尔福等一线 Tier 1 厂商,已开始涉足娱乐、导航、控制等较低门槛的汽车板产品。

人和:大陆PCB厂商通过消费电子黄金十年的积累,技术、制程、客户、精益生产等方面准备就绪,切入汽车产业链是快鱼吃鱼的降维打法。过去几年本土PCB厂商成长很快。一方面是全球PCB产能持续东迁,本土PCB 厂商趁势高速扩张,利用融资便利优势纷纷扩产,规模上迅速做大;另一方面在消费电子浪潮中,本土厂商精益生产体系渐趋完善,技术积累迅速完成。在消费电子中成长起来的大陆厂商,携创新驱动和周期快速迭代的优势切入汽车产业链降维打击,具备在弯道超车的实力。

本轮汽车电子化浪潮,我们看好具有雄厚技术积累、率先布局汽车电子的本土优质PCB厂商率先分享本轮汽车电子新周期红利,完成成长动能升级换挡。重点推荐超声电子、依顿电子,建议关注东山精密和景旺电子。

超声电子:高阶HDI优势厂商,聚焦汽车电子,汽车PCB和车载显示触控双轮驱动

超声电子深耕于高阶HDI、液晶显示器及触摸屏、超薄及特种覆铜板、电子仪器等四大产品领域。2016年实现营收35.33亿元,同比下降2.92%,归母净利润1.87亿元,同比增长104.86%。其中汽车电子业务在印刷线路板占比超过40%,在液晶显示器及触摸屏占比50%左右。

1)消费电子时代脱颖出高阶HDI优势厂商

公司大客户战略持续推进,聚焦高阶PCB应用,不断优化客户结构和产品组合。在客户结构上,公司广度与深度并重,其PCB产品应用广泛,客户遍布下游各细分市场,在保证客户多元性的同时,公司也注重客户质量的提升,积极导入行业巨头获得卡位优势,苹果、博世等优质大客户持续落地;在产品组合上,则聚焦高阶PCB 应用,主动向汽车电子、工控、智能家居等成长较快的利基市场倾斜,加大车载、工控、智能家居份额占比,使公司产品结构更加顺应全球PCB市场增长新趋势。

消费电子紧跟苹果全方位锤炼公司实力。公司作为本土领先的PCB厂商,切入苹果供应链多年,最近几年项目和份额持续提升。苹果对供应商制订了严格的甄选原则,建立有全面的供应商综合评价指标体系,包括企业业绩、业务结构与生产能力、质量体系等,国内PCB厂商中仅有东山精密(收购MFLEX切入)、依顿电子和公司进入苹果供应链,一方面充分锤炼了公司在高层板、HDI领域的技术实力,另一方面也将为公司业绩提供坚实支撑。

2)聚焦汽车电子,汽车PCB和车载触控双轮驱动重点发力汽车PCB

除了苹果,受益于先进的HDI和多层板制造技术,公司还聚焦汽车电子业务,在汽车PCB领域持续导入优质客户,分享汽车电子化浪潮下PCB新周期红利。汽车工作环境复杂,元器件运行电流大,厂商对车用PCB的质量和安全性要求严格,准入门槛较高。汽车电子装置中大量用到HDI和4-8层多层板,公司先进的HDI和多层板制造技术使其能够顺利开拓汽车电子市场,公司先后切入了博世、马瑞利、海拉和哈曼等汽车电子巨头的供应链,提供GPS、影音娱乐系统、辅助驾驶系统等车载或车身电子系统用PCB。汽车电子供应链相对封闭,产品要经过一系列的验证测试,认证周期较长。而一旦通过认证,则厂商一般不会轻易更换,供应商能够获得长期稳定的订单,利润率也相对更高。公司在汽车电子领域已率先布局完成大客户卡位,具备显著的先发优势,可分享汽车电子化浪潮下PCB新周期红利。

参考观研天下发布《2018-2023年中国印刷线路板(PCB)行业市场运营现状调查与未来发展趋势预测报告》

积极拓展车载显示触控市场

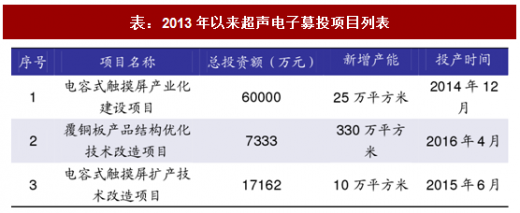

公司2008切入触摸屏领域,掌握了高精密图形光刻、材料匹配、硬件/软件设计等电容式触摸屏核心关键技术,可以独立完成触摸屏上下游的完整工艺。2013年公司通过非公开发行募集资金6亿元投入“电容式触摸屏产业化建设项目”中,计划年产25万平方米电容式触摸屏。2014年4月公司冷静分析市场形式变化,认为汽车、工控、智能家居家电等产品对配套应用电容式触摸屏的需求日趋强烈,变更资金投向,将其中1.7亿元用于新建10万平米专用电容式触摸屏,用于车载、工控及智能家居家电类产品。公司通过先后的电容屏募投项目,扩大了OGS式电容屏产能,带动产品结构的改善,开发新客户资源,保持盈利能力的持续优化。

未来公司在触控领域瞄准车载应用,积极拓展相关市场。根据专业市场调研机构DisplaySearch统计,2012年全球触摸屏营收将达160亿美元,预计2018年全球触摸屏营收将上升至319亿美元。除移动终端智能手机外,汽车电子将成为触摸屏应用下游爆发的领域之一。根据中国汽车工业协会,2016年全球汽车产量达到9498万辆,而2016年我国汽车生产量和销售量分别为2819万辆和2803万辆,已成为全球最大汽车消费市场,在刚性需求和节能车型换车潮推动下,庞大的汽车产业为车载液晶显示器件企业提供了可观的商机。随着移动电视、多媒体影音娱乐和卫星导航定位系统(GPS)在汽车上的普及化,触控面板在车内显示器(Car Monitor Display)的应用也愈来愈普遍。目前公司的触摸屏客户中Polycom、HP、Verifone等均有项目进入量产,而Harman、Garmin等已进入工厂评审阶段。风险提示:PCB行业竞争加剧、原材料成本上涨风险、新技术渗透低于预期,汽车电子化程度低于预期、大客户进展低预期影响订单。

依顿电子:国内汽车PCB领头羊,产能扩充专注汽车板市场

依顿电子作为本土领先的PCB厂商,相继获得苹果和国际一线汽车电子厂商及特斯拉认可,技术管理和大客户战略双轮驱动下稳健经营,财务表现亮眼。过去两年,伴随着技术制程持续精进,公司产品积极向高端聚焦,汽车电子和高阶消费电子业务占比快速提升,2017年上半年汽车PCB占比超过30%。

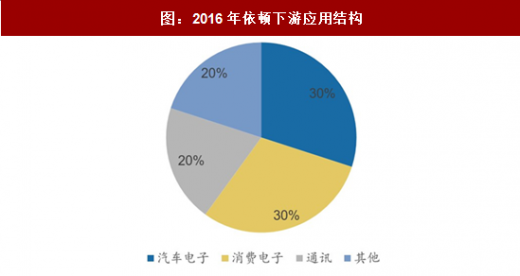

国内外优势厂商加速布局车用PCB,公司是本土先行者。基于对汽车电子高毛利与高成长性的看好,国内外优势厂商积极布局车用PCB,来自台湾、美国和日本的厂商占据着主要的份额。国内厂商也开始奋起直追,依顿电子是本土厂商的先行者。汽车电子作为公司3年前就开始重点布局的方向,营收占比由上市初期的10%提升到30%,2015年汽车PCB实现营收9500万美元,全球排名十四位,所占比重和绝对规模都在国内厂商中领先,2016年公司汽车板业务收获40%同比高增长,所占份额进一步提升到30%以上。

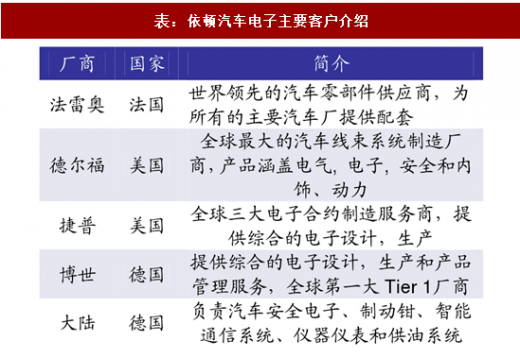

积极开拓优质客户,公司先发卡位优势明显。公司在汽车电子领域大客户开拓顺利,除了日本电装外所有的一线主力厂商以及特斯拉都是公司客户,包括法雷奥、德尔福、捷普、博世等,其中最大也是增速最快的是法雷奥。2016年又成功导入大陆,为公司带来新的业绩增量。汽车工作环境复杂,元器件运行电流大,对元器件和PCB的材料和工艺都提出了挑战。车用PCB的准入门槛高,要经过一系列的验证测试,认证周期长,而一旦通过认证,则厂商一般不会轻易更换供应商。公司率先布局优质客户资源,具有显著的先发卡位优势,对未来业绩成长具有重要意义。春种秋收,汽车电子红利未来还将进一步释放。公司汽车板以2-6层为主,用于气囊、刹车、车灯、中控等车身或车载电子装置。汽车板毛利率超过30%,远远高于PCB平均水平。经过早期的认证和客户磨合过程后,汽车板开始逐步放量,带动公司2-6层板的毛利率也稳步提升。公司产品结构调整的目标是较少低毛利的PC和通讯类产品的占比,增加汽车板和优质消费电子客户的业务占比。伴随着明年新产能释放,未来两年希望汽车板占比达到50%,先发卡位优势构筑茁壮成长根基,看好公司持续受益于汽车电子新周期红利。

东山精密:深耕FPC汽车应用新蓝海

公司16年横向收购全球前五FPC大厂MFLX,在原有通信业务,LED及显示器件、触控及LCM模组等精密制造综合服务能力基础上深耕FPC,实现客户赛道双重互补,苹果、特斯拉“一站式”协同效应显著。

公司收购MFLX切入FPC,奠定唯一中资大厂地位。MLFX在汽车电子市场已经成功取得特斯拉供应资质,正在配合客户研发,同时东山的供应商体系认证也已完成,主要集中于精密金属的结构件与外观件相关领域。东山精密与MFLX将在结构外观件和FPC双重进军特斯拉汽车供应链,互相促进实现优势互补。汽车板目前仍以硬板为主,软板渗透尚处于起步阶段,参与厂商不多,公司紧跟特斯拉战略布局,随着新周期红利逐渐释放公司将持续受益。

景旺电子:PCB全品类覆盖,积极开拓汽车电子利基市场

公司产品包括双面及多层刚性电路板、柔性电路板和金属基电路板,是国内稀缺的PCB全品类覆盖标的,盈利能力处于业内一线水平。目前公司的汽车板产品主要用于控制系统(变速箱、脚刹、按钮、控制升降等)和车内娱乐系统,客户包括海拉车灯、Bose、法雷奥、埃泰克、麦格纳等。2016年公司通过日系汽车产品认证,正在逐步引进日系汽车客户。在技术储备方面,公司利用PCB全品类覆盖能力,将各类技术互相整合促进,开发出适用于如汽车电子等高可靠性要求场合的高密度刚挠结合PCB、汽车雷达微波板、金属基散热型刚挠结合PCB等高端产品, FPC也已顺利打入车载领域。目前公司整体下游汽车占比在20%左右,未来计划提升到30%,持续深耕汽车板,看好公司利用其雄厚的研发能力分享汽车电子新动能。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。