参考观研天下发布《2018-2024年中国定制家具行业市场需求现状分析与投资前景规划预测报告》

定制家居发展至今,企业间营收规模的差异基本是经销商区域竞争力的体现。在尚未形成强大品牌红利的阶段,经销商实力成为决定营收规模扩张的核心因素。

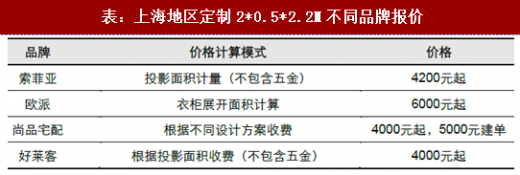

大幅让利经销商是行业龙头普遍采用的手段,定制衣柜通过让利降低终端价,产品高性价比+优质终端服务是核心;定制橱柜通过让利,经销商高毛利、高投入,更强的终端服务是核心。

最终,经销商良好的盈利能力才是定制企业渠道优势的综合体现。

定制家具的销售环节完全依赖于经销商体系,渠道能力至关重要。所谓的渠道优势,并不是单纯的店面数量的多少,而是经销商综合服务能力的对比。我们认为,核心标准是经销商的盈利空间越大,越容易打造渠道优势。

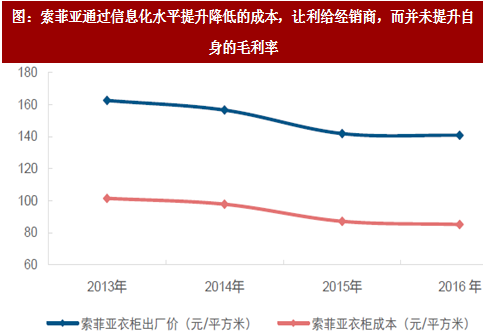

以索菲亚为例,过去几年,公司专注于信息化系统的优化和升级,生产工艺已达到行业最高水平,成本大幅下降。成本下降带来的新增利润公司选择让利给经销商,而并非提升自身的毛利率,因此可以看到,公司出厂价随生产成本逐年下降。经销商获得更多的利益支持,可强化渠道投入,例如店面选择、员工技能培训、区域广告投放等,长期持续的渠道投入才逐步建立索菲亚的渠道优势。简而言之,渠道优势的建立是一个系统性工程,首先需要生产工艺的不断提升带来成本的下降,其次需要培育、扶植懂得如何销售定制家具的优秀经销商。优秀的经销商体系是难以被模仿的,具备较高的壁垒。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。