参考观研天下发布《2018-2024年中国家具行业市场竞争现状分析与投资发展前景研究报告》

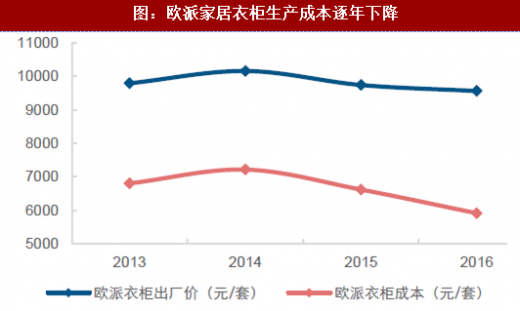

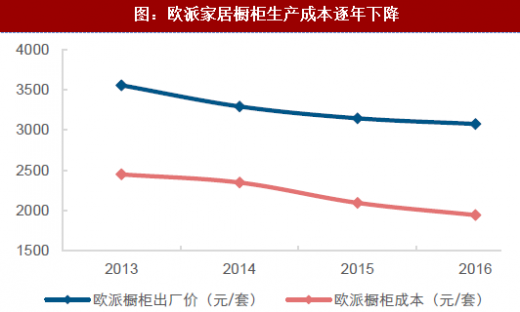

1)生产成本的下降。板材利用率提升以及错误率的下降是降成本的关键,优秀企业能够凭借多年对定制工艺的理解,设置更为合理的拆单指令,并不断磨合从拆单到生产环节的合理性,通过提升板材利用率来降低生产成本。目前处于行业领先地位的是索菲亚和欧派家居。(注:尚品的信息化水平也很高,各项指标并未最低的原因是产品结构中非标柜类占比较高)

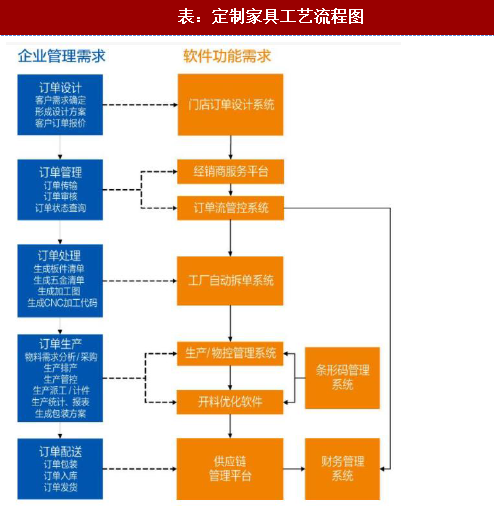

2)提升人工产值,有助于打破产能瓶颈。定制家居企业的产能瓶颈主要源于前端服务和中端审单、拆单环节对人工的高度依赖。终端设计软件升级以及引入庞大的设计方案库可降低对设计师的能力要求;通过信息化系统的不断升级优化,工厂后端的订单审核人员也可大幅缩减,甚至做到无人化。

3)提升一次安装成功率,优化客户体验。据统计,导致一次安装不成功的原因有三点:物流、设计师测量和生产错误,其中生产错误是能够有效控制的。目前安装成功率较为领先的是欧派家居和索菲亚。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。