除去建筑央企,我国各地均有“某建工”、“某城建”等由当地建设厅(局)、交通厅(局)等政府下属事业单位改制而成的地方国有建筑企业作为地方建设的主力军。地方国企一方面解决了当地大量劳动人口的就业问题,另一方面也贡献了数额巨大的财政收入。地方建筑国企已成为各地政府的“重点保护对象”。

在这样的背景下,许多地方建设行政主管部门逐渐开始出台了本行政区域内的建筑市场管理措施、办法和规定,按照这些规定建筑企业已不能单凭住建部颁发的建筑工程设计资质跨地区承揽项目。由于无法将市场管理措施和办法列入行政许可范围,各地政府建设行政主管部门便利用行政权力出台规定,规避行政许可,各自为政,条条分割。此类规定不仅封锁割据了建筑市场,而且极大地加重了建筑企业的各种成本和经济负担,严重影响了我国建筑企业市场经营活动的展开。

地域壁垒已成为建筑行业最大的竞争壁垒,进一步加剧了地方国有建筑企业的不均衡发展,阻碍了企业间良性的技术交流,拖累了行业的健康发展。

二、多种因素并行,建筑行业的地域壁垒正在被打破

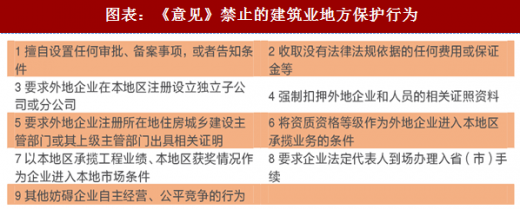

政策层面上来看,住建部发布的《关于推进建筑业发展和改革的若干意见》,明确要求进一步开放建筑市场。《意见》要求各地要严格执行国家相关法律法规,废除不利于全国建筑市场统一开放、妨碍企业公平竞争的各种规定和做法。全面清理涉及工程建设企业的各类保证金、押金等,对于没有法律法规依据的一律取消。同时,不得设置任何排斥、限制外地企业进入本地区的准入条件,不得强制外地企业参加培训或在当地成立子公司等。《意见》明确,今后建筑业发展的目标是简政放权,开放市场,坚持放管并重,消除市场壁垒,构建统一开放、竞争有序、诚信守法、监管有力的全国建筑市场体系。

外延并购有利于消除建筑业的地域壁垒,是地方国企迅速实现跨区域经营和业务多元化的有效途径。但也存在一定的局限性,一方面外延并购需要在短时间内支付对手方较大额的现金或相对应的股权,收购方会承受一定的现金流压力;此外被收购方一般存在资产溢价,这对毛利率较低的建筑工程行业来说可能并不划算。因此建筑行业的外延并购一般发生在毛利率相对较高且轻资产的设计行业,如华建集团近几年相继收购 Wilson、武汉正华、无锡市政院、招标咨询等公司,未来省外业务有望成为公司新的增长点。

参考观研天下发布《2018-2024年中国建筑产业市场竞争态势调查与未来发展趋势预测报告》

省外新设分(子)公司是地方国企最常用的开拓省外业务的方式。随着 2010 年“四万亿”计划的完成,我国固定资产投资增速快速下行,众多地方建筑国企通过此种方式来开拓省外市场。优点较明显,如母公司一次性投入的资金并不大,同时可根据市场环境及时调整策略,风险较小;母公司一般拥有绝对话语权,可保证分(子)公司按照母公司的战略布置进行日常经营,在业务上充分配合母公司。

但同样存在一定的短板,省外新设分(子)公司无论从人员配置、政府关系、信贷资源等一般需要从头开始建立,存在一个较长的深耕期,业绩成长可能较为缓慢。

在已披露省外业务的地方国企中,省外业务占比近几年有所提升但不明显。安徽水利占比提升较快,从 2014 年的 17%快速增长至 2016 年的 40%左右;隧道股份、粤水电 2016 年占比分别为 41%、37%,但年波动较大;宁波建工 2016 年占比并不高在 18%左右,但已连续三年保持增长,发展势头良好。

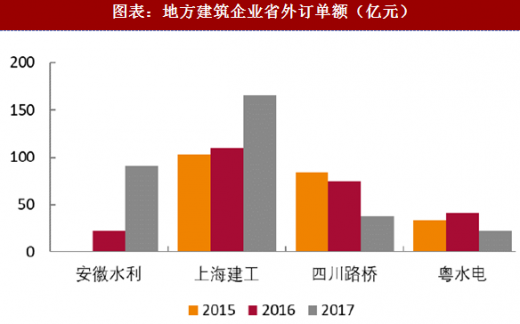

根据已公布的订单,地方国企在省外订单的获取上均已取得不俗成绩。安徽水利、上海建工、四川路桥、粤水电 2017 年省外订单分别为 90、166、38、22 亿,占 2016 年营收的比为 30%、12%、13%、35%。增速方面,安徽水利和上海建工省外业务订单持续增长;四川路桥和粤水电则有所下滑,表明地方国企在省外开展业务还是面临不小的挑战。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。