参考观研天下发布《2018年中国图书印刷市场分析报告-行业运营态势与发展前景预测》

◆产品品类多元布局,战略清晰推动持续稳定发展

公司产品品类多元布局,包括涂布包装纸板、铜版纸、文化办公用纸、生活用纸、特种纤维溶解浆等,文化纸产能行业领先,在造纸行业景气度回升、纸价高位运行下,公司业绩发展态势良好,2017 年公司实现营收188.94亿元,同比增长30.71%,净利润20.24 亿元,同比增长91.55%。同时在经济发展“新常态”下,公司主动加快产品结构调整升级,围绕造纸产业链制定“四三三”发展战略,覆盖产业用纸(40%)、生物质新材料(30%)、快速消费品(30%)三大部分,以实现产品品类的多元化布局,一方面合理优化产品布局,寻找新的利润增长点;另一方面也可以在多业态布局下增强企业的抗风险能力,从而进一步提升公司盈利能力,推动公司持续稳定发展。

◆新产能陆续投放,公司长期增长动力强劲

截止2017 年末,公司共拥有452 万吨浆、纸产能。近年来,公司按照计划持续稳步推进新产能建设,包括20 万吨高档特种纸项目、老挝30 万吨化学浆项目、邹城80 万吨高档板纸改建及其配套工程项目、美国70 万吨生物质精炼等项目,新产能投产后,公司的纸、浆年生产能力将达到602 万吨,其中文化用纸210 万吨、牛皮箱板纸160 万吨、生活用纸12 万吨、淋膜原纸30 万吨、静电复印纸10 万吨、工业原纸10 万吨、溶解浆50 万吨、化机浆70 万吨、化学浆50 万吨等。这些项目的推进,一方面可以进一步丰富公司产品的结构,另一方面也可以提升公司的木浆自给率,使得公司成本优势持续提升,从而增强公司的市场竞争力,为公司的持续健康发展奠定更加坚实的基础。

林浆纸一体化项目建设,打造低成本优势

为适应产业转型升级,保证公司的可持续发展,公司着力打造“林浆纸一体化”经营,形成“以纸养林、以林养纸”的良性循环产业链,进一步提高原料掌控能力。同时老挝30 万吨化学浆项目和美国70 万吨生物精炼项目在2018 年可投产,届时将达到溶解浆50 万吨、化机浆70 万吨、化学浆50 万吨的产能,进一步提升自制木浆的年生产能力,从而提升木浆自给率,在浆价高位运行的市场之下成本控制优势凸显。公司销售毛利率持续上升,2017 年的综合毛利率为26.03%,同比提高18.75 个百分点。受造纸行业景气度不断提升、供给侧改革导致供需紧平衡等的影响,各类纸品价格持续上行,高成本控制能力也将进一步提高公司的盈利能力,增厚公司业绩。

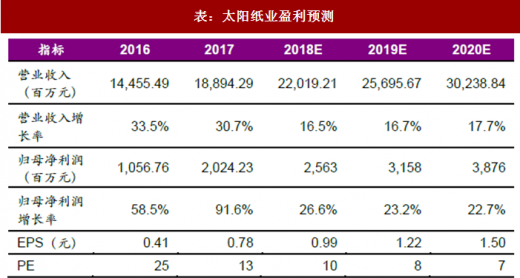

◆盈利预测和投资建议:我们看好公司新增产能投放带来的业绩增长。维持2018-2020 年的EPS 分别为0.99 元、1.22 元、1.50 元,对应当前股价的PE 分别为10 X、8X、7X,相比于目前造纸板块平均估值13X,太阳纸业18 年的PE 处于较低水平,维持“增持”评级。

◆风险提示:原材料价格大幅波动,下游行业需求低于预期。

2、山鹰纸业

产业链一体化协同效应,造纸包装双轮驱动盈利增长

山鹰纸业目前是国内唯一一家产业链覆盖再生纤维收购、包装原纸生产、纸板纸箱制造销售、物流于一体的造纸企业。再生纤维产业方面,公司持续拓宽布局新区域新渠道,增强了对箱板瓦楞纸主要原料的掌控力;造纸产业方面,公司是国内最大的箱板纸生产企业之一,2017 实现造纸产量357.67 万吨,位居同行业第三,除了箱板原纸外,公司产品覆盖新闻纸、特种纸、废纸等,多元的产品布局有利于保障主营业务的盈利性,提高抗风险能力,通过海内外扩张、规模化发展、完善产品品种结构等,公司的市场占有率正在不断提升。此外,公司逐步发展下游包装业务, 2017年实现营收36.49 亿,同比增长35.69%,在原材料优势及规模效益凸显下,包装业务毛利率由2016 年的12.13%上升至15.21%。另外公司同时积极布局互联网包装和智能包装等新业务领域,保障业绩增长。在行业景气度提升、纸价不断上涨的情况下,2017 年公司实现营收174.7 亿元,同比增长43.96%,净利润20.15 亿元,同比增长471%,受益于废纸-造纸-包装一体化的协同效应,公司盈利能力不断增强。

◆拥有国内外废纸收购渠道,为包装用纸生产提供稳定原料保障

2017 年以来我国逐步收紧对进口废纸的管控,外废配额严格限制、检查形势趋严、外废批额降低的情况下,市场供需失衡国废价格大涨,造纸行业成本上行。而山鹰是目前少数拥有国内外废纸收购渠道的企业之一,废纸类别涵盖美废、欧废、日废和国废等,目前公司国内废纸主要由子公司浙江泰兴、福建阳光纸业、马鞍山蓝天废旧物资回收等面向多省市废品回收站进行收购,回收渠道稳定;同时公司拥有包括在美子公司cycle link 等6 家子公司从事国际废纸采购,覆盖美国、英国、澳大利亚、日本等,为造纸包装生产降低了成本。2017 年造纸和包装的毛利率分别为26.29%和15.21%,相较于2016 年均有上升,同比增长7.79pct 和3.08pct。随着外废进口的大幅缩减,拥有稳定的外国废纸回收渠道及高效的国内一体化废纸回收系统,且再生纤维原料(废纸)产业发展良好,山鹰纸业的包装纸原料端成本控制能力大大增强。

加大热电项目投入,自备电厂降低成本费用

造纸行业是高耗能耗电产业,电力成本占比达8%,因此自备电力能够降低成本费用。公司在马鞍山生产基地与海盐生产基地均有自备热电联产电厂,目前自备电力占比60%,且2017 年收购的联盛纸业也拥有自备热电厂,进一步增强了公司电力自给能力,节约资源能耗。山鹰以废纸为原料生产原纸,享受即征即退50%增值税的优惠政策,提高了企业营业外收入。受益于废纸回收渠道畅通及自备电厂发电,公司的原料和能耗方面成本控制能力强,公司销售毛利率持续上升,2012 年的综合毛利率为12.37%,2017 年综合毛利率上升至23.01%,同比增长11.56%,复合增长率达13.21%,成本端优势显著。

产能海内外持续扩张,提供持久增长动力

公司目前在海内外共拥有5 大造纸基地,包装纸生产基地分布于安徽马鞍山、浙江嘉兴海盐、湖北荆州公安(尚在建设中)和福建漳州,特种纸生产基地为位于瑞典和挪威的北欧纸业。而2013 年年末机制纸产量为243 万吨,箱板瓦楞纸产量为8 亿平方米,2017 年末公司原纸全年产量为357.67 万吨,箱板瓦楞纸箱产量11.69 亿平方米;分别增长47.32%和46.12%。近年来公司不断加大对生产线技术的改造,在造纸生产基地扩大产能建设,以及收购联盛纸业,使得公司的造纸生产基地扩大了区域布局,同时2017 年收购位于瑞典的北欧纸业,使得公司的特种纸产能提升,增强了公司的业务国际化和产品多元化。2018 年公司计划造纸产量470 万吨,箱板瓦楞纸箱产量14 亿平方米,相较2017 年均有较大的提升。

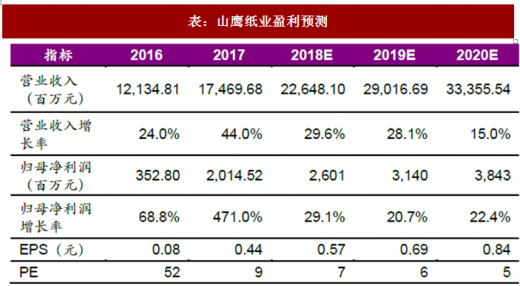

盈利预测和投资建议:我们看好公司在收购之后新增产能的业绩释放。维持2018-2020 年的EPS 分别为0.57 元、0.69 元、0.84 元,对应当前股价的PE 分别为7X、6X、5X,相比于目前造纸板块平均估值13X,山鹰纸业18 年的PE 处于较低水平,维持“增持”评级。

◆风险提示:原材料价格大幅波动,下游包装行业需求低于预期,公司新增产能释放不及预期。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。