业务种类上,中国证券行业业务覆盖较为全面,但场外、做市交易等业务有待提升。一般而言证券公司或投资银行的业务主要可以分为:投资银行业务(包括股票债券的承销业务、兼并收购等方面的财务顾问业务)、销售交易与经纪业务(包括零售经纪、机构经纪、做市业务、清算托管等证券服务业务)、资产管理业务、投资与自营业务、资本中介业务(融资融券与股票质押等)五个部分。从业务覆盖范围上中国证券公司基本实现了传统业务的全覆盖,在各类创新业务上也有所探索,但部分业务例如 OTC 经纪、交易等目前尚未开展。

业务结构上,经纪及自营业务占比较高,财务顾问、资产管理等存在一定差距。中国证券公司的二级市场自营业务占比较高,风险相对较高。代理买卖经纪业务近年来虽受佣金率下降、交易量萎缩等因素影响,占比有所下降,但仍远高于美国水平,这与目前我国股市的投机性较强、换手率较高等有关。随着资本市场和投资者的成熟,从长期看代理买卖经纪业务的比重会下降。承销业务占比也高于美国,主要是因为我国作为新兴市场经济体,具有大量的 IPO 资源和需求。与美国相比差距较大的部分包括财务顾问、做市交易、OTC 经纪业务、资产管理等,有的甚至尚未起步,这也是未来我国证券行业应当重点发展的业务领域。

二、收入结构:美国多元,中国单一

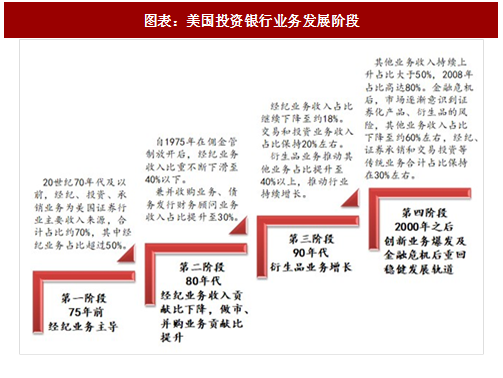

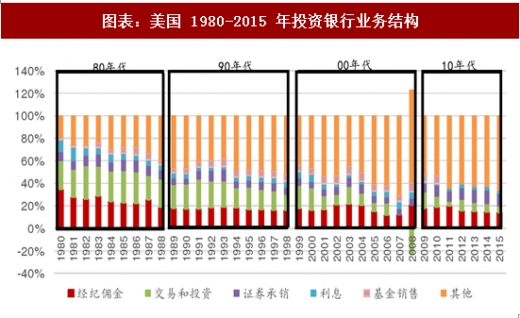

美国投资银行由单一完成向多元业务模式转化,百花齐放第一阶段 1975 年前 经纪业务主导:20 世纪 70 年代及以前,经纪、投资、承销业务为美国投资银行主要收入来源,合计占比约 70%,其中经纪业务占比超过 50%。

第二阶段 80 年代 经纪业务收入贡献比下降,做市、并购业务贡献比提升:自 1975 年在佣金管制放开后,经纪业务收入比重不断下滑至 40%以下。受产业结构升级及财富管理市场发展等推动,企业并购、重组等咨询业务,以及基金管理、创业投资、直接投资等业务逐步兴起。兼并收购业务、债务发行财务顾问业务收入占比提升至 30%。

第三阶段 90 年代 衍生品业务增长:到 20 世纪 90 年代初,经纪业务收入占比继续下降至约 18%。交易和投资业务收入占比保持 20%左右。90 年代投资理论革命、金融工具定价理论以及现代信息技术的发展,为金融衍生品交易及资产证券化业务的兴起奠定了基础。在资产证券化、金融杠杆化、交易衍生化的背景下,衍生品业务推动其他业务占比提升至40%以上,推动行业持续增长。

第四阶段 2000 年之后 创新业务爆发及金融危机后重回稳健发展轨道:进入 2000 年,其他业务收入持续上升,占总营收比重超过 50%,2008 年占比高达 80%。金融危机后,市场逐渐意识到证券化产品、衍生品的风险,其他业务收入占比下降至约 60%左右,经纪、证券承销和交易投资等传统业务合计占比保持在 30%左右。

参考观研天下发布《2018年中国证券市场分析报告-行业深度调研与投资前景研究》

中国证券业经纪业务贡献比逐渐下降,交易投资、证券承销业务均衡发展,发挥协同效应,整体收入结构类似 80 年代美国转型初期。2011 年,经纪业务收入占比达 50%以上,证券承销为第二大业务收入来源占比达 18%,交易和投资、资产管理业务规模较小,合计收入占比约 10%。这一时期证券承销、交易和投资、资产管理业务逐渐扩大规模,而经纪业务受佣金费率竞争激烈影响收入占比不断下降。截至 2017 年上半年,证券承销、交易和投资、资产管理业务合计收入约为 50%,经纪业务收入占比下降至 27%。总体看,近年来中国证券业业务结构正在逐渐由单纯依靠经纪业务向多元业务发展模式的转化,交易和投资、证券承销业务等比重不断提升。

三、阶段周期:美国成熟,中国成长

美国投行业务体系是金融创新的结果,中国证券业务体系正在监管与创新的良性互动中逐步搭建和完善。从政策层面看,美国六七十年代的投资银行创新以突破管制为主,当时政府“分业经营”的约束尚未取消;80 年代之后的创新着重于防范和分散风险,大量的利率、汇率、信用风险转移产品被设计出来。90 年代之后的创新着重于开拓业务激活盈利点。我国从 2010 年的“创新元年”开始逐步推出股指期货、直投、融资融券、股票预约式回购以及试点的客户保证金现金管理等业务,基本属于“突破管制”这一范畴的创新。创新不能贸然推荐,要在监管引导下充分考虑基础建设阶段和市场成熟程度,做到稳妥、审慎、有序。当前衍生品和海外业务等创新方向都在积极稳妥的推进之中。监管与创新发展终将形成良性互动机制,共同推进行业健康向上发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。