商业银行

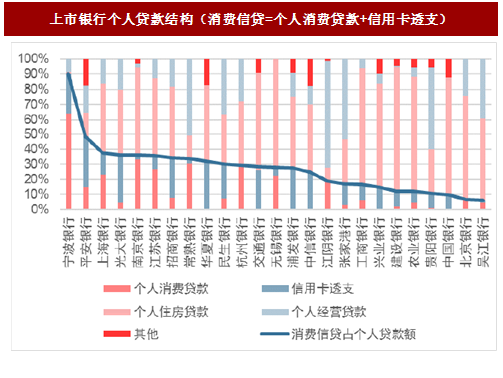

商业银行依托稳定、低成本的资金实力,在传统消费金融领域占据着绝对的优势地位,尤其是按揭贷款方面。同时银行也是狭义消费金融领域最早的参与者,从1985年发放第一张信用卡开始,积累了丰富的经验,有着很强的风控能力和大量的客户资源。虽然银行开展消费金融业务有着得天独厚的竞争力,但是由于银行风控严格、申请周期较长,无法适应小额、高频次场景下消费者的即时需求。同时消费金融业务单笔金额较小,传统的授信模式所需的人力成本较高。目前,银行主要通过发放信用卡的形式,一次授信,循环使用,以降低业务成本。根据2016年上市公司年报,银行发放个人贷款的主要投向为住房按揭贷款和个人经营性贷款,而个人消费贷款和信用卡授信余额相对较少,仅有宁波银行一家超过了50%。从这也反映了银行业更看重于抵押物价值,风险管理更多依靠抵押和担保,未能很好的重视消费金融的情况。从银行类型来看,城商行、股份制商业银行的消费信贷占比较高,而农商行、大型商业银行的占比较低。

除了传统银行之外,新兴的民营银行也在加快消费金融领域的布局。由腾讯主导的微众银行,依托微信和手机QQ,提供“微粒贷”这一全线上运营的小额信用循环贷款。不同于其他消费金融提供者,“微粒贷”目前采用用户邀请制,通过白名单制度选出最符合其客户定位的用户。截止2017年5月15日,“微粒贷”累计发放贷款总额达到3600亿元,主动授信客户9800万人,激活用户2200万人。2017年8月,成立刚两年微众银行的消费贷款余额已经突破了1000亿元,超过了宁波银行等深耕消费领域多年的传统银行,并呈快速增长趋势,预计2017年末贷款余额将超过1500亿元。

消费金融公司

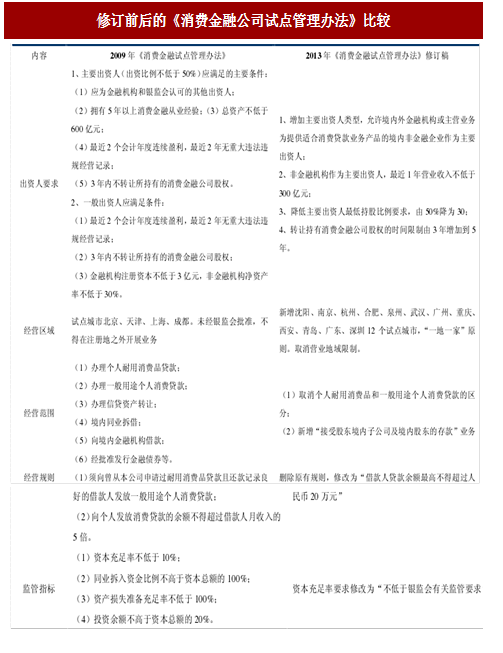

与银行机构形成有益互补的,是消费金融公司。与商业银行相比,消费金融公司通常具有单笔授信额度小(不超过20万)、审批速度快(1天以内)、抵押担保要求低(多为纯信用贷款)、全天候服务(线上+线下模式)的独特优势,可以为商业银行无法惠及的个人客户提供新的可供选择的消费金融服务。消费金融公司的风险管理模式主要包括客户评分系统、针对不同风险客户的差异化审核流程以及多样化的催收方式等。2009年,银监会颁布《消费金融公司试点管理办法》,首批四家消费金融公司应声成立;2013年,银监会对《消费金融公司试点管理办法》进行了修订,并且将试点范围扩大到南京、武汉等16个城市,消费金融公司扩容。2015年,国务院将消费金融公司的审批权下放到省级部门,并且将试点范围扩大到了全国。2016年政府工作报告提出,“在全国开展消费金融公司试点,鼓励金融机构创新消费信贷产品”。2016年,人民银行和证监会发布了《关于加大对新消费领域金融支持的指导意见》,明确提出推进消费金融公司设立常态化。截止2017年8月,已有24家消费金融公司获得牌照。

可以看出,2013年修订的《消费金融公司试点管理办法》和近年来出台的一系列政策,从参与主体、经营区域、经营范围和经营规则等方面都对消费金融公司放松了限制,这显示了巨大的积极信号和政策红利,行业也进入了快速发展阶段。截止2016年9月末,消费金融公司累计发放贷款2084.36亿元,服务客户2414万人,贷款余额970.29亿元。

相比于未持牌的小额贷款公司等其他平台,消费金融公司有着独特的竞争优势:经营范围放宽,不受地域限制;可以通过同业拆借获、股东存款获得丰富的资金来源,成本相对较低;对接央行征信系统,催收回款力度大,有利于风险控制。

消费金融公司自试点开展以来,充分发挥了“小、快、灵”的特点,通过与众多商户开展广泛合作,开发出了独具特色的个人消费信贷产品。但是,由于目前原则上“一省一家”以及对出资方资本及盈利较高的限制,目前消费金融公司相对小额贷款公司数量明显不足。同时部分已获牌消费金融公司的业务开展并不积极,存在跑马圈地的现象,这也造成了牌照与业务的矛盾。另外,消费金融公司在差异化经营和竞争力培育等方面还有待进一步深入探索。

互联网小贷公司

2015年7月,人民银行等十部门发布《关于促进互联网金融健康发展的指导意见》,突破了2008年《关于小额贷款公司试点的指导意见》中要求的经营地域在县域范围内的限制,首次为“网络小额贷款公司”的成立提供了政策指导依据,即“网络小额贷款是指互联网企业通过其控制的小额贷款公司,利用互联网向客户提供的小额贷款”,“网络小额贷款应遵守现有小额贷款公司监管规定”。互联网小贷公司主要通过网络平台获取借款客户,运用其积累的客户信息评定风险,确定授信方式和额度,在线完成申请、审核、审批、发放和回收全流程贷款业务。参考中国报告网发布《2018-2023年中国消费金融行业发展调研与投资方向研究报告》

互联网小贷公司往往是上市公司进军消费金融领域的主要方式,借助于母公司已有的客户源和客户数据,服务的群体往往也是母公司产业链上的客户。截止2017年8月,全国共批准了153家网络小贷牌照,其中70%以上有上市公司参与。

电商平台

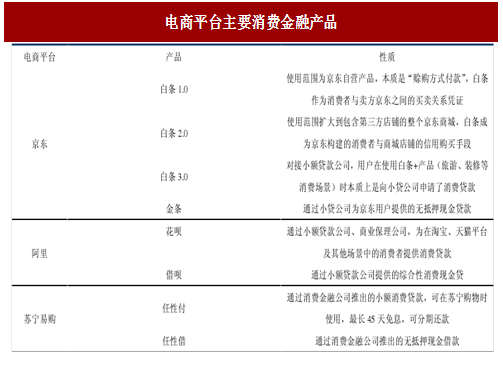

电商平台与消费金融有着天生的契合关系。一方面,电商平台有着庞大的客户群,而且拥有较为明确的购物需求,结合其多年的积累的大数据资源,可以轻松掌握客户的现金流、消费习惯和消费能力,有利于全方位信用风险评级系统的构建;另一方面,电商平台有效地切入到消费场景中,由其自身提供消费金融产品相比于转到其他平台再申请消费信贷方便快捷,消费金融成为电商平台生态建设的一种有益补充。目前,京东、阿里和苏宁三大电商平台都提供了消费金融产品。

可以看出,三大电商平台通过各自关联的小贷、保理、消费金融牌照,依托平台的客户资源,从自身平台分期,逐步发展到其他消费场景分期,乃至无抵押现金贷款。电商平台针对客户提供的消费金融额度主要取决于其监控到的维度广、更新快的用户线上数据,可以实现实时决策、审批,这是电商平台的核心竞争力。

当然,保理公司和小额贷款公司面临着更严格的杠杆限制和资金来源问题,有报道京东和阿里正在积极申请消费金融牌照。

分期平台

分期平台是消费金融领域市场参与者最多,竞争最激烈但提供的服务差异化最大的类别,主要参与者为初创公司。与电商平台不同的是,分期平台通常不直接提供商品和服务,而是代消费者将资金支付给商品服务的提供者,而后借款者再分期向平台偿还。除了较为标准化的3C分期,更多深耕于经营模式差异化较大的装修、旅游、教育、医疗、农业等垂直场景的分期平台在一定程度上具有较高的进入壁垒,巨头难以实现垄断经营,因此吸引了大量的投资者合作,包括部分消费金融平台参股投资,如蚂蚁金融、京东金融等。同时趣分期、房司令等也与支付宝、芝麻信用等达成战略合作,完成支付体系和征信。

部分分期平台主要情况

然而,激烈的竞争背后,是分期平台存在的种种乱象。第一是收费过高,部分平台往往通过服务费、咨询费等名义突破民间借贷24%/36%的利率上限,造成借款者过重的负担;二是信息披露不完善,部分分期平台存在较多投诉,根本原因是未向借款者充分说明服务协议内容;三是存在暴力催收等乱象。

除了以上五类参与者之外,还存在着金融科技公司、征信平台、P2P平台、助贷机构等第三方参与者,虽然不直接提供消费金融服务,但在解决借贷双方匹配、降低信息不对称、资金提供等方面发挥着一定的作用,成为市场中不可获取的参与者。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。