参考观研天下发布《2019年中国玻璃纤维市场分析报告-市场运营现状与未来趋势预测》

以中国巨石为例,根据公布的2015-2017年的玻璃纤维及制品的主要成本构成数据来看,其中上游材料成本、能源成本、人力成本各占1/3。国内矿产资源非常丰富,如石英砂保有储量为13.5亿吨,叶腊石已探明储量5500万吨,我国玻璃纤维行业的发展具备很大的资源优势。同时,人力成本较发达国家优势明显。

2015-2017年中国巨石玻璃纤维纱及制品的主要成本构成情况

| 项目 |

2017年 |

2016年 |

2015年 |

|||

| 金额 |

占比 |

金额 |

占比 |

金额 |

占比 |

|

| 玻璃原辅料 |

14.6 |

34.19 |

13.97 |

34.47 |

11.07 |

26.77 |

| 燃料能源 |

11.67 |

27.32 |

12.19 |

30.07 |

14.44 |

34.91 |

| 其中:天然气 |

4.02 |

9.42 |

4.21 |

10.38 |

5.62 |

13.58 |

| 电力 |

5.78 |

13.54 |

6.2 |

15.29 |

6.94 |

16.77 |

| 人工成本及其他 |

16.43 |

38.49 |

14.38 |

35.47 |

15.85 |

38.32 |

| 合计 |

42.7 |

100 |

40.54 |

100 |

41.36 |

100 |

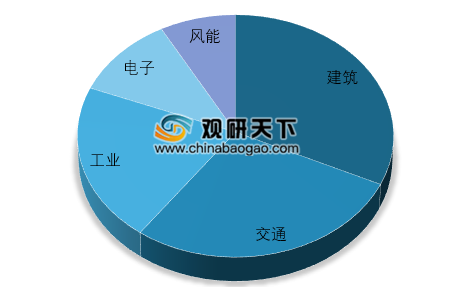

根据数据显示,全球玻璃纤维下游应用中建筑、交通、工业占比均超过20%,三个下游领域占据全球一半多市场,这三个应用领域在全球占比分别为32%、28%、21%。

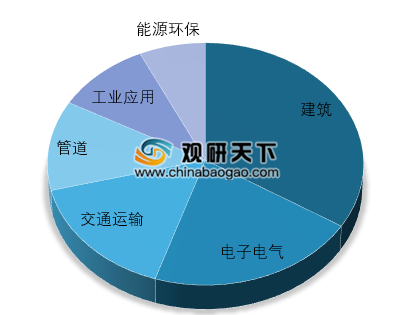

国内玻璃纤维行业下游应用领域中建筑、电子电气、交通运输占比居前三,三大领域占比合计超70%,三大领域占比分别为34%、21%、16%。

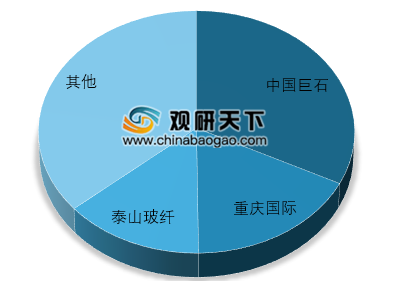

我国玻璃纤维行业集中度较高,从2016年的数据来看,我国玻璃纤维主要由中国巨石、重庆国际、泰山玻纤三大企业占据,合计产能占据全国60%以上。2017年全球五大巨头中国占三席,2017年底巨石和泰山玻纤产能分别达到136和77万吨,分别位列全球第一和第三。从2016-2017年的企业产能变化并无多大变化,其中中国巨石依旧稳居第一,泰山玻纤产能上升。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。