我国乙烷/混合轻烃裂解制乙烯项目投资热潮已现,与丙烷脱氢制乙烯项目一起,可并称为轻烃制烯烃行业。我们认为:随着国际油价的提高攀升,轻烃制烯烃行业在成本上的优势将愈加明显。

烯烃行业将有望成为继炼炼油行业后,石化行业中第二个原来由国有企业垄断,未来有民营资本大量涌入的行业。与炼油不同,烯烃行业国内市场供不应求,且需求增速稳定,进口替代空间仍然很大。

国内企业进口美国乙烷裂解制乙烯,在原料供应稳定性、价格波动上存在一定风险,特别是美国当前乙烷出口能力有限,新建基础设施建设周期不确定。若能够通过合作确保原料,则产品过于单一的风险不必过于担心。另外,下游 PE 行业 2020 年附近或面临美国出口的冲击,但冲击成本在可控范围内。综上,我们首次给予轻烃制烯烃行业“强于大市”的投资评级。

目前,国内乙烷裂解制乙烯上市公司主要是卫星石化(已公告)、嘉化能源(前期)、烟台万华(混合脱氢)、东华能源(潜在)四家;丙烷脱氢制丙烯(进口原料)上市公司主要是:东华能源、卫星石化、海越股份三家;另外自有原料加工的企业还有齐翔腾达(混合脱氢)、荣盛石化(PDH)。

综合考虑市场前景(乙烯国内紧缺度更高,未来维持高景气概率大)、项目实施进度和原料供应来源(丙烯更加多元化)和确定性程度(部分企业通过上游合资合作锁定货源)及企业自身下游产业链布局等多个维度,我们推荐卫星石化、东华能源,关注万华化学、海越股份。

考虑新项目贡献,以及公司业绩预告,我们调整卫星石化和海越股份的业绩预测。其中,卫星石化 2018/2019 年业绩预测提高到 1.22/2.06 元,原预测为 1.11/1.92 元;海越股份 17-19年预测为 0.34/0.05/0.12 元,原预测为 0.13/0.17/0.21 元,17 年调高主要因公司营业外收入贡献超预期;18-19 年下调主要因异辛烷产品贡献低于预期,以及公司处置持有至到期金融资产和房地产资产后,这两部分业务贡献减少。

大胆进军 C2 产业链,把握油价上行周期的成本优势。公司前期公告在连云港投资建设 400 万吨烯烃综合利用师范院去项目,一期 250 万吨乙烷裂解项目将投资 197 亿元,首套 125 万吨乙烷裂解制乙烯计划 2020 年三季度投产。2018 年 3 月中旬,公司与美国 Sunnoco 和英国 Navigator 公司签署合作协议,出资在美国建设 NGL 仓储和物流设施,确保项目乙烷原料供应和运输。该合作协议的签订,令公司项目具有国内其他项目尚不具备的优势。我们认为,乙烷裂解项目在中国的盈利值得期待,无需对产品单一性、下游竞争问题过虑。特别是在油价上行过程中,C2 制乙稀成本优势将扩大。

产业链延伸+规模扩张两条腿保障未来业绩增长。2018-2021 年是卫星石化第二轮高速发展阶段,期间预计公司将有多个项目建成和投产,为业绩增长提供保障:1)2018 年上半年,公司 22 万吨双氧水项目将投产;2018 年下半年 SAP 第三期投产;2018 年底 45 万吨 PDH 投产;2)2019 年上半年,36 万吨丙烯酸/32 万吨丙烯酸酯项目投产;PDH 二期配套 15 万吨 PP 项目投产;另有高分子乳液项目也将投产;3)2020 年,125 万吨乙烷裂解制乙稀项目投产;4)2020 年之后,连云港基地其他项目。

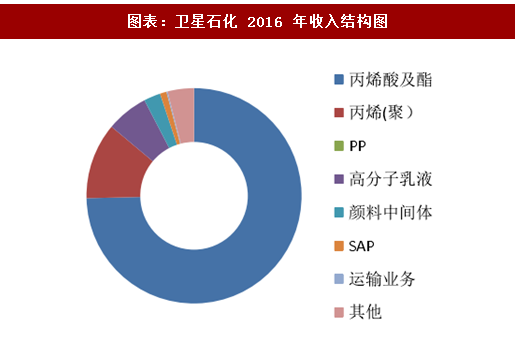

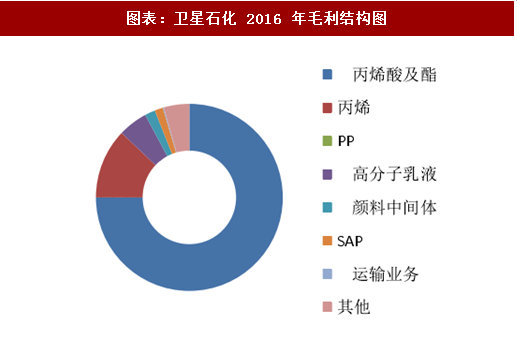

丙烯酸及酯产业链景气将继续回升,PDH 优势将保持。根据我们统计,目前丙烯酸行业有效产能 280 万吨左右,17 年开工率约 90%。2020 年之前,预计新增产能仅卫星石化的 36万吨。需求有望保持年增速8-10%甚至以上,行业景气度将延续2017年以来的改善趋势。丙烯方面,虽然产能持续增加,国内自给率不断提高,但需求也超预期增长,2010-2016 年,国内丙烯当量消费增速 6-8%,预计未来需求保持在 5-6%。供给方面,2016-2020 年,国内丙烯原料多元化趋势延续,产能年均增长 7%,略大于需求增速,但 PDH 项目成本优势将随着油价的上涨继续扩大。

风险提示。项目进展低于预期;主要原材料价格大幅攀升;项目运行出现事故;国际油价回落且持续低迷;双氧水项目盈利不确定性等。

盈利预测及估值。我们根据公司项目投产计划,调高2018-2019年EPS预期至1.22/2.06 元/股(原为 1.11/1.92 元),新增 2020 年 EPS 预测 2.65 元,当前价格对应 PE 为 14/8/7 倍。考虑到 2019-2020 年公司有大型项目集中投产,维持目标价 24 元,维持“买入”评级。

参考观研天下发布《2018年中国林产化学产品行业分析报告-市场深度分析与投资前景预测》

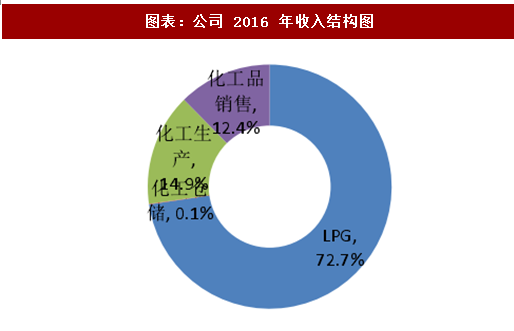

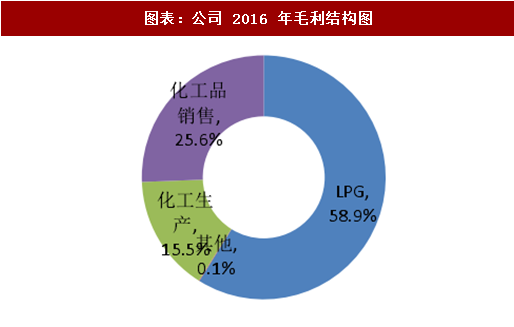

三、东华能源:PDH 项目驾轻就熟,进口 LPG 龙头贸易商地位稳固

PDH 项目驾轻就熟,规模扩张继续推进。继公司张家港、宁波一期项目投产后,公司成为国内PDH规模最大丙烯龙头企业,在PDH项目建设和投产运营方面积累了丰富的经验,宁波项目开工率保持业内高水平。未来规划的 PDH 项目还有宁波二期 66 万吨(在建)、连云港 2*66 万吨等,持续保持国内 PDH 龙头地位。

全国布局 LPG 码头和仓储资源,LPG 贸易规模迅速扩大。目前,公司拥有张家港、太仓、宁波三地 LPG 码头和仓储设施,合计能力约 65 万方,2016 年周转量超过 600 万吨,超过国内 LPG 进口总量的 35%;预计 2017 年周转量超过 800 万吨。2018 年初,公司收购广西码头和仓储设施,开始建设宁波二期 50 万方地下冻库,到 2020 年,公司 LPG 仓储能力料将达到 121 万方,周转能力近 1500 万吨,牢牢站稳 LPG 贸易商龙头老大地位。

下游聚丙烯新材料及新能源开拓刚刚开始。上游物流和 PDH 制造项目规模化发展战略下,公司 2018 年启动以碳纤维为代表的高端聚丙烯复合材料,催化剂制备等新型产品的研发和投资计划(见连云港园区框架协议)。我们认为公司战略选择符合国家鼓励方向,但基于公司经验不足,研发周期和项目推进或进展缓慢。风险因素:项目建设进度低于预期;贸易规模迅速扩大对资金需求量大;下游新产品研发进度或市场进展低于预期;国际油价大幅下跌。

盈利预测及估值。维持公司 2017-19 年 EPS 为预测 0.77/1.08/1.24 元,当前价格对应PE16/11/10 倍,维持“增持”评级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。