目前我国建筑涂料行业一方面格局比较分散,企业数量众多;另一方面呈现出较为明显的梯队层次,从品牌来看,立邦、多乐士等处于第一梯队,国内的三棵树、华润、晨阳、紫荆花、亚士漆、美涂士等国内品牌处于第二梯队(华润被美国宣伟收购,仍保留其品牌),剩下还有众多中小企业品牌处于第三梯队。

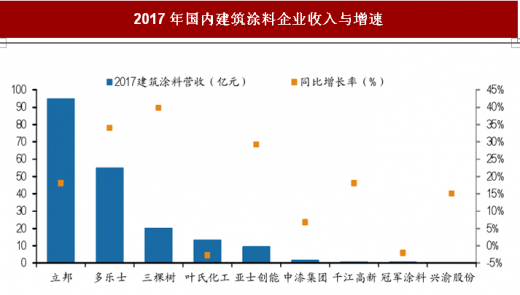

从上市公司披露的财务数据来看,收入规模和品牌梯队相对应。根据日涂年报,2017年立邦中国收入135亿人民币,同比增速17%,其中建筑涂料约90-100亿元,同比增速约18%;根据阿克苏诺贝尔和太古年报,2017年阿克苏诺贝尔中国区收入110亿人民币(14.94亿欧元,按欧元:人民币=7.4848),同比增速4%,其中建筑涂料约50-60亿元,2017年销量同比增长34%;这两家企业收入规模遥遥领先,属于第一梯队。三棵树建筑涂料收入20亿,叶氏化工涂料收入14亿,亚士创能建筑涂料收入为9亿,这几个公司收入规模基本在10-20亿之间,处于第二梯队;中漆集团、千江高新、冠军涂料、兴渝股份建筑涂料收入分别为1.70亿、8562万、5897万、4975万,属于第三梯队。

从增速来看,立邦建筑涂料2017年总收入增速18%,阿克苏诺贝尔中国区建筑涂料销量增速34%,第一梯队仍保持中速增长;第二梯队里增长有分化,三棵树建筑涂料收入增速40%,亚士创能增速29%,增速比较高,而叶氏化工涂料收入增速只有-3%;第三梯队中差异较大,千江高新建筑涂料收入增速为18%,兴渝股份收入增速为15%,中漆集团为7%,冠军涂料为-2%。

参考观研天下发布《2018年中国建筑涂料市场分析报告-行业深度分析与投资前景研究》

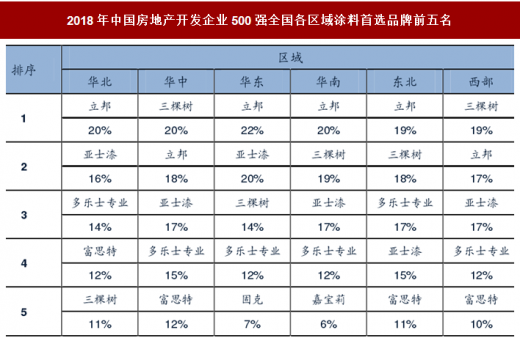

据中国房地产协会发布的《中国房地产开发企业500强首选供应商服务商品牌测评研究报告》(2018年3月)公布的数据,在2018年中国房地产开发企业500强首选建筑部品类品牌中,涂料类分类下进前10的民族品牌有7家,其中三棵树和亚士漆的品牌首选率分别为17%、16%,位居第2、3位,仅次于立邦首选率19%,高于多乐士14%。从区域分布来看,三棵树、亚士漆和富思特基本都在前五名,特别是三棵树,在华中和西部的品牌首选率分别为20%、19%,超越立邦排名第一。这说明民族涂料品牌在房地产工程业务加快实现突破。

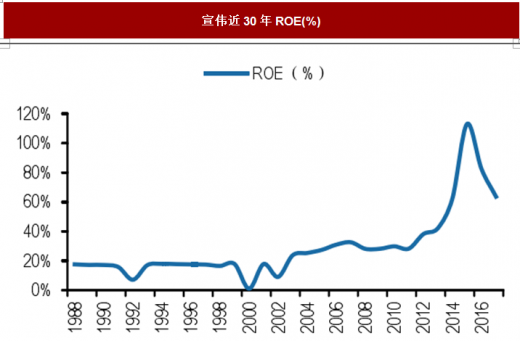

龙头公司ROE表现更好,宣伟ROE遥遥领先

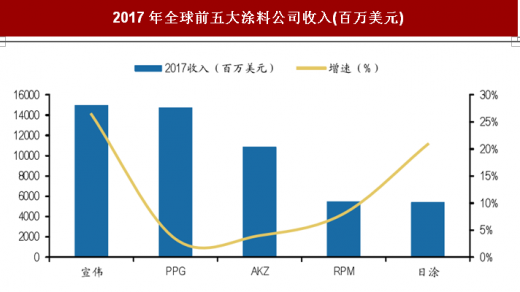

为了更全面分析比较建筑涂料公司ROE,我们分成两组数据,一组是7家民族建筑涂料公司,另一组为全球前5大涂料企业,PPG、Sherwin-Williams、阿克苏诺贝尔、RPM、日涂控股(据Bloomberg数据,2017年全球涂料企业收入前五强依次为宣伟150亿美元、PPG148亿美元、AKZ109亿美元、RPM55亿美元、日涂54亿美元),选择2015年至2017年最近3年数据,看看国内企业之间的分化以及和全球龙头公司除了规模以外的差异。

注1:AKZ公司2017年将“特殊化学品业务”分离,图中数据为“油漆和涂料业务”;注2:AKZ原始报表该业务数据为94亿欧元,按照1欧元:1美元=1.1510比例换算;注3:日涂原始报表数据为6053亿日元,按照1日元:1美元=0.0089比例换算;

注4:RPM2017年报表数据尚未披露,按照上年收入和今年前三季度增速估计数据。

从ROE来看,2017年排名靠前的公司为宣伟(64%)、PPG(30%)、三棵树(17%)、 RPM(13%)、AKZ(13%)、亚士创能(12%),其他公司ROE都低于10%。

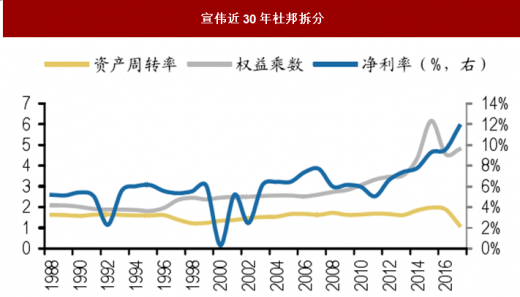

值得说明的是,宣伟的ROE(64%)远高于其他公司,从它自身历史数据来看,2003-2013年公司ROE一直表现优秀稳定在20%-40%范围内(直销模式、优秀运营管理能力),不过2014-2017年公司ROE大幅提升至60%以上,主要是权益乘数或资产负债率影响,公司近4年资产负债率上升至80%以上。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。